Обзор облигационного портфеля на 2025 год. Покупки на первичном рынке

Первая сделка была совершена 19.05.2025 года. Стараюсь формировать инвест портфель преимущественно облигациями взятыми с первичного рынка, так как на вторичке эмитенты предлагающие подобную доходность торгуются выше номинальной стоимости.

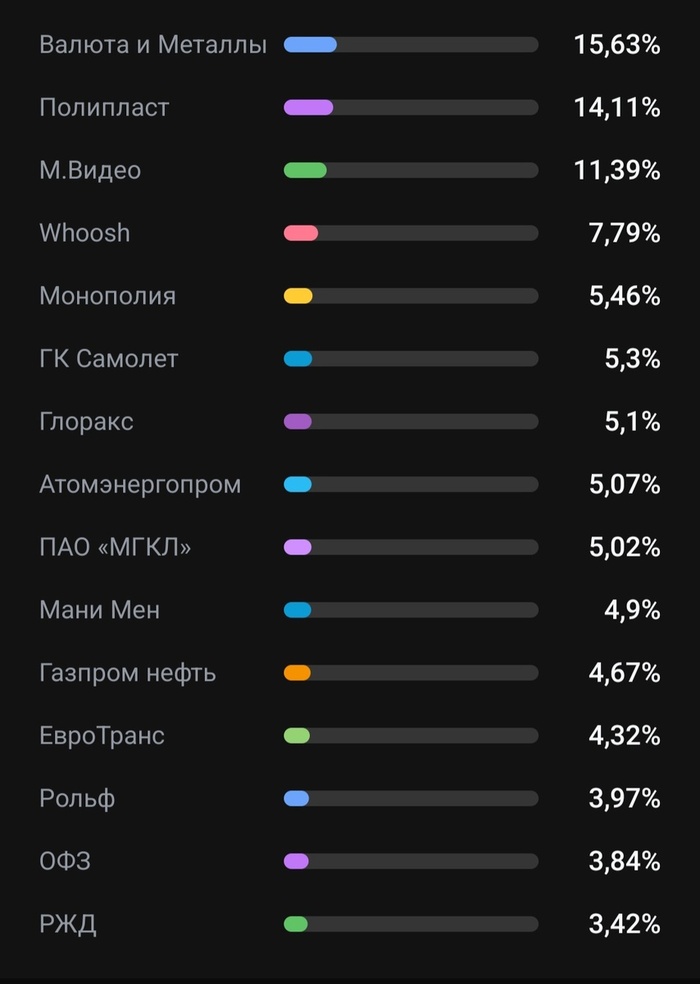

Инвестиционный портфель диверсифицирован облигациями под разные события на фондовом рынке. Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики) и длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП)

📍 Сейчас в портфеле 16 бумаг:

• Полипласт П02-БО-05 $RU000A10BPN7 (А-) Доходность — 27,27%. Купон: 25,50%. Текущая купонная доходность: 24,64% на 1 год 10 месяцев, ежемесячно

• МВ Финанс 001P-06 $RU000A10BFP3 (А-) Доходность — 25,91%. Купон: 26,00%. Текущая купонная доходность: 24,95% на 1 год 9 месяцев, ежемесячно

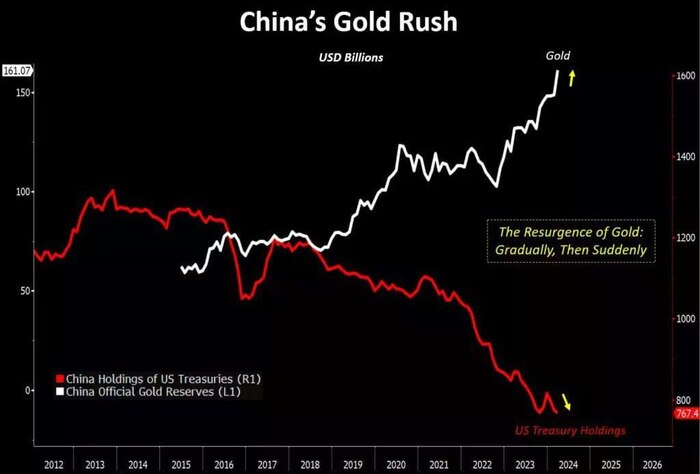

• Полипласт АО П02-БО-03 $RU000A10B4J5 USD (А-) Доходность — 12,67%. Купон: 13,70%. Текущая купонная доходность: 13,32% на 1 год 8 месяцев, ежемесячно

• Монополия 001Р-03 $RU000A10ARS4 (ВВВ+) Доходность — 29,73%. Купон: 26,50%. Текущая купонная доходность: 26,02% на 7 месяцев, ежемесячно

• ГК Самолет БО-П14 $RU000A1095L7 (А+) Купон: ключевая ставка ЦБ+2,75%. Цена ниже номинала: 85,20%, на 2 года 1 месяц, ежемесячно (Квал)

• ВУШ 001P-04 $RU000A10BS76 (А-) Доходность — 21,67%. Купон: 20,25%. Текущая купонная доходность: 19,91% наc 2 года 11 месяцев, ежемесячно

• Глоракс 001P-02 $RU000A108132 (ВВВ+) Доходность — 29,49%. Купон: 17,25%. Текущая купонная доходность: 18,14% на 8 месяцев, ежемесячно

• МГКЛ 001Р-05 $RU000A107UB5 (ВВ) Доходность — 25,28%. Купон: 20,00%. Текущая купонная доходность: 21,66% на 3 года 7 месяцев, 4 раза в год (Квал)

• Атомэнергопром 001P-05 $RU000A10BFG2 (ААА) Доходность — 16,03%. Купон: 17,30%. Текущая купонная доходность: 15,67% на 4 года 9 месяцев, 4 раза в год

• МФК Мани Мен обб01 $RU000A10AYU6 (ВВВ-) Доходность — 26,92%. Купон: 26,50%. Текущая купонная доходность: 25,25% на 2 года 7 месяцев, 4 раза в год (Квал)

• Газпром Нефть 003P-15R $RU000A10BK17 (ААА) Доходность — 16,23%. Купон: 2,00%. Текущая купонная доходность: 3,61% на 4 года 9 месяцев, ежемесячно

Это дисконтный выпуск - доход инвестора формируется за счет разницы между ценой покупки и номинальной стоимостью, возвращаемой при погашении.

• ЕвроТранс БО-001P-02 $RU000A105TS5 (А-) Доходность — 29,43%. Купон: 13,40%. Текущая купонная доходность: 14,25% на 7 месяцев, ежемесячно

• М.Видео выпуск 5 $RU000A109908 (А) Купон: ключевая ставка ЦБ+4,25%. Цена ниже номинала: 90,75%, на 1 год, ежемесячно (Квал)

• РОЛЬФ 001P-07 $RU000A10ASE2 (ВВВ+) Доходность — 27,42%. Купон: 26,00%. Текущая купонная доходность: 25,09% на 1 год 7 месяцев, ежемесячно

• ОФЗ 26238 $SU26238RMFS4 Доходность — 14,80%. Купон: 7,10%. Текущая купонная доходность: 12,75% на 15 лет 10 месяцев, 2 раза в год

• РЖД 1Р-38R $RU000A10AZ60 (ААА) Доходность — 15,89%. Купон: 17,90%. Текущая купонная доходность: 16,04% на 4 года 8 месяцев, ежемесячно

Заявки на первичном рынке:

• Медскан 001Р-01 Купон до 22,00% (YTM 24,36%) на 2,2 года - 10 000Р

• СамолетБО-П18. Купон до 24,50% (YTM 27,45%) на 4 года - 10 000Р.

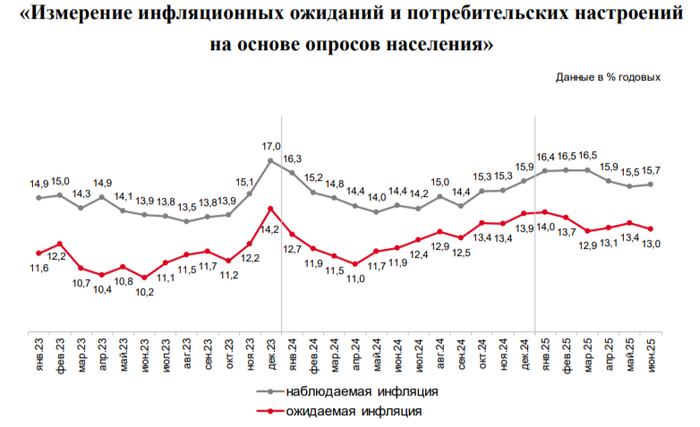

Зачем в портфеле флоатеры: сейчас они выглядят интересными для тех инвесторов, которые консервативно смотрят на быструю победу над инфляцией и ждут начала плавного снижения ключевой ставки ЦБ с гарантированной доходностью выше банковского депозита., так как имеет определенную премию к значениям КС.

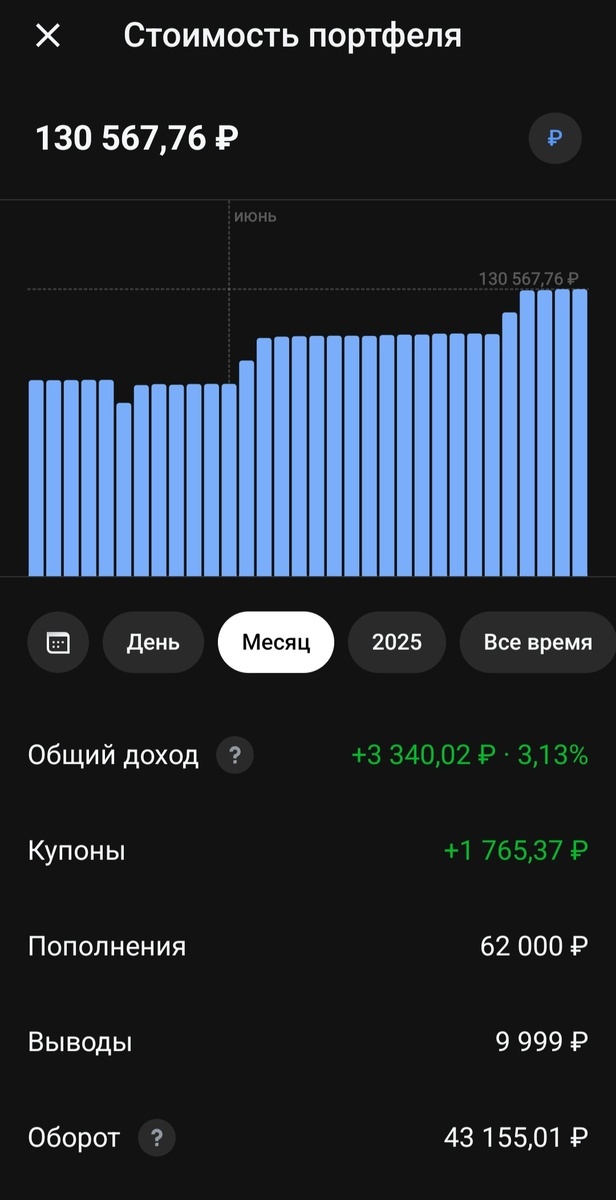

📍 Статистика за последний месяц:

• Текущая стоимость портфеля - 130 567,76Р (+19,36%)

• Общий доход - 3 340,02 (+3,13%)

• Индекс МосБиржи: -2,56%

• Ежегодный купонный доход - 16 855,68Р

• Ежемесячный купонный доход - 1 404Р (+8,42%)

Промежуточная цель: довести ежемесячную доходность до 1500Р. Все полученные купоны реинвестируются обратно.

✅️ На еженедельной основе делаю обзор своего публичного облигационного портфеля, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и проставленные реакции под постом.

'Не является инвестиционной рекомендацией