Ловушка для инвесторов: Почему Газпромбанк вложился в акции с отрицательной стоимостью

Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений.

В этом материале представлен мой личный аналитический подход к отбору акций. В отличие от большинства аналитиков, ориентированных на МСФО, я работаю с РСБУ. Это решение связано с более строгими правилами бухучета в РСБУ, что упрощает расчёты: все компании используют единые стандарты.

Метод DCF рассчитывает текущую стоимость всех будущих денежных потоков компании. Из этой суммы вычитается долг — полученное значение отражает чистую стоимость бизнеса.

Кратко о компании.

Южуралзолото Группа Компаний (ЮГК) — российский золотодобывающий холдинг, основанный в 1990-х годах. Компания занимается разведкой, добычей и переработкой золота, входит в топ-10 крупнейших золотодобытчиков России. Основная продукция — золото в слитках и концентрате. Мажоритарным акционером является Константин Струков — влиятельный предприниматель с опорой в Челябинской области, где сосредоточены ключевые активы компании. География деятельности охватывает Уральский регион (Челябинская область) и Сибирском хаб (Красноярский край и Хакасия).

Минусы компании:

— Высокая себестоимость добычи. TCC (Total Cash Cost) составляет $996 за унцию, что ставит ЮГК в третий квартиль мировых производителей. Для сравнения: у «Полюса» TCC—около $500/унция.

— Риски долговой нагрузки. При падении цен на золото ниже $1800/унция компания может столкнуться с проблемами обслуживания долга.

— Спорное качество запасов. Месторождения ЮГК считаются «сложными» с низкой рентабельностью, что ограничивает доступ к дешёвому финансированию.

— Споры с налоговыми органами и Ростехнадзором создают операционные риски.

Плюсы компании:

— Высокая чувствительность к цене золота. Рост котировок драгметалла может резко улучшить финансовые показатели.

— Живучесть. 30-летний опыт работы в сложных условиях, адаптация к санкциям (переход на китайское/российское оборудование), минимальная зависимость от западных технологий.

— Стратегия IPO как защита. Размещение акций на бирже (без кэш-аута мажоритария) усиливает политическую защищённость и привлекает внимание институциональных инвесторов.

Последние события:

— Разрешение конфликта с Ростехнадзором. Компания восстановила добычу на замороженных участках.

— Вход Газпромбанка в капитал. Банк приобрёл 20% акций, что:

а. Создаёт давление на менеджмент для повышения эффективности;

б. Открывает доступ к дешёвым кредитным ресурсам;

в. Повышает вероятность сценария поглощения ЮГК структурами Газпрома.

г. Альянс с Газпромбанком снижает политические риски.

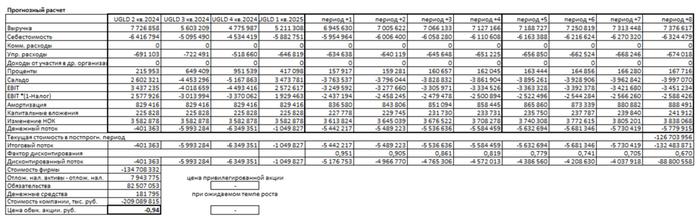

Методология анализа и прогнозирования.

Для построения долгосрочного прогноза мы проведем анализ ключевых метрик, используя следующие принципы и данные:

1. Данные основаны на отчётности по РСБУ за период с 2023 года по текущий момент с поквартальной детализацией.

2. Горизонт прогнозирования 2 года (2025–2026).

3. Базовый сценарий роста: 3,5%.

4. Средневзвешенная ставка по кредитам:

• 12,65% в долларах США (данные Банка России, стат. бюллетень от 07.05.2025);

• 17,34% в рублях.

5. Доля акций в свободном обращении (free-float): 10% от общего объёма обыкновенных акций.

6. Среднедневной объём торгов за последние 3 месяца: 669 760 155 рублей.

7. На графиках котировок наблюдается нисходящий тренд.

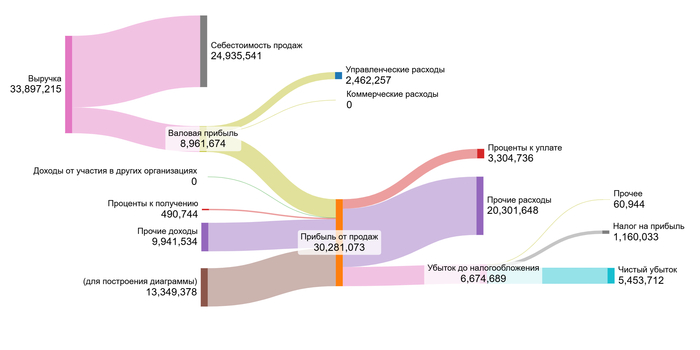

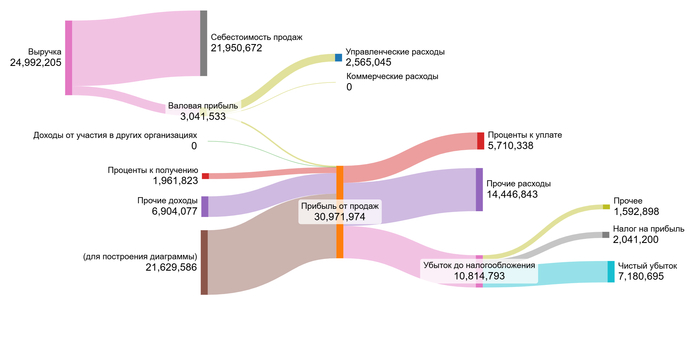

На диаграммах в галерее представлена детализация финансовых результатов за 2023 и 2024 год. Видно, что они закончились убытками по РСБУ.

Подготовка к оценке стоимости компании.

Для расчёта справедливой цены акции используем метод дисконтированных денежных потоков (DCF). Основой послужат медианные финансовые показатели компании за период с 2023 года, сопоставленные с отраслевыми бенчмарками сектора Precious Metals (добыча драгоценных металлов).

1. Южуралзолото Группа Компаний (ЮГК) работает в сегменте золотодобычи — ключевой подотрасли Precious Metals.

2. Доля себестоимости от выручки: -85,74% (медиана отрасли: -90,49%). Показатель лучше среднего по сектору, что указывает на относительную эффективность операционной деятельности. Однако для золотодобычи с высокими CAPEX (кап. затратами) даже такое значение остаётся проблемным — у лидеров отрасли доля себестоимости не превышает -75%.

3. Доля коммерческих расходов: 0,00% (медиана отрасли: 0,00%).

4. Доля управленческих расходов: -9,14% (медиана отрасли: -27,90%).

5. Доля доходов от участия: 0,00% (медиана отрасли: 1,86%). Отсутствие дочерних структур или совместных проектов — отклонение от отраслевой практики. Крупные игроки активно диверсифицируют риски через совместные предприятия.

6. Доля процентов к получению: 2,27% (медиана отрасли: 63,17%). Крайне низкий показатель на фоне сектора.

7. Сальдо прочих доходов/расходов: -54,19% (медиана отрасли: -451,38%). Существенно лучше медианы, что связано с отсутствием крупных списаний или валютных потерь. Однако отрицательное значение сохраняет сильное давление на маржу.

8. Медианная маржа: -46,79%. Отрицательная маржа — типичное явление для золотодобычи с высокой долей CAPEX, но у ЮГК показатель близок к критическому.

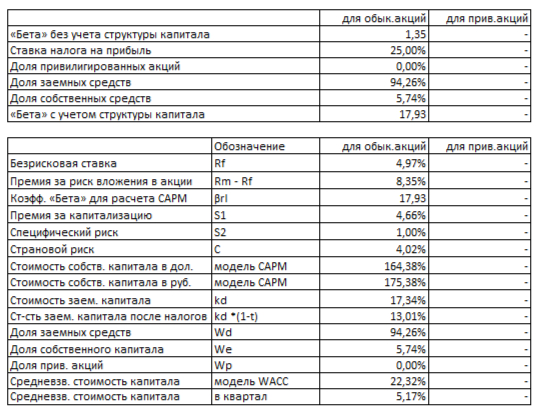

Расчет средневзвешенной стоимости капитала (WACC).

Для определения стоимости капитала компании используем модель WACC (Weighted Average Cost of Capital). Это ключевой параметр для дисконтирования денежных потоков в DCF-модели.

Исходные данные:

1. Безрисковая ставка (Rf): 4,97% (доходность 30-летних казначейских облигаций США).

2. Премия за страновой риск (Россия): 4,02%. Источник: Модель Aswath Damodaran (2025). Учитывает санкции, валютные риски.

3. Премия за рыночный риск (ERP): 8,35%.

4. Премия за малую капитализацию (Size Premium): 1,72%. ЮГК относится к компаниям с капитализацией ниже $1 млрд, что повышает риск ликвидности.

5. Премия за специфический риск компании: 1,00%. (Высокая долговая нагрузка, региональная концентрация активов, конфликты с регуляторами).

Высокий WACC (22,32%):

— Указывает на значительные риски компании (страновые, отраслевые, специфические);

— Требует более высокой доходности, что снижает текущую стоимость будущих денежных потоков;

— Для ЮГК это означает:

а. Заниженную справедливую цену акции при прочих равных;

б. Необходимость достижения роста выручки выше 5–7% годовых для оправдания текущей капитализации.

Текущий WACC в 22,32% делает ЮГК высокодоходным, но крайне рискованным активом.

Итоговый расчет стоимости компании.

Для оценки потенциала акций Южуралзолото Группа Компаний (ЮГК) смоделируем сценарий, исходя из среднеотраслевых темпов роста сектора Precious Metals.

Сценарий № 1: Консервативный прогноз

Условия:

Годовой рост выручки: 3,5%;

Ставка дисконтирования (WACC): 22,32%;

Результаты DCF-модели:

Возможная стоимость 1 акции: -0,94 руб.

Отклонение от рыночной цены: -252,56%.

Отрицательная стоимость акции указывает на то, что при консервативном росте текущие обязательства компании превышают генерируемые денежные потоки.

Для выхода в зону положительной стоимости требуется:

Снижение себестоимости добычи на 15–20%;

Рост цен на золото;

Реструктуризация долга.

Ретроспективные темпы роста чистой прибыли и дивидендов.

(подробнее о разделе в телеграм-канале)

Сравнение компаний сектора Precious Metals с акцентом на ЮГК.

(подробнее о разделе в телеграм-канале)

Важно.

Любые инвестиционные решения сопряжены с рисками. Прошлые результаты не гарантируют будущей доходности.

— Данный анализ не является индивидуальной инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг. Перед принятием решений проведите самостоятельное исследование или обратитесь к финансовому советнику.

— Информация предоставлена исключительно в образовательных целях. Автор не несет ответственности за убытки, возникшие в результате использования этих данных.

Вывод.

Южуралзолото Группа Компаний — это актив для инвесторов с железными нервами. Высокие операционные риски, долговая нагрузка и отрицательная маржа делают её непригодной для консервативных портфелей. Однако при значительном росте цен на золото или в случае поглощения структурами Газпрома акции имеют шанс принести сверхдоходность. Пока же их справедливая стоимость, по данным DCF-модели, отрицательна из-за того, что обязательства компании превышают генерируемые денежные потоки, а рыночные котировки держатся на спекулятивных ожиданиях. Инвестировать сюда — как играть в русскую рулетку: шансы есть, но пуля уже в барабане.