Сбербанк отчитался за август 2025 г. — снижение ставки помогает кредитному портфелю банка, ипотечные выдачи выше, чем год назад

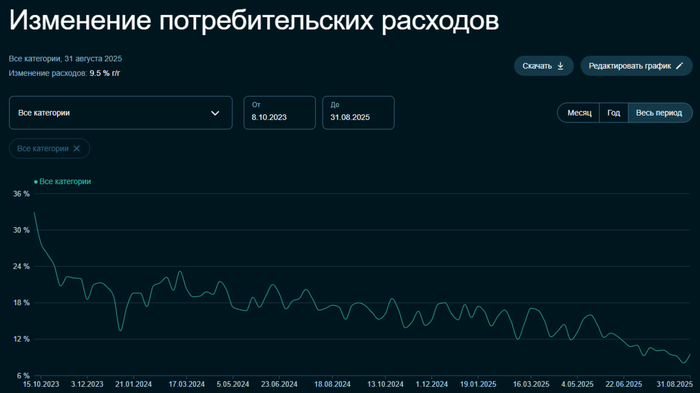

Сбербанк опубликовал сокращённые результаты по РПБУ за август 2025 г. Со снижением ставки и смягчением ДКП начал оживать кредитный портфель (выдача ипотеки 2 месяца подряд выше, чем годом ранее, потребительский портфель кредитов впервые сначала года показал увеличение), но, конечно, не обходится без хитростей банка, чтобы показать прибыль выше, чем год назад (снижение налога на прибыль+валютная переоценка кредитов). Частным клиентам в августе было выдано 527₽ млрд кредитов (-11,9% г/г, в июле 2025 г. выдали 431₽ млрд), это максимальный объём с начала года (снижение ставки бесследно не проходит):

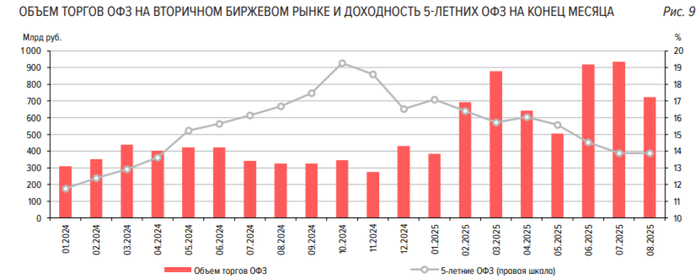

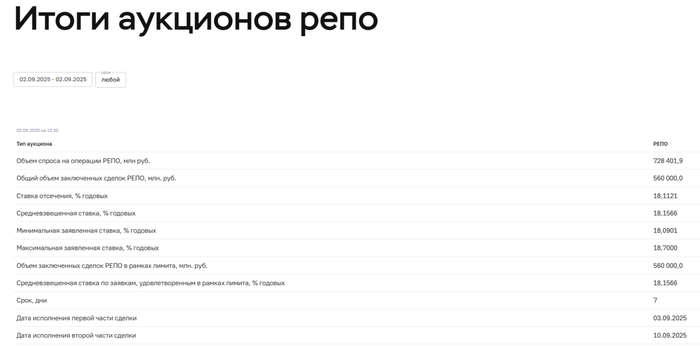

💬 Портфель жилищных кредитов вырос на 1,5% за месяц (в июле +1,2%) и составил 11,4₽ трлн. В августе банк выдал 267₽ млрд ипотечных кредитов (+15,6% г/г, в июле 228₽ млрд). Оживление в ипотеке связано с различными смягчениями и отменами комиссий. В августе Сбер продолжил снижать ставки по рыночной ипотеке (ЦБ снизил ставку до 18%), также с 07.08.25 по 01.11.25 был увеличен уровень возмещения банкам на покупку квартиры. В сентябре тренд продолжится, т.к. заседание ЦБ по ключевой ставке 12 сентября, и вероятность снижения ставки высока.

💬 Портфель потреб. кредитов увеличился на 0,4% за месяц (впервые сначала года показал увеличение, в июле -0,3%) и составил 3,4₽ трлн. В августе банк выдал 189₽ млрд потреб. кредитов (-30,5% г/г, в июле 175₽ млрд). Снижение выдачи связано с тем, что регулятор повысил макронадбавки практически по всем необеспеченным ссудам.

💬 Корп. кредитный портфель увеличился на 2,1% (в июле +0,9%) и составил 28,5₽ трлн. В августе корпоративным клиентам было выдано 2₽ трлн кредитов (-16,7% г/г, в июле 2₽ трлн). С 1 апреля ЦБ установил надбавку к коэффициентам риска в размере 20% на прирост кредитных требований к крупным компаниям с повышенной долговой нагрузкой, но смягчение ДКП это нивелировало.

Основные показатели компании за август:

☑️ Чистые процентные доходы: 256₽ млрд (+7,6% г/г)

☑️ Чистые комиссионные доходы: 62,5₽ млрд (-4,6% г/г)

☑️ Чистая прибыль: 148,1₽ млрд (+3,7% г/г)

🟢 Процентные доходы уже не показывают такого роста (+20% г/г) по сравнению с прошлым годом из-за снижения ставки (в большинстве случаев кредиты юриков с плавающей ставкой привязанной к кс).

🟢 Банк не раскрывает прочие доходы, но судя по опер. прибыли, там около +7,2₽ млрд (в июле +34,9₽ млрд), годом ранее +44,8₽ млрд.

🟢 Расходы на резервы и переоценка кредитов за август составила -46,8₽ млрд (годом ранее -93₽ млрд), в РПБУ учитывается валютная переоценка в резервах, поэтому резервирование приходится высчитывать (по моим подсчётам переоценка принесла прибыль в 6,8₽ млрд, а резервирование составило -53,57₽ млрд).

🟢 Опер. расходы составили -91,2₽ млрд (+13,7% г/г), резкий рост расходов необъясним, учитывая сокращение филиальной части в 2024 г.

🟢 Налог на прибыль составил 39,6₽ млрд, вместо 46,925₽ млрд, ставка снизилась с 25 до 21,1%, что странно, возможно, разницу вернут (8 месяцев подряд Сбер не платит по налоговой ставке в 25%, сэкономил уже 55,4₽ млрд).

🟢Достаточность капитала составляет 12,8% (+0,1% м/м, выше на 0,9%, чем год назад), помогла прибыль и переоценка ОФЗ (+5₽ млрд из-за роста RGBI). По див. политике ключевым условием является поддержание достаточности общего капитала по РПБУ на уровне не менее 13,3%, расчёт Сбера не учитывает прибыль за 8 м. 2025 г. в коэффициентах до аудита (это влияние оценивают в +1,8%).

✅ За 2025 г. Сбер уже заработал 24,8₽ на акцию по РПБУ (дивидендная база, 50% от ЧП). ЦБ снизил ставку и смягчил ДКП, как вы понимаете кредитный портфель начал оживать, но в то же время снижение ставки влияет на % доходы (кредиты юридических лиц), также рост операционных расходов не даёт банку расслабиться. Банк лишился 789₽ млрд (дивиденды), но как мы видим ушедшие деньги из капитала не повлияли на прибыль банка.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor