Ⓜ️ По данным Росстата, за период с 3 по 9 июня ИПЦ вырос на 0,03% (прошлые недели — 0,05%, 0,06%), с начала июня 0,04%, с начала года — 3,60% (годовая — 9,73%). Месячный пересчёт майской инфляции удивил многих, составив 0,43% (выше апрельских значений, вроде темпы инфляции шли на снижение, но оказалось не так, хотя если сравнивать с прошлым годом, то всё отлично), это существенно больше недельных данных (0,25%, недельная корзина включает мало услуг, а они росли в цене опережающими темпами). В июне мы двигаемся в нужном темпе (меньше 4% saar), для ЦБ это положительный сигнал. Напомню вам, что ЦБ оставил жёсткий сигнал при снижении ставки: жёсткая ДКП будет проводиться продолжительный период, а дальнейшие решения по ключевой ставке будут приниматься в зависимости от скорости и устойчивости снижения инфляции и инфляционных ожиданий. Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,07% (прошлая неделя — 0,11%), дизтопливо на 0,07% (прошлая неделя — 0,05%), динамика слегка замедлилась (вес бензина в ИПЦ весомый ~4,5%). Напомню вам, что правительство продлило экспорт нефтепродуктов до 31 августа из-за январских санкций. Экспорт нефтепродуктов РФ составил 2,23 млн б/с по состоянию на 24 мая, это самый высокий показатель с февраля и на 4% больше, чем в среднем за апрель.

🗣 Данные Сбериндекса по изменению потребительских расходов к 8 июня находятся на уровне ниже прошлогодних значений (12,6% vs. 16,6%).

🗣 Регулятор охладил розничное кредитование, по корпоративному процесс идёт. Отчёт Сбера за май: портфель жилищных кредитов вырос на 0,9% за месяц (в апреле +0,8%), банк выдал 190₽ млрд ипотечных кредитов (-31,7% г/г, в апреле 188₽ млрд). Портфель потреб. кредитов снизился на 1,9% за месяц (в апреле -2,2%), банк выдал 82₽ млрд потреб. кредитов (-74,3% г/г, в апреле 80₽ млрд). Корп. кредитный портфель увеличился на 0,9% без учёта валютной переоценки за месяц (в апреле +0,2%), корпоративным клиентам было выдано 1,6₽ трлн кредитов (-15,8% г/г, в апреле 1,7₽ трлн).

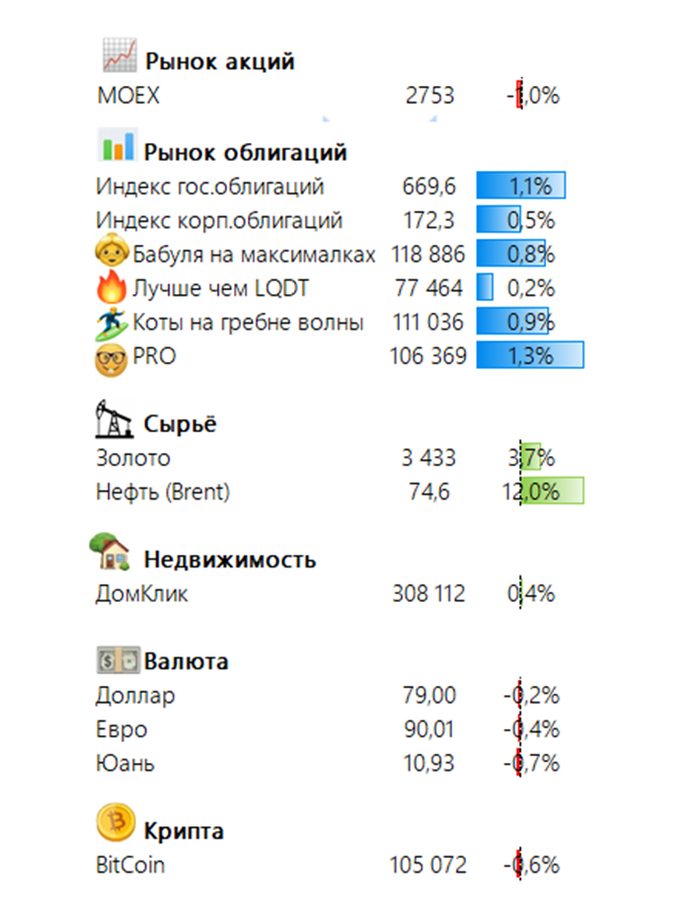

🗣 Теперь регулятор устанавливает самостоятельно курсы валют с учётом внебиржевых данных ($ — 79₽). Укрепление ₽ положительно влияет на инфляцию (техника дешевеет, спрос при таком курсе низкий), но если курс отпустить, то неминуемо инфляционная спираль раскрутится, а если его "держать" на этом уровне, то пополнение бюджета под угрозой (пока что выбор в пользу инфляции).

🗣 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, если придётся занимать сверх этой суммы. Дефицит федерального бюджета по итогам 5 месяцев составил 3,39325₽ трлн или 1,5% ВВП, даже при новых правках бюджета в запасе всего 399₽ млрд для трат. Проблема вырисовывается в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к началу июня потрачено 1,1₽ трлн, при доходах в 200₽ млрд.

📌 При таких тратах дефицит бюджета необходимо чем-то восполнять, ₽ остаётся крепким, цена Urals подросла на слухах об Иране и Израиле, но 60$ за баррель не компенсируют мощное укрепление ₽, вырисовывается дилемма (по сути необходимо давить на курс — тогда темпы инфляции пойдут ввысь, займ через ОФЗ по сути эмиссия денег, т.к. кредит банков = рост М2, опять же раскрутка инфляции). Целесообразность снижения ставки на июльском заседании присутствует, судя по тем же темпам в июне, но чтобы сегодня смягчить риторику ДКП этого недостаточно, в голове необходимо держать июльское повышение тарифов (газ, электроэнергия), плюс всё завязано на валюте, те же услуги как дорожали, так и дорожают.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor