Транснефть: рост налогов, падающая прибыль и вечный маятник между «надо выплатить дивиденды» и «как бы не рухнуть от Capex и бюджета»

Сегодня тарифы замораживают, завтра обещают индексировать. Как компания умудряется платить 15% див.доходности и выживать между интересами государства и реальностью инфраструктурного бизнеса?

Новый выпуск подкаста от инвест-канала «Fond&Flow»

🎲#65. Под ребрами...

На фоне повышенной напряжённости на Ближнем Востоке и соответствующего роста цен на мировую нефть, решил разобрать отчёт за 1-й квартал такой интересной компании, как Транснефть

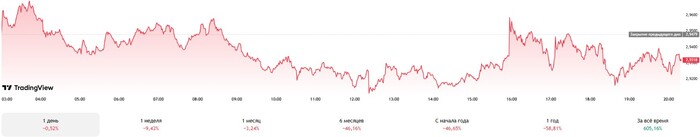

🛢️ 2025 год для нее начался не самым лучшим образом. Минус 15% по прибыли, отрицательный денежный поток, давление со стороны ОПЕК+, рост налогов до 40% и политические качели вокруг тарифов и ближневосточного конфликта... По сути, картина весьма схожа с аналогичными компаниями в секторе.

Примечательно, что компания все же продолжает платить большие дивиденды, не собираясь уходить от заданного вектора.

Итак, что сейчас происходит с компанией? Какие существуют проблемы, и как при не самых лучших результатах компания сохраняет высокую див. доходность? Давайте разбираться...

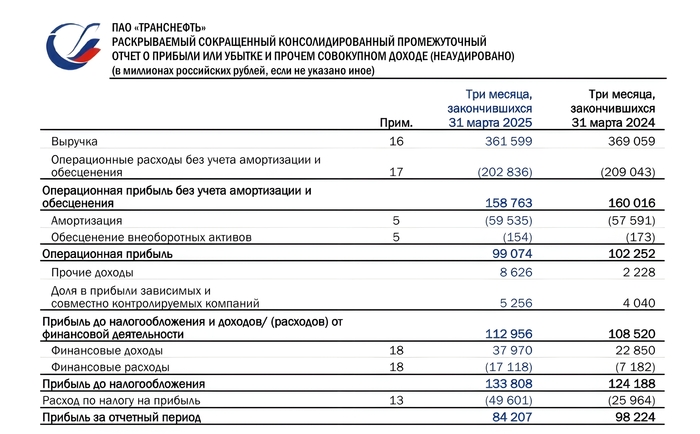

Результаты за 1-й квартал 2025 года:

🔻 Выручка сократилась на 2% до 361,6 млрд ₽. Причина — сокращение прокачки из-за ОПЕК+, заморозки и падения добычи в стране. Стоит помнить, что была индексация тарифов на 9,9% с 1 января 2025 года, которая частично компенсировала падение, но не смогла полностью переломить тренд.

🔻 EBITDA также немного сократилась на 1% и составляет 159 млрд ₽. Рентабельность по EBITDA составила 43,3% (против 45,4% годом ранее). Стабильность пришла за счёт снижения себестоимости покупаемой нефти (включая сорт ESPO) на фоне укрепления рубля и оптимизации затрат на обслуживание трубопроводной сети.

🔻 скорр. Чистая прибыль упала на 15% до 78 млрд ₽. Главный виновник, снова налоговая. Ставка налога на прибыль увеличена до 40%, что привело к росту налоговых платежей до 50 млрд ₽ (+100% г/г).

В целом отчет нельзя назвать сильно плохим. Прибыль упала, но надо сильно постараться найти в секторе компании, у кого есть положительная динамика (причины в 90% схожи). Но самое интересное дальше...

🚧 «Транспортируй, если сможешь»: как инфраструктура выживает под санкциями. Основные проблемы

Одной из главных проблем сектора остаётся решение ОПЕК+ о снижении добычи нефти, что отразилось на объемах транспортировки.

🇨🇳 Однако восстановление экспорта через порт Козьмино (нефтепровод ВСТО) и стабильные поставки в Китай по отводу Сковородино — Мохэ немного компенсировали сокращение экспорта в Европу.

Какие сегодня негативные факторы существуют у компании?

🚫 Налоговая нагрузка. Увеличение ставки налога на прибыль до 40% сократило чистую прибыль и ограничило денежный поток. И это уже системный фактор, который может сохраниться в ближайшие годы.

🚫 Давление на тарифы. Компании (например, Роснефть в лице Сечина) могут лоббировать заморозку тарифов, чтобы снизить свои затраты. Также и Транснефть предложила дополнительную индексацию тарифов на 8,7% в 2025 году, чтобы избежать дефицита средств к 2027 году. А вот какое по итогу примут решение — неизвестно.

🚫 Долгосрочный риск «Восток Ойл». Проект Роснефти (поставки с 2027 года) может сократить грузовую базу Транснефти, так как экспорт будет идти через собственную инфраструктуру.

💼 Дивиденды есть! Но платить за них приходится своей ликвидностью

На сегодняшний день Транснефть остаётся одним из лидеров по дивидендной доходности в нефтегазовом секторе.

За 2024 год совет директоров рекомендовал дивиденды в размере 198,25₽, доходность ≈ 15%. Уже сейчас компания заработала около 50₽ на акцию, что формирует базу для дивидендов 2025 года на уровне ≈170-175₽ (доходность ≈ 13–15%).

⚠️ Но не забываем о проблеме в виде отрицательного FCF (-10 млрд ₽ в 1-м квартале 2025). Объясняется это ростом капитальных расходов (CAPEX вырос на 25%) и увеличением налоговых выплат.

Конечно , это не особо хорошо, но при отрицательном чистом долге и значительном кэше на депозитах такие факторы не играют ключевой роли.

🤔 Как по мне, отличный выбор в долгосрочный портфель, особенно если говорить про консервативных инвесторов, ориентированных на дивиденды. Здесь главное следить за решением по тарифам и динамикой добычи нефти. Потенциальная доходность больше чем у большинства нефтегазовых компаний, хоть и согласен с тем, что для роста капитала потенциал ограничен.

Очень важна ваша поддержка — плюсани пожалуйста ♥️, и подпишись на канал, чтобы не упустить от меня что-то интересное!

Последние выпуски: