Лига Инвесторов

УСТАЛ ВИДЕТЬ "КРАСНЫЙ" ПОРТФЕЛЬ

Всем привет, друзья! 👋

Вы когда-нибудь чувствовали, что вот-вот сорветесь при виде "красного" портфеля? Хочется продать все акции и забыть, как страшный сон?

В этот момент думаешь, что потерял деньги. Появляются вопросы: "А зачем мне все это?", "Вложил деньги в акции, которые с трудом заработал, а портфель уходит в минус?", "Может, инвестиции не мое?". Новости пугают, а сомнения заставляют думать об обратном? Я много раз испытывал такое, но вспоминаю, что инвестиции — это марафон, а не спринт, особенно если в долгосрок. И выгорание здесь — серьезная опасность. ⚠️

Сегодня расскажу вам, что помогает мне сохранять спокойствие и не совершать импульсивных решений. 😌

Понимание своей стратегии.

Каждый раз, когда пополняю портфель, я четко определяю свои цели. Ведь у меня есть стратегия, которой я придерживаюсь. Об этом я недавно писал пост. Медленно и уверенно продолжаю плыть по течению, и верю, что у меня обязательно все получится!

Диверсификация.

"Не кладите все яйца в одну корзину".🥚🧺

Это банально, и именно эту фразу я слышу почти из каждого утюга. 📣 Разнообразие активов, конечно, смягчает удары, но не обязательно этого придерживаться. У меня большой процент нефтянки в портфеле, но я не переживаю, что мой портфель мало диверсифицирован. Наоборот, я верю в эти компании, и они реально приносят хороший доход в виде дивидендов (Лукойл, Татнефть). Также у меня в портфеле есть Сбер и ритейл X5. Скоро буду добавлять Пермэнергосбыт, которая относится к сектору коммунальных услуг. Есть еще пару активов, которые держу на карандаше (и это не нефтянка). Скоро буду глубоко изучать их, в последующем опубликую разбор. 📊

"Информационная гигиена".

Хорошая фраза, которая с недавнего времени у меня на слуху. Поток новостей может негативно влиять на восприятие человека. Лично я стараюсь не читать новости, некоторая информация доходит до меня из круга моего общения.

Зачем мне отслеживать рынок постоянно, если я пополняю портфель 2 раза в месяц? Я с удовольствием трачу время на анализ компаний, в которые инвестирую или которые собираюсь в ближайшее время приобретать. Так я избавляю себя от негативных мыслей. В приложение брокера захожу редко (когда совершаю покупку акций), а иначе какой смысл мониторить каждый день цифры на счету?

Долгосрочный взгляд. 👀

Рынок цикличен. Взлеты и падения — это нормально. Я напоминаю себе, что инвестирую на долгосрок и не паникую из-за краткосрочных колебаний. 📈📉

Отдых и хобби. 🎮

Инвестиции — это важно, но не должны быть единственным, что вас заботит. Я уделяю время семье (в основном постоянно) и работе😅. Стараюсь видеться с друзьями и занять себя некоторыми увлечениями. Это помогает снять стресс и взглянуть на вещи под другим углом.

Надеюсь, эти советы помогут вам сохранить спокойствие и избежать ошибок, сделанных на эмоциях.

Помните, инвестиции — это игра вдолгую. Если рынок идет вниз, он обязательно пойдет вверх рано или поздно.

Недавно услышал такие слова от хороших людей: "Когда портфель уходит в минус, если не продал, то не зафиксировал убыток". Конечно, не дословно, но смысл мне понятен 😉.

Как вы реагируете на "красный" портфель? Что вам помогает справляться с негативной информацией? Продавали ли вы когданибудь активы из-за рыночных колебаний?

Что в мире происходит в экономическом секторе 11.07.2025

Фьючерсы на акции 🇺🇸США в пятницу оставались стабильными после очередной сильной сессии на Уолл-стрит, где индексы S&P 500 и Nasdaq Composite закрылись на новых рекордных максимумах. В четверг S&P 500 вырос на 0,27%, Nasdaq поднялся на 0,09%, а Dow прибавил 0,43%, поскольку инвесторы в основном проигнорировали последние меры по повышению тарифов со стороны администрации Трампа, включая новые 50-процентные пошлины на импорт меди и бразильских товаров. Президент Дональд Трамп также дал понять, что новые письма с предложениями по тарифам могут быть отправлены Канаде и Европейскому союзу уже сегодня. В корпоративных новостях Nvidia прибавила 0,75%, продолжив рост после того, как стала первой публичной компанией, превысившей оценку в 4 триллиона долларов, что еще больше подогрело ралли технологических компаний, связанных с искусственным интеллектом. Tesla подскочила на 4,7% на фоне оптимизма в отношении расширения своего бизнеса по производству роботакси и планов по интеграции чат-бота Grok от xAI в свои автомобили. Delta Air Lines подскочила на 12% после подтверждения своего прогноза по годовой прибыли, что подняло настроение в секторе путешествий.

Веду свой экономический блог Осьминог Пауль о финансовых рынках, аналитика, прогнозы, новости, в телеграм канкана

Пассивный доход растет, в июне рекорд. Получил за 6 месяцев 54 000 . Что ожидаю от 2025 года?

Пассивный доход постепенно растет, но из-за нерегулярных дивидендов, он сильно отличается от зарплаты на заводе (при всем уважении к зарплате на заводе, конечно же), поэтому сглаживаем ожидания поступающих дивидендов купонными выплатами от облигаций, а мы переходим к подсчету моей дивидендно-купонной зарплаты в июне месяце.

❗Про пассивный доход в мае писал здесь, по сравнению с предыдущими месяцами уже однозначно успех.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

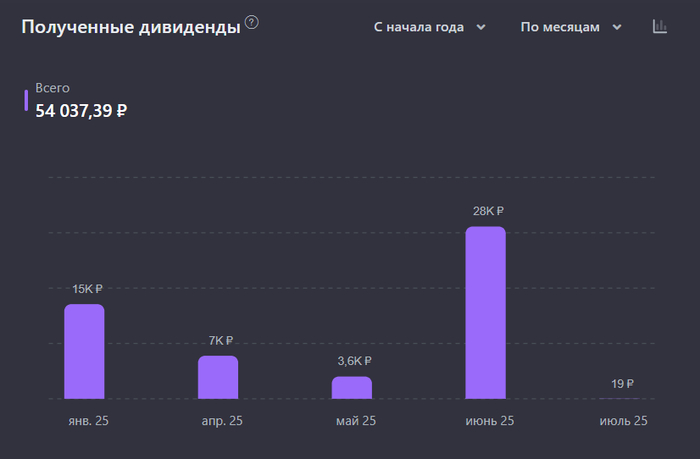

👏 Пассивный доход за 6 месяцев 2025

В феврале и марте было тухло, оно и понятно, дивиденды в этих месяцах платить у нас в стране не принято, а вот с апреля начался большой дивидендный сезон, пик которого придется на июль. Пока выплаты получились вот такие:

● Январь: 15 389 ₽

● Апрель: 6 997 ₽

● Май: 3 618 ₽

● Июнь: 28 012 ₽

Всего за 6 месяцев вышло 54 000 ₽ или 9 000 ₽ в месяц.

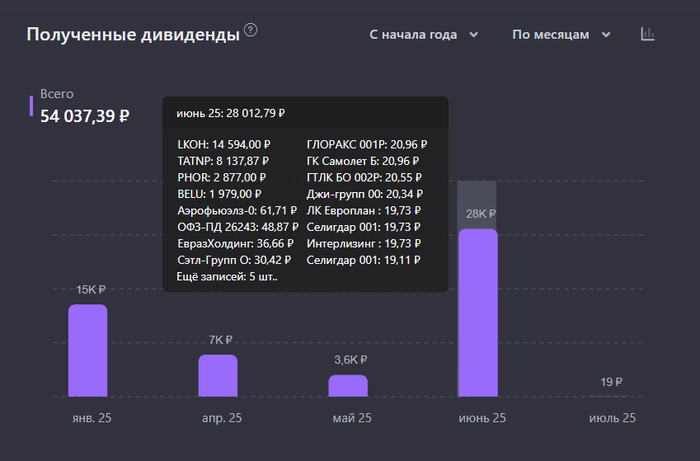

Июнь детально:

● Лукойл: 14 594 ₽

● Татнефть: 8 137 ₽

● ФосАгро: 2 877 ₽

● НоваБев Групп: 1 979 ₽

● Облигации: 425 ₽

Как дела обстояли в июне до этого?

Июнь 2023: 9 148 ₽

Июнь 2024: 408 ₽

Июнь 2025: 28 012 ₽

Июнь 2025 вышел рекордным за все время моего инвестирования, ту же участь может ожидать и июль, но скорее всего фактически выплаты у Сбера и Роснефти придут скорее всего уже в августе.

🤔 Планы на 2025

За 2024 год я получил дивидендами 159 000 ₽. В начале года сервис по учету инвестиций выдал прогноз в 216 000 ₽.

В моих планах постараться удвоить сумму относительно 2024 года, а это значит надо постараться увеличить свой пассивный доход до 320 000 ₽. Задача амбициозная, но уже тяжело выполнимая. В конце года подведу итоги.

Диапазон был от 216 000 ₽ до 320 000 ₽, сейчас по прогнозам сумма на 2025 год дивидендами без учета первых шести месяцев составляет 138 400 ₽, с учетом полученных 54 000 ₽, выходит около 188 000 в год, что составляет 15 700 ₽ в месяц на ближайший год.

😆 Мой план действий

🫡 Для более плавного и равномерного поступления денежных средств на свои счета, мною было принято решение о проведении специальной дивидендно-купонной операции по выравниванию поступающего денежного потока.

❗Собрал модельный дивидендный портфель с добавлением облигаций, который можно взять за основу для своих инвестиций, а можно и не брать. Мой портфель по состоянию на 1 июля выглядит вот так (клац).

😐 Что изменилось с добавлением облигаций?

Начал появляться ежемесячный денежный поток. Я не трогаю акции, не продаю их, чтобы переложиться в фиксированный доход, если так поступить, то это будет натуральная кастрация всех усилий моего инвестирования.

Пассивный доход будет постепенно увеличиваться за счет регулярных пополнений и реинвестирования поступающих выплат. Акционная часть портфеля остается без изменений, акции будут приобретаться по моей стратегии инвестирования.

😐 Доход за все время

● 2021: 1 386 ₽

● 2022: 26 164 ₽

● 2023: 56 505 ₽

● 2024: 159 299 ₽

● 2025 (6 месяцев): 54 012 ₽

Со временем пассивный доход только увеличивается, а самый резкий скачок произошел в 2024 году (159К), увеличившись по сравнению с 2023 годом (57К) почти в три раза.

Если дивиденды не отменят, а инвесторов не отправят на завод, то результат 2025 года превзойдет 2024 год, даже по самым скромным прогнозам. Амбициозную цель в 320к выполнить будет тяжеловато, рынок не в ресурсе на данный момент, но я не расстраиваюсь, а продолжаю котлетить в нашу фонду, покупая только качественные и стабильные бизнесы, которые выплачивают дивиденды, которые со временем еще и растут.

✅ Также интересно будет для инвестора в дивидендные акции:

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

Чрезмерная диверсификация очень опасна

Недавно рассказывал про 4 источника пассивного дохода для пенсии.

Переодически смотрю разных коллег и вижу что многие распыляются и в портфель добавляют кучу инструментов, начиная от краудлединга заканчивая займами бизнесам и получают кучу дефолтов.

Не понимаю такой стратегии, хотят больше заработать? Может хотят опыт получить в новом для себя инструменте? А опыт может дорого обойтись. Обезопасить себя от рисков биржи? Так есть депозиты и недвижка.

Как итог, усилий тратиться много на изучение новых инструментов и отслеживания их, а результаты хуже, или такие же, как если бы просто использовались 4 классических инструмента, акции облигации депозиты недвижка , или тупо даже акции и облигации

Считаю сначала надо создать базу, из этих инструментов, чтобы они дали, хотя бы минимальную финансовую безопасность, чтобы на еду и медицину хватило при любом раскладе.

Залазить в авантюру стоит когда капитал большой и уже обеспечивает базу, и то, стоит еще подумать, а стоит тратить время на другие инвестиции, если есть проверенные десятилетиями, где можно продолжать наращивать их позиции и увеличивать комфорт жизни?

https://t.me/EvgeniyFokin телеграмм с моими сделками, мыслями,

Чрезмерная диверсификация тоже зло

Инфляция в начале июля — тарифы ЖКУ раскрутили темпы, но это было ожидаемо, но даже с ними можем уйти ниже прошлого года по месяцу

Ⓜ️ По данным Росстата, за период с 1 по 7 июля ИПЦ вырос на 0,79% (прошлые недели — 0,07%, 0,04%), с начала месяца 0,79%, с начала года — 4,58% (годовая — 9,45%). В июле 2024 г. инфляция составила 1,14%, с учётом повышения тарифов выше (газ, отопление, вода, электроэнергия), чем год назад, то рост довольно приемлемый (если убрать вклад в инфляцию от повышения тарифов, то она ниже 0,1%, при таких темпах месячная инфляция этого года получится ниже прошлого). Глава ЦБ отметила, что замедление инфляции в России проходит быстрее, чем ожидал ЦБ, но текущий уровень инфляции остаётся выше цели (это про годовую). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,27% (прошлая неделя — 0,20%), дизтопливо на -0,01% (прошлая неделя — 0,06%), динамика ускорилась (вес бензина в ИПЦ весомый ~4,5%). Напомню вам, что правительство продлило экспорт нефтепродуктов до 31 августа из-за январских санкций. Согласно данным на 20 июня морские поставки нефтепродуктов составили 2 млн б/с, это восьмимесячный минимум по поставкам.

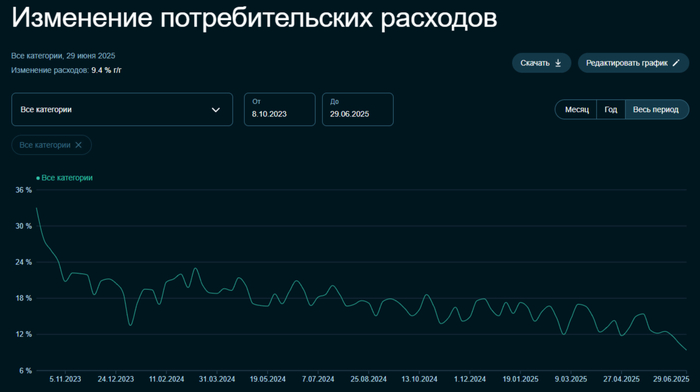

🗣 Данные Сбериндекса по изменению потребительских расходов к 29 июня продолжают снижаться и находятся на уровне ниже прошлогодних значений (9,4% vs. 16,8%).

🗣 Регулятор охладил розничное кредитование, по корпоративному процесс идёт. Отчёт Сбера за июнь: портфель жилищных кредитов вырос на 0,9% за месяц (в мае +0,9%), банк выдал 200₽ млрд ипотечных кредитов (-51,8% г/г, в мае 190₽ млрд). Портфель потреб. кредитов снизился на 1,9% за месяц (в мае -1,9%), данных по выдаче не раскрыли. Корп. кредитный портфель увеличился на 0,4% без учёта валютной переоценки за месяц (в мае +0,9%), корпоративным клиентам было выдано 1,9₽ трлн кредитов (-9,5% г/г, в мае 1,6₽ трлн, рост от месяца к месяцу связан с перекредитованием).

🗣 Теперь регулятор устанавливает самостоятельно курсы валют с учётом внебиржевых данных ($ — 77,9₽). Укрепление ₽ положительно влияет на инфляцию (техника продолжает дешеветь, спрос при таком курсе низкий), но если курс отпустить, то неминуемо инфляционная спираль раскрутится, а если его "держать" на этом уровне, то пополнение бюджета под угрозой (пока что выбор в пользу инфляции).

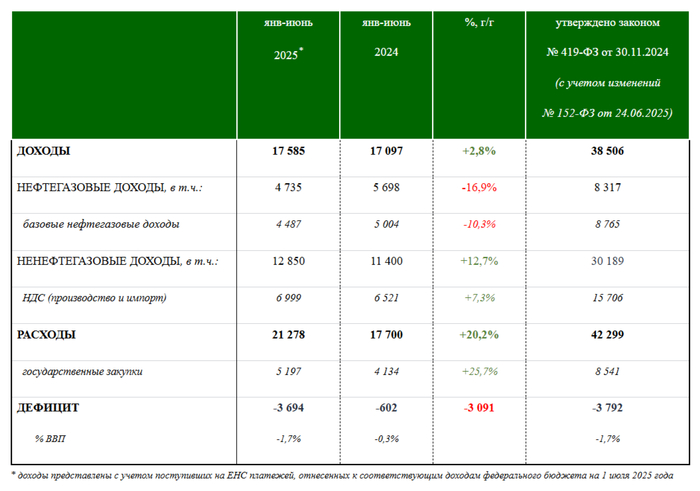

🗣 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, если придётся занимать сверх этой суммы. Дефицит федерального бюджета по итогам 6 месяцев составил 3,694₽ трлн или 1,7% ВВП, даже при новых правках бюджета в запасе всего 98₽ млрд для трат. Проблема вырисовывается в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 8 июля потрачено 1,1₽ трлн, при доходах в 300₽ млрд.

📌 При таких тратах дефицит бюджета необходимо чем-то восполнять, ₽ остаётся крепким, цена Urals находится на уровне 60$ за баррель, вырисовывается дилемма (по сути необходимо давить на курс — тогда темпы инфляции пойдут ввысь, займ через ОФЗ по сути эмиссия денег, т.к. кредит банков = рост М2, опять же раскрутка инфляции). Целесообразность снижения ставки на июльском заседании присутствует (судя по тем же темпам июня), сама глава ЦБ недавно отметила: если индикаторы покажут более быстрое замедление экономики и торможение инфляции, это даст ЦБ пространство для более быстрого снижения ставки (ОФЗ и банки уже закладывают снижение на 2%). Как мы видим июльское повышение тарифов не сильно ударило по инфляции (нет ухода к 1% за неделю), но всё завязано на валюте, те же услуги как дорожали, так и дорожают (доказательством идёт майский пересчёт, ждём июньского).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

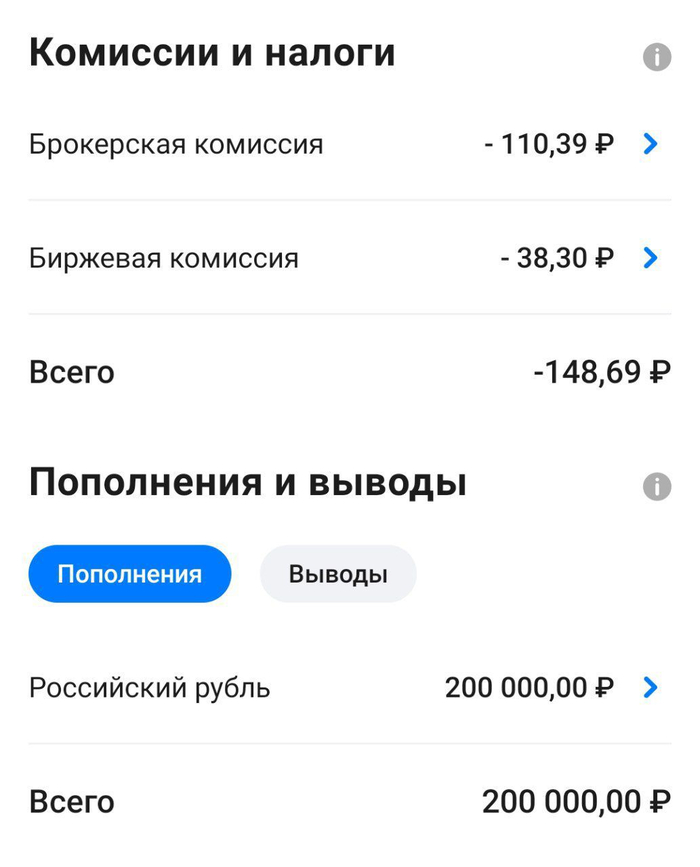

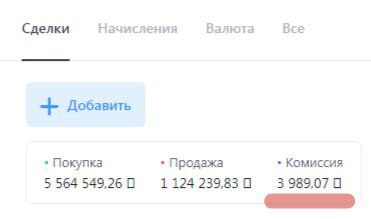

Комиссии брокера и биржи

По настоящему долгосрочные инвестиции (на десятки лет) позволяют сберечь не только ваши нервы (в минуты/часы/дни созерцания графика), но и вполне осязаемые денежные средства.

Любимые клиенты брокеров и бирж - те, кто слепо следует за, часто бессмысленными, торговыми идеями аналитиков на фиксированной заработной плате.

Инвесторов вроде меня, брокеры не любят, не знают, и предпочитают не замечать.

Посудите сами, за 6 месяцев текущего года, я заплатил 148 рублей 69 копеек. Из которых 110,39р досталось брокеру, а 38,30р - бирже. Не густо.

За все 8,5 лет инвестирования, комисси составили порядка 3989 рублей.

Логично, что менеджеры брокера давно поставили на мне крест. В первые годы ещё пытались звонить и предлагать сделать меня богатым, при помощи своих "прибыльных" мега идей. Потом звонили только когда сменялся региональный менеджер. А в последние годы, перестали звонить и вовсе, видимо поставили в базе данных сноску "не звонить - не ведется".

В общем, к чему я это все. Если ваши комиссии в разы больше, чем у меня, а результаты, как в среднем по больнице, то возможно, стоит задуматься о целесообразности частых торговых операций, которые, в основном, обогащают только посредников, в виде брокеров и биржи.

03.07.2025 Станислав Райт — Русский Инвестор

Когда оживёт отечественный автомобильный рынок?

🚛 Агентство Автостат обнародовало свежую статистику автопрома за 6 мес. 2025 года. Эти данные проливают свет не только на состояние ведущих автопроизводителей, таких как КАМАЗ и СОЛЛЕРС, но и на деятельность лизинговой компании Европлан, которую мы с вами не так давно вспоминали добрым словом, назвав её одним из бенефициаров снижения ключевой ставки. Кстати, чтобы всегда быть в курсе событий обязательно подписывайтесь на мой телеграмм-канал, а я продолжу…

📉 Итак, о чём нам говорят цифры? Продажи новых транспортных средств с января по июнь сократились на -28% (г/г) до 601,8 тыс. шт. Наиболее удручающей является ситуация в сегменте грузовых автомобилей и автобусов, где объемы реализации буквально обвалились вдвое. Учитывая специализацию КАМАЗа именно на этих категориях, несложно представить масштабы кризиса, охватившего компанию.

Ну и отдельный грустный привет хочется передать дочерней компании КАМАЗа под названием НЕФАЗ (публичная компания, кстати, торгуется под тикером #NFAZ), которая производит широкий модельный ряд автобусов, включая городские, пригородные и междугородные модели и является дочерним предприятием КАМАЗа.

Думаю, вы легко догадаетесь о возможной причине негативной динамики в отрасли, если вспомните, что российский рынок тяжеловесной автомобильной техники в последнее время оказался буквально наводнён китайскими производителями. Их присутствие настолько велико, что в некоторых нишах доля продукции Поднебесной достигла шокирующих 80%! Вдумайтесь только!

Причём до повышения утилизационного сбора, произошедшего осенью 2024 года, китайские компании очень вовремя подсуетились и успели завезти в Россию огромное количество машин. Благодаря этому складские запасы китайской техники всё ещё остаются огромными, и потребуется немало времени, чтобы наш рынок сумел "переварить" этот избыточный объём.

📉 Немногим лучше чувствует себя сегмент лёгких коммерческих автомобилей (LCV), где работает другой крупный игрок российского автопрома - СОЛЛЕРС. Здесь продажи уменьшились почти на -20% (г/г), что, конечно, болезненно, но всё же не столь катастрофично, как у того же КАМАЗа.

Впрочем, руководство СОЛЛЕРС честно признаёт сложность положения и честно просит государство срочно принять меры поддержки отрасли, предлагая увеличить скидку по гос. программе лизинга для LCV с нынешних 10% до куда более ощутимых 20%.

Зам. гендиректора СОЛЛЕРС Зоя Каика подчёркивает, что компания делает всё возможное для минимизации затрат и ускорения процессов локализации производства комплектующих непосредственно в России, стремясь сократить зависимость от импорта и уменьшить себестоимость продукции.

Жесткая денежно-кредитная политика сделала автокредиты фактически недоступными для большинства потребителей, а производителям осложнили получение оборотных средств. Несмотря на отчаянные призывы представителей отрасли, правительство пока не проявляет готовности расширить программы господдержки.

Проведённый Автостатом опрос дилеров показал, что склады забиты нереализованной техникой, и разгрузка произойдёт не ранее 4 кв.2025 года. Следовательно, ближайшие месяцы обещают оставаться крайне сложными для всей отрасли.

👉 Эта ситуация неизбежно отражается и на бизнесе Европлана, специализирующегося на лизинге автотранспортной техники. Низкий спрос и огромные складские остатки делают работу компании чрезвычайно затруднительной, и существенное улучшение обстановки вряд ли возможно ранее следующего года.

Что касается КАМАЗа, то он рискует завершить очередной финансовый год с убытками, ведь в категории грузовиков сейчас царит самая настоящая депрессия, а не простое замедление, как в сегменте LCV.

СОЛЛЕРС в этом смысле настроен более оптимистично и рассчитывает показать положительный финансовый результат по итогам текущего года, правда, значительно уступающий прошлогоднему уровню.

Между этими двумя компаниями акции СОЛЛЕРС выглядят всё-таки более предпочтительными для включения в инвестпортфель на небольшую долю. Вероятно, в июле ЦБ снизит "ключ" до 18%, а осенью есть все шансы увидеть и 16−17%, что вместе с постепенным освобождением складов дилеров способно вдохнуть новую жизнь в отрасль.

Рынок акций, как известно, всегда реагирует заблаговременно, поэтому уже сейчас имеет смысл аккуратно присматриваться к покупкам бумаг СОЛЛЕРС. Тем более с технической точки зрения коррекция в котировках и текущее их нахождение на двухлетних минимумах также намекают на эту инвестиционную идею! Но действуйте осторожно, и на небольшую часть портфеля, вы же знаете.

❤️ Ставьте лайк под этим постом, если вы дочитали его до конца и для вас он оказался действительно полезным и интересным.

👉 Подписывайтесь на мой телеграмм-канал и будьте на шаг впереди рынка! У себя я публикую уникальный авторский контент, которого зачастую больше нигде нет!