Эту неделю рынок акций начал со снижения, провалившись в понедельник сразу ниже уровня 2800, что технически уже должно было привести к ускорению падения. Его мы и наблюдаем последние дни. В итоге индекс ММВБ за неделю уже упал на 4%, до 2685 пунктов, после чего отскочил к 2735. И несмотря на то, что отскоков довольно много, большими их назвать нельзя. Рынок упорно падает в рамках локального нисходящего тренда. Давайте посмотрим, какие дальнейшие движения рынка возможны в ближайшие дни.

В целом, падение рынка от максимума июля составило уже более 6%, и на всем этом падении не было приличных отскоков. Собственно, до коррекции индекса к линии глобального восходящего тренда их и не должно было быть.

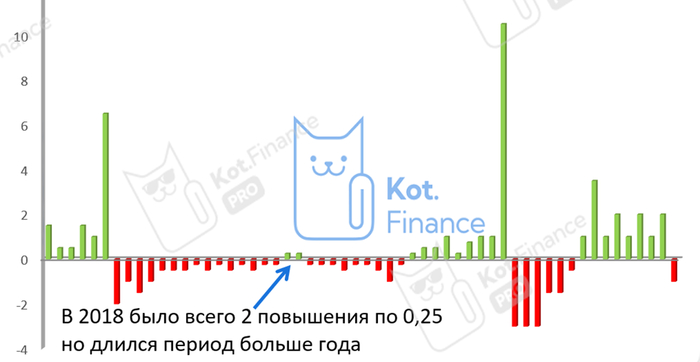

Неделю назад я как раз набрал шорт по фьючерсу на индекс от 2853 пунктов, как писал в предыдущем обзоре, в ожидании падения индекса примерно к 2750 пунктам, а именно к линии глобального аптренда, которая является нижней границей глобального треугольника, внутри которого индекс двигался последние месяцы. И на этой неделе из него наконец-то удалось выбраться, и как видите, вниз.

Ранее именно выход из треугольника вниз мной и прогнозировался, поэтому и набирал шорт по фьючерсу от 2853 в расчете на более значительное падение в перспективе после пробоя нижней границы треугольника, о чем предупреждал заранее в своем торговом плане ранее в телеграм-канале. Теперь, пробив аптренд, индексу удалось уже упасть еще на 65 пунктов и даже немного преодолеть 2700 пунктов, чего в последние два месяца мы еще не наблюдали.

Кстати, ранее в телеграм-канале публиковал пост с результатами своих прогнозов по нескольким популярным акциям. Результаты отличные, все прогнозы исполнились!

Однако закрепиться ниже 2700, чтобы продолжить падение далее, пока не удалось. Индекс снова немного отскочил ближе к локальному нисходящему тренду. И по-хорошему отскочить ему нужно даже выше. Технически после пробоя нижней границы треугольника стоит снова вернуться к ней и проверить ее снизу на прочность, чтобы убедиться в переломе глобального движения (так как в рамках движений июня-июля рынок все еще остается в боковике).

А для этого необходимо пробить локальный нисходящий тренд. Тогда откроется путь выше к 2750-2760, где как раз проходит линия тренда. Не исключено также, что в этом случае индекс сможет подняться и к 2780 пунктам, и это еще не будет сломом глобального разворота вниз. Но все это возможно лишь в случае пробоя локального нисходящего тренда, что пока сделать рынку не удается. И пока индекс находится под этой нисходящей линией, он может продолжать падать и дальше.

А как уже много раз писал ранее, моя основная цель падения рынка после пробоя треугольника вниз — это уровень 2600. Полагаю, к нему индекс придет в случае истинности пробоя, и, скорее всего, сможет продолжить снижение и дальше, к уровню 2500, но об этом пока рано говорить. Сначала надо убедиться в истинности пробоя треугольника.

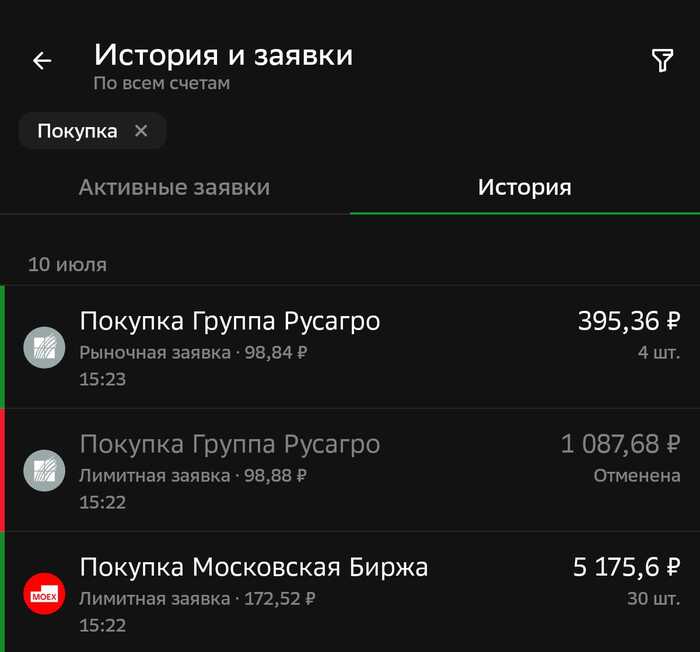

Основываясь на этих прогнозах выше, я и торгую сейчас в основном в шорт. На прошлой неделе часть прибыли по шорту зафиксировал по 2790 в расчете на отскок индекса, но, как тогда же писал, планировал снова добавиться в шорт в случае пробоя уровня 2800 на этой неделе, что в итоге и сделал примерно по той же цене, что закрыл ранее часть позиции.

Основной целью падения после пробоя уровня 2800 была линия аптренда у 2750. Именно там я и зафиксировал большую часть шорта в расчете на небольшой отскок рынка и боковое движение в области 2750-2800. Однако этот отскок продлился недолго, всего день. Ранее рассчитывал, что выход из треугольника все же произойдет ближе к концу недели. Но на негативных новостях вечером во вторник трендовую удалось пробить вниз и продолжить снижение. В итоге снова увеличил шорт и перешел к торговле внутри дня.

И причина этого проста. После пробоя трендовой падение может ускориться, однако эта трендовая не была протестирована снизу, что для такого большого треугольника и боковика, скорее, является почти обязательным условием. Поэтому продолжать удерживать шорт возле 2700 до приличного отскока сейчас выглядит рискованным. Так что большую часть шорта вчера зафиксировал чуть выше 2700, рассчитывая, что рынок сможет отскочить повыше. И в случае преодоления нисходящего тренда, его полностью закрою, чтобы перезайти выше. Добавлять же шорт буду либо при закреплении ниже 2700 с коротким стопом, либо уже на отскоке к линии аптренда.

Если смотреть по ключевым акциям, то Лукойл преодолел уровень ₽6000, что теоретически может привести к продолжению его падения к уровню ₽5500, если, конечно, ему снова на днях не удастся закрепится выше ₽6000. Такой вариант пока исключать точно не стоит. Газпром пробил уровень поддержки ₽122, что может привести к падению к уровню ₽116. Но главная акция, за которой сейчас нужно наблюдать — это Сбербанк, так как 18 июля в нем состоится закрытие реестра акционеров, после чего, полагаю, желание распродать акции Сбербанка у инвесторов прибавится. И именно Сбербанк еще практически не испытал никакого серьезного падения. Так что если рынок продолжит движение вниз, то в основном как раз на акциях Сбербанка.

В целом, пока все идет примерно так, как предполагал в предыдущих обзорах рынка, но меня волнует, что рынок никак не может отскочить, потому что технически, чтобы быть уверенным в дальнейшем падении, все-таки неплохо бы увидеть классическую надежную разворотную картину.

Кстати, для тех, кто хочет всегда быть в курсе ключевых рыночных трендов, у меня есть телеграм-канал, где я оперативно делюсь самыми важными прогнозами и новостями. Присоединяйтесь сейчас, чтобы не упустить ключевые финансовые возможности уже в ближайшем будущем!

В общем, падение рынка пока продолжается. Поводов для роста пока не видно, как и раньше, даже для отскока их не удается найти, однако технически он вполне допустим, так что стоит учитывать такую возможность.

Спасибо, что дочитали. Всем удачи и профита!