В прошлый раз мы с вами говорили об инфляции в России в первой четверти 21 века, тогда было зафиксировано, что ежегодно наши деньги обесцениваются на 9,55%, а сейчас заявляем, что люди стали богаче, но как?! — узнаете в настоящей статье.

* Перед началом отмечу, что при исследовании использовал данные приведенные на сайте Росстата и ЕМИССа. Также в исследовании учтена только официальная средняя зарплата, а медианная ЗП вычислена эмпирическим путем.

Все дело в увеличении официальной заработной платы россиян, не в номинальном значении, а в количестве товаров и услуг, которые можно на нее приобрести.

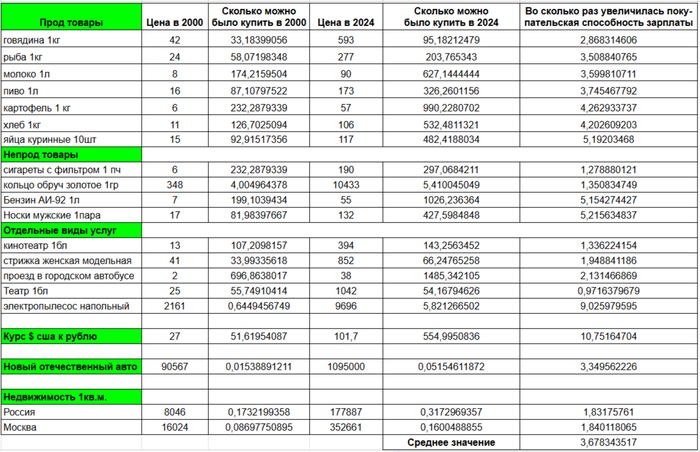

В уже упомянутом исследовании мы выяснили, что средний уровень зарплаты россиян с 2000 по 2024 гг вырос на 4 008% — с 2 223₽ до 89 069₽, но брать данный показатель за основу сейчас не совсем корректно, так как он чувствителен к экстремальным значениям в выборке.

Пример: У нас есть 5 людей с разным уровнем ЗП:

Если посчитаем средний уровень зарплаты, то получим (30 000 + 45 000 + 50 000 + 65 000 + 150 000) / 5 = 68 000₽ — это больше, чем у 80% людей (4 из 5) представленных в примере.

Если экстремальное значение станет выше, то средний уровень зп будет еще больше вводить в заблуждение относительно реального положения дел.

По этой причине люди придумали медианную зарплату — показатель, который делит все заработные платы на две равные части: одна половина работников получает больше, а другая — меньше.

На примере выше, медианная зарплата составит 50 000₽, что будет ближе к положению дел на «земле». Данный показатель устойчив к экстремумам и лучше отражает типичный уровень оплаты труда для большинства работников.

Именно поэтому на основе медианной зарплаты рассчитывается минимальный размер оплаты труда (МРОТ) — это величина, ниже которой нельзя устанавливать месячную зарплату.

Подготовка к исследованию

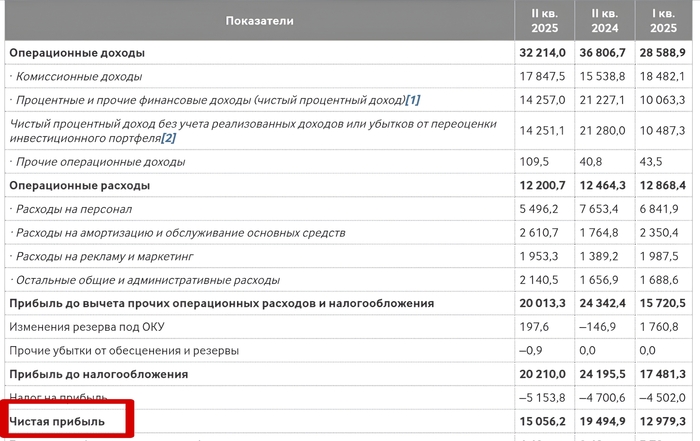

Итак, чтобы провести исследование нам необходима медианная зарплата за 2000 и за 2024 годы. По данным Росстата относительно медианной зарплаты в России по годам мне удалось найти значения только с 2019 года, то есть показатель за 2024 уже есть и равен 56 443₽.

Значение медианной зп в 2000 году вычислим эмпирическим путем. Возьмем данные по средней и медианной зарплатам с 2019 года по 2024, занесем их в таблицу и за каждый год вычислим «коэффициент соотношения», по формуле:

30 458₽ * 100% / 47 687₽ = 0,636, где

1) 30 458₽ — медианная зп в 2019

2) 47 687₽ — средняя зп в 2019

После чего посчитаем среднее значение этого коэффициента и умножим на уровень средней зп в 2000 году:

Таким образом, есть два значения медианной зарплаты:

Можно приступать к расчетам. Виды товаров, услуг и прочего возьму из предыдущего исследования.

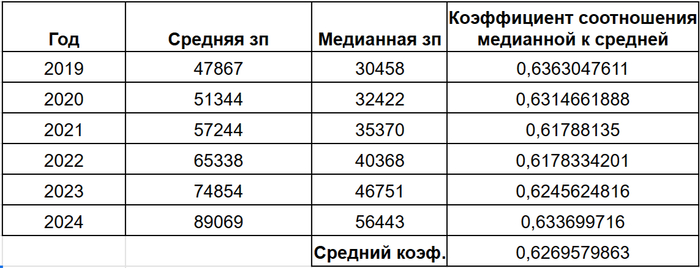

🧮 Сколько можно было купить на зарплату в 2000 и 2024:

* (цена в 2000 —> цена в 2024) | сколько можно купить в 2000 —> сколько можно купить в 2024

🥕 ПРОДОВОЛЬСТВЕННЫЕ ТОВАРЫ:

1) Говядина (1кг) (42₽ —> 593₽) | 33кг —> 95кг

2)Рыба (1кг) (24₽ —> 277₽) | 58кг —> 203кг

3) Молоко (1л) (8₽ —> 90₽) | 174л —> 627л

4) Пиво (1л) (16₽ —> 173₽) | 87л —> 326л

5) Картофель (1кг) (6₽ —> 57₽) | 232кг —> 990кг

6) Хлеб (1кг) (11₽ —> 106₽) | 126кг —> 532кг

7) Яйца куриные (10шт) (15₽ —>117₽) | 920шт —> 4 820шт

🥕 НЕПРОДОВОЛЬСТВЕННЫЕ ТОВАРЫ:

1) Сигареты с фильтром (1пч) (6₽ —> 190₽) | 232пч —> 297пч

2) Кольцо обручальное золотое (1г) (348₽ —> 10 433₽) | 4г —> 5,4г

3) Бензин АИ-92 (1л) (7₽ —> 55₽) | 199л —> 1026л

4) Носки мужские (1пара) (17₽ —> 132₽) | 81пара —> 427пар

1) Кинотеатр (1бл) (13₽ —> 394₽) | 107бл —> 143бл

2) Стрижка женская модельная (41₽ —> 852₽) | 33р —> 66р

3) Проезд в городском автобусе (2₽ —> 38₽) | 696р —> 1 485р

Единственная позиция в настоящей выборке при которой покупательская способность зарплаты уменьшилась, это билеты в театр: 1бл (25₽ —>1 042₽) | 55бл —> 54бл.

Можете ли вы себе представить, что вам не хватает денег «электропылесос напольный» с только что полученной зп? А вот люди в 2000 году могут (2 161₽ —> 9 696₽) | 0шт —> 9шт

🥕 КУРС ДОЛЛАРА США К РУБЛЮ:

(1$=27₽ —> 1$=101,7₽) | 51$ —> 554$

И это при том, что с начала 2025 рубль сильно окреп по отношению к доллару, сейчас на уровне ~ 80₽, соответственно купить можно еще больше.

🥕 НОВЫЙ ЛЕГКОВОЙ ОТЕЧЕСТВЕННЫЙ АВТОМОБИЛЬ

На примере ВАЗ-2121 «Нива»/ Lada 4x4 / Lada Niva Legend (если что это одна машина, просто за 25 лет несколько раз меняла обозначение).

Посчитаем в месяцах жизни, сколько нам пришлось бы копить на этот автомобиль в начале века и в конце первой четверти при медианных зарплатах: 1шт (90 567₽ —> 1 095 000₽) | 65мес —> 19,4мес

В качестве индикатора взята средняя цена 1 кв. м общей площади квартир на первичном рынке жилья в целом по России, а также отдельно в Москве. Здесь по аналогии с автомобилем посчитаем в месяцах жизни.

Россия — (8 046₽ —> 177 887₽) | 5,7мес —> 3,1мес

Москва — (16 024₽ —> 352 661₽) | 11,5мес —> 6,2мес

✏️ Заключение

Таким образом, практически по всем позициям наблюдается значительное увеличение покупательской способности зарплаты (ПСЗ).

Чтобы выяснить среднее значение во сколько же раз увеличилась ПСЗ с 2000 по 2024 год, я занес все данные в табличку выше и провел расчеты согласно которым в среднем ПСЗ у «типичного» россиянина увеличилась в 3,67 раз.

Однако важно понимать, что это данные относительно 2 точек: 2000 и 2024, в промежутке между этими отсечками благосостояние населения могло быть, как больше, так и меньше, причем подобные изменения могли иметь циклический характер. Также не стоит забывать про неофициальную ЗП, которой хватало в начале нулевых.

А как считаете вы, стали ли мы действительно богаче?

P.S. Спасибо за внимание! Если было немного интересно поставь "❤" — это лучшая поддержка и мотивация для автора!!