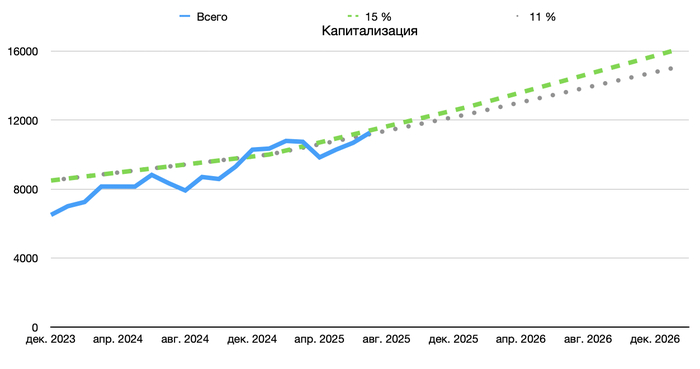

Итоги 4 лет инвестиций. Пассивный доход растет. Портфель 2,1 млн

Продолжаю открыто делиться с вами итогами своего инвестирования. Позади 4 года, как я внес на брокерский счет первую тысячу рублей. Время подбить все цифры и подвести итоги августа 2025 года, поехали!

💼 Портфель на 1 августа 2025

В мой портфель входят 4 брокера (Т-Инвестиции, А-Инвестиции, СберИнвестиции и БКС) и по состоянию на 1 июля 2025, сумма на всех счетах составляла 1 975 000 ₽.

💸 Пополнения

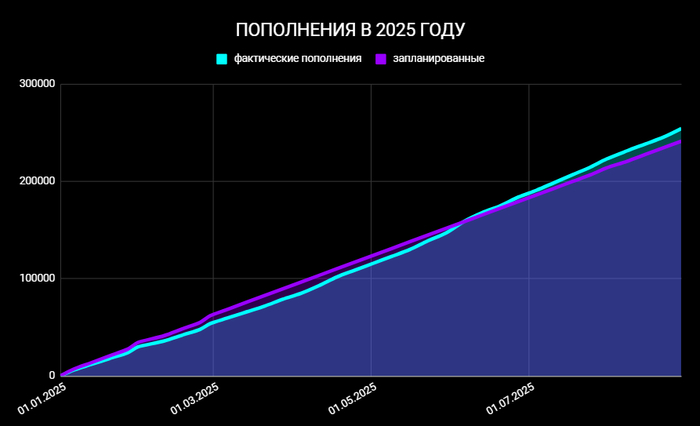

В июле пополнил портфель на 31 500 ₽.

Пополнения за 8 месяцев 2025 года составили 254 500 ₽.

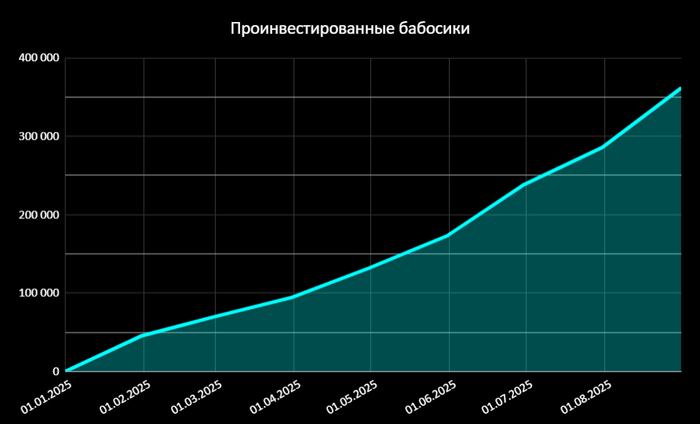

🤑Сколько всего проинвестировал в 2025 году?

За восемь месяцев пополнения извне на счет 254 500 ₽, реинвестирование на данный момент составляет 108 865 ₽. В общей сложности пока вышло 363 365 ₽. Вместе с реинвестом планирую приобрести активов минимум на полмиллиона рублей, как пойдет дальше, посмотрим.

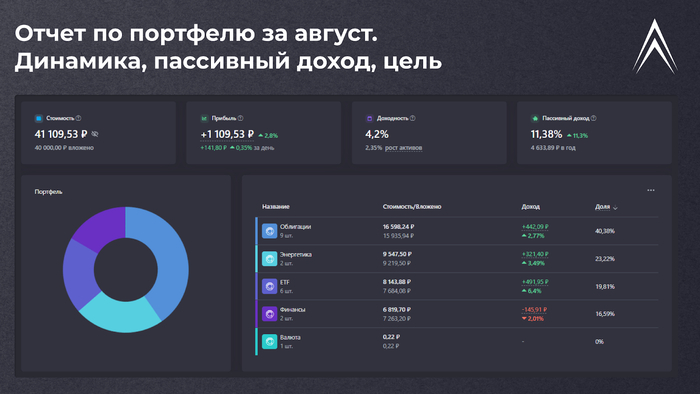

😐 Что произошло с портфелем за август?

Пружина сжимается, а иксы неизбежны, но все это попозже. Портфель перевалил за 2 млн ₽, и уже открыта дорога к трем миллионам, отлично, главное, не останавливаться на достигнутом и продолжать гнуть свою линию. Дорогу осилит идущий.

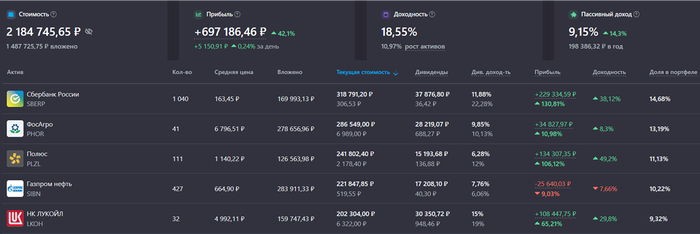

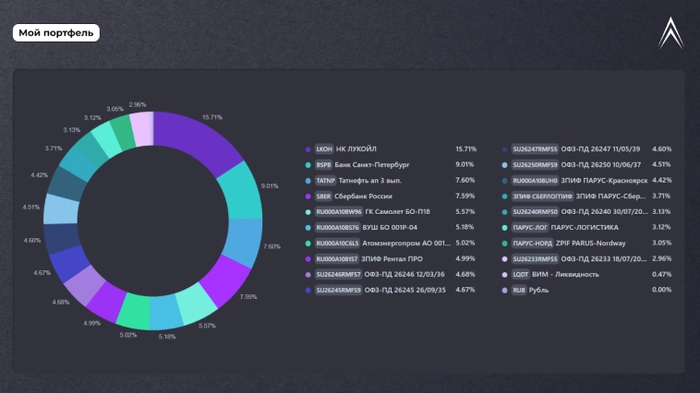

Мой портфель

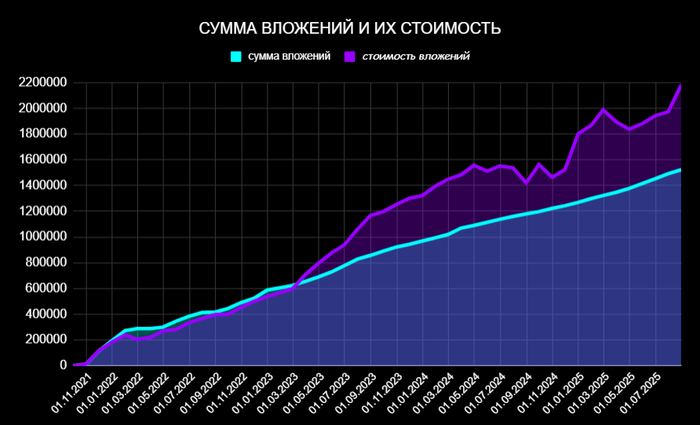

Сумма вложений и их стоимость

Проинвестировано: 1 523 500 ₽

Общее состояние портфеля: 2 184 000 ₽

Доходность на основе XIRR: 18,5% годовых.

Портфель за август получил рост на 209 000 ₽. Из них 44 500 ₽ дивидендами, а пополнения составили 31 500 ₽. Сам же портфель без учета всех телодвиижений дивидендов и пополнений подрос на 133 000 ₽. У нас там маленькая гойда случилась в Анкоридже, помните были такие переговоры?

🍸 События августа

● Список акций к покупке на август, с краткими комментариями

● Акции в перспективе ближайших 12 месяцев с высокими дивидендами.

● Считал пассивный доход за 7 месяцев 2025.

● Про золотодобытчиков и что с ними не так?

● 10 облигаций с ежемесячными выплатами. Рейтинг А и выше

● ТОП-3 компании для дивидендного инвестора (наподумать)

● Дивиденды сентября (кто и сколько заплатит?)

● 10 высокодоходных облигаций с рейтингом BBB и ниже (слабоумие и отвага)

В августе у меня был план и я его придерживался. Моя стратегия (наконец-то я про нее вам рассказал), знакомьтесь, она позволяет мне не обращать внимание на истеричек на рынке и регулярно, на еженедельной основе, покупать дивидендные акции, облигации и немного золота.

🛍 Покупки августа

Акции:

● Мать и Дитя: 10 шт.

● НоваБев Групп:10 шт.

● Газпром нефть: 14 шт.

● Роснефть: 5 шт.

● Новатэк: 1 шт.

● Русагро: 4 шт.

● ФосАгро: 2 шт.

● Лукойл: 1 шт.

Облигации:

Полипласт П2Б8, ФосАгро 2П2, ЮГК 1Р4, СИБУР ХОЛДИНГ 1Р8

Золото:

BCSG: 146 шт.

GOLD: 699 шт.

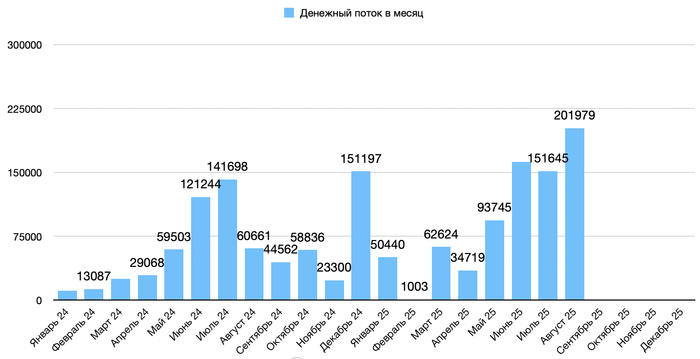

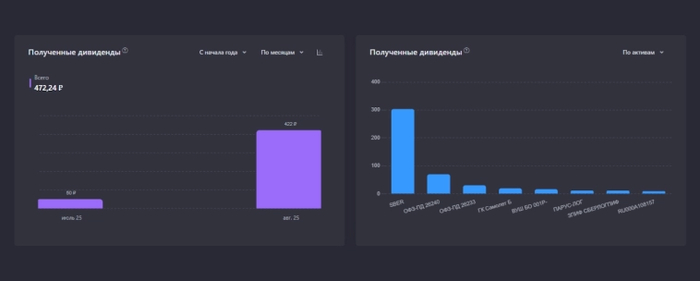

💰 Дивиденды 2025

Дивидендно-купонная зарплата на сегодняшний день:

● Январь: 15389 ₽

● Февраль: 0 ₽

● Март: 0 ₽

● Апрель: 6 997 ₽

● Май: 3 563 ₽

● Июнь: 28 012 ₽

● Июль: 8 898 ₽

● Август: 44 500 ₽

Здесь показывал пример модельного портфеля акций с облигациями, который можно использовать для формирования регулярного денежного потока в месяцы отсутствия дивидендов

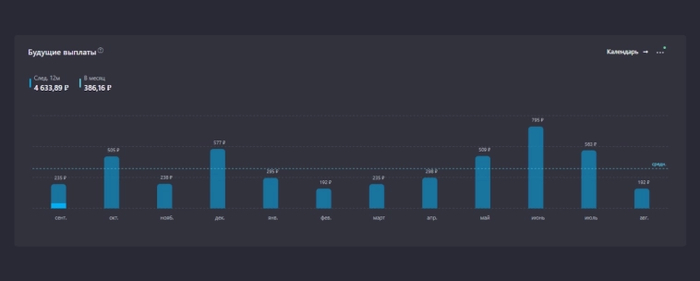

💰 Дивиденды за все время

● 2022 – 26 000 ₽

● 2023 – 57 000 ₽

● 2024 – 159 299 ₽

● 2025 – 108 865 ₽

Напомню, что в начале года я приблизительно подсчитал прогнозные выплаты. Минимум – это 216 000 рублей, а для того, чтобы превзойти прошлогодний результат в два раза, необходимо получить 320 000 рублей. Так что, минимум буду считать за умеренный результат, а 320 000 за результат отличный.

UPD: По предварительным подсчетам в 2025 году, если удастся чуть превзойти прошлый результат, буду очень доволен. Отчеты плохие, нефтяникам вообще не позавидуешь, а вот в следующем году буду уже ждать туземун по пассивному доходу, ведь никто мне не запрещает ждать.)

В планах продолжать инвестировать, работать и зарабатывать. Еженедельно, спокойно, несмотря на все страшилки, которые гуляют в инфополе. Лето закончилось, ждем следующее, а чтобы не поехать кукухой, не читайте советских газет по утрам, а лучше вообще никаких не читайте, кроме моего телеграм-канала. Всех обнял!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.