Сбербанк назвал, что выгоднее: банковский вклад или сдача в аренду жилья

Исследование аналитического центра «Домклик» от Сбербанка показало, что краткосрочная аренда стала наиболее выгодной инвестицией в крупных городах и туристических направлениях.

«Домклик» — онлайн-сервис от Сбербанка, запущенный в 2017 году. Цель — упростить процесс работы с недвижимостью: поиска, покупки, продажи и аренды жилья, а также оформления ипотечных кредитов онлайн.

Геленджик возглавил список по доходности, достигнув уровня 42,5% за год. Также он стал лидером по чистому доходу от посуточной аренды, который составил более 2,4 млн рублей после уплаты налогов. Это больше, чем в Москве (около 2,1 млн рублей) и Сочи (2 млн рублей). При сохранении высокого спроса на курортные услуги и растущих ценах на жилье, инвестиции в квартиру в Геленджике окупятся менее чем за 2,5 года.

На втором и третьем местах расположились Казань (31,2%) и Санкт-Петербург (30,3%). В Казани доход от краткосрочной аренды составил более 1,5 млн рублей в год, в Санкт-Петербурге — около 1,8 млн рублей.

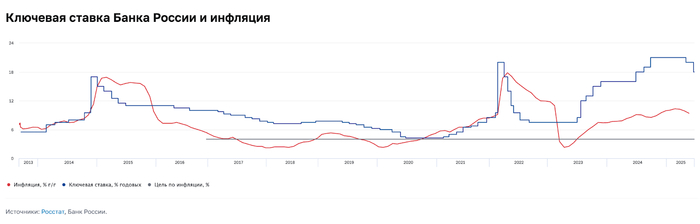

В тех городах, где стоимость жилья снизилась, а туристический поток оставался невысоким, более прибыльной инвестицией оказалось размещение средств, полученных от продажи недвижимости. В целом вклады стали наиболее доходными инвестициями в 28 городах, среди которых такие города как Омск, Челябинск, Самара, а также столицы нефтяных регионов ХМАО и ЯНАО — Ханты-Мансийск и Салехард. Из-за фиксированных ставок доходность по вкладам колеблется в пределах 0,6 п. п. Высокий доход был зафиксирован в Астрахани и Пензе (по 12,7%), а наименьший — в Салехарде (12,1%).

Долгосрочная аренда приносит хороший доход в промышленных городах и местах с нестабильным туристическим спросом. Наибольшая доходность была замечена в Орле (30,5%), Майкопе (28,1%) и Ижевске (25,5%). Чуть ниже доходность в Кургане (23,6%), Чите (20,5%) и Кирове (19,8%).