Что лучше: облигации или вклад?

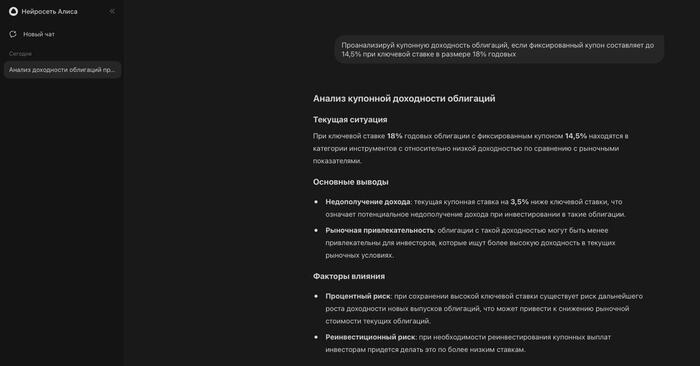

12 сентября состоится заседание Центробанка по ключевой ставке. Рынок почти не сомневается, что ставку снова снизят. Вопрос лишь в том, до какого уровня — 16% или 17%.

Если ставка уйдёт вниз, то вслед за ней снизятся доходности и по вкладам, и по новым выпускам облигаций. А вот старые облигации, наоборот, подорожают. Логика простая: по облигации платится купон — как процент по вкладу.

На бирже продаются старые облигации с самыми разными купонами: 6%, 8%, 10%, 12% и так далее. Какая ставка была в тот момент, когда выпускали облигацию — такие и купоны.

Но при ставке 18% покупать облигацию с купоном 12% невыгодно. Поэтому те, кому нужно срочно забрать свои деньги, продают её со скидкой. Чтобы общая доходность (купон + скидка) была те же 18%.

У большинства облигаций на бирже купон сильно меньше 18%. А значит, и стоят они 90%, 80%, 70% и даже 60% от номинала. То есть облигацию стоимостью 1000 рублей сейчас можно купить за 600.

Номинал облигации = 1000 рублей.

Цена облигации = 1000 рублей.

Купон = 12% (120 рублей).

Доходность = 12% (120/1000).

Номинал облигации = 1000 рублей.

Цена облигации = 665 рублей.

Купон = 12% (120 рублей).

Доходность = 18% (120/665).

Но если ставка снизится до 16%, эти же облигации будут готовы купить с меньшей скидкой. И цена пойдёт вверх.

Если ставка продолжит снижаться, старые облигации будут расти в цене — ведь разница между их купоном и ставкой будет всё меньше и меньше. А значит, и скидка от цены облигаций будет становиться меньше.

А еще цена облигации растёт с приближением срока погашения: ведь при погашении всегда выплачивают 100% от номинала.

Так в чём сейчас лучше держать деньги — на вкладах или в облигациях?

Зависит от цели и от срока.

1. Подушку безопасности лучше держать на вкладах и накопительных счетах: эти деньги всегда должны быть под рукой и с минимальным риском. Облигации могут снижаться в цене, если ставка снова начнет расти. А еще биржу могут закрыть на несколько месяцев — и тогда забрать свои деньги не получится.

2. Накопления на краткосрочные цели (1-3 года) можно держать как на вкладах, так и в краткосрочных облигациях. Важно, чтобы погашение облигации было раньше, чем срок достижения цели. А еще нужно выбирать надёжных эмитентов — компании, которые выпустили облигацию. Лучше всего брать государственные облигации — ОФЗ.

3. Свободный капитал для будущей покупки акций лучше размещать в фондах ликвидности (например, LQDT) и в краткосрочных облигациях. В этих инструментах риск снижения цены минимальный, и можно спокойно ждать, пока акции станут дешевле, чтобы купить побольше.

4. Капитал для пассивного дохода лучше размещать в долгосрочных облигациях — вы фиксируете текущую высокую ставку на долгий срок. Сейчас можно зафиксировать ставку почти 14% на 10-15 лет. Кроме того, можно дополнительно заработать на росте облигаций, если ставка продолжит снижаться. На вкладах ставку можно зафиксировать максимум на 3 года, причём под 12-13%.

Для долгосрочных накоплений есть идеальная связка: ОФЗ на 5-10 лет + индивидуальный инвестиционный счёт (ИИС). Во-первых, на ИИС не облагается налогом доход по купонам и от продажи облигаций. Во-вторых, можно получить налоговый вычет до 52 000 рублей (и даже больше, если платите налог по ставке выше 13%).

Допустим, у вас есть 400 тысяч рублей.

На вкладе прямо сейчас вы можете зафиксировать ставку 13% на 3 года. Когда этот вклад закончится, скорее всего, ставка будет уже ниже. Допустим, 10%. Тогда через 5 лет у вас будет 667 тысяч.

Сумма: 400 тысяч

Проценты по вкладу 13% на 3 года: 400*13%*3=156 тысяч.

Проценты по вкладу 10% на 2 года:

400*10%*2=111 тысяч.

Итого: 400+156+111=667 тысяч.

ОФЗ-26235 на 5 лет можно купить с доходностью 13,5%. Купон 32 тысячи в год, вкладываем в те же облигации. Через 5 лет получаем 730 тысяч рублей от погашения облигаций. И еще 52 тысячи налогового вычета. Итого через 5 лет у вас будет 782 тысячи рублей.

Сумма: 400 тысяч.

Цена облигаций: 727 рублей.

Покупаем: 400000/727=550 облигаций.

Купоны за 5 лет: 32*5=160 тысяч. Покупаем 180 облигаций (закладываем плавный рост цены с текущих 727 до номинала 1000).

Погашение через 5 лет: (550+180)*1000=730 тысяч.

Налоговый вычет: 52 тысячи.

Итого: 550+180+52=782 тысячи.

Риски — как на вкладе и даже ниже.

И вклады, и облигации имеют один большой минус — они никак не защищают от инфляции. Точнее, облигации с защитой от инфляции купить можно, но купон там очень низкий — 2,5% (по текущим ценам купонная доходность доходит до 3,5%).

Поэтому не стоит весь капитал держать в этих двух инструментах. Обязательно нужно добавлять акции, недвижимость или золото. А лучше — всего понемногу, если размер капитала позволяет.