Поговаривают, что наш сегодняшний герой — мировой лидер по запасам углеводородов среди котирующихся на бирже нефтяных компаний. А это значит, что грех не радовать акционеров выплатами. Продолжаем дивидендные разборы и сегодня смотрим историю дивидендов, политику и перспективы Роснефти. Поехали!

Я активно инвестирую в дивидендные акции, облигации и фонды недвижимости, тем самым увеличивая свой пассивный доход. Акций в моём портфеле уже на 2,9+ млн рублей, и к выбору я подхожу ответственно. В основном дивидендные.

🔥 Чтобы не пропустить новые классные обзоры дивидендных акций, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры дивидендных акций, облигаций, фондов и много другого крутого контента.

Сегодняшний герой присутствует у меня в портфеле и занимает в нём одну из самых больших долей. Я в этом не одинок. Роснефть стабильно присутствует также и в народном портфеле Мосбиржи с долей 5–6%. А ещё Роснефть на втором месте по капитализации на бирже после Сбера.

Роснефть — крупная российская нефтегазовая компания, блокирующий пакет акций которой принадлежит государственному АО Роснефтегаз. Один из крупнейших в мире производитель нефти. На долю компании приходится 40% добычи нефти в России, также она добывает около 25% всего российского газа.

💸 Дивидендная политика

По дивидендной политике Роснефти целевой уровень выплат — не менее 50% чистой прибыли по МСФО, а периодичность — не реже двух раз в год. Впрочем, если смотреть на историю, то и не чаще двух раз в год.

💸 История дивидендов

Последние 15 лет Роснефть не пропускает выплаты. С 2011 года не было ни единого разрыва. Ещё одна хорошая новость заключается в том, что выплаты растут.

В 2011 году дивиденды составили 2,76 рубля на акцию, в 2019 году 26,67 рубля, а в 2025 году 51,15. Рекордные дивиденды в 2024 году составили 59,78 рубля на акцию. Да, не всегда рост, но тренд положительный. Доходность также растёт.

Дивдоходность за последние 10 лет (2016–2025): 3,83%, 2,99%, 4,58%, 6,37%, 4,51%, 4,08%, 6,47%, 9,29%, 10,3%, 9,83%

Средняя доходность за 10 лет: 6,22%

💸 Сколько акций нужно, чтобы жить на дивиденды?

Приятно, когда дивиденды растут, значит можно надеяться, что их будет хватать на то, чтобы не работать. Правда сейчас они снижаются. Чтобы получать до налогов 1,2 млн в год (в среднем 100 тысяч в месяц), нужно иметь примерно 40 тысяч акций (примерно 18 млн рублей, дивы 6%). Но это на данный момент, стоит учитывать, что мы не знаем, что будет дальше, так что лучше закупиться с запасом. Сейчас у всех нефтяников провалы по прибыли, но когда дела пойдут в гору, можно ждать не 6%, а в 1,5–2 раза больше. Вкладываться только в Роснефть, чтобы жить на пассивный доход, рискованно.

💸 Ближайшие дивиденды

Если ничего не помешает, то ближайшие дивиденды будут в январе. Именно в этот зимний месяц в последнее время Роснефть любит радовать акционеров подарками, получается, что они новогодние. По тем данным, что есть за 1П2025, дивиденд может составить 12–13 рублей. УК Доход прогнозирует около 14 рублей или 3%, БКС — 12,6 рубля или 2,5%.

📈 Последний отчёт

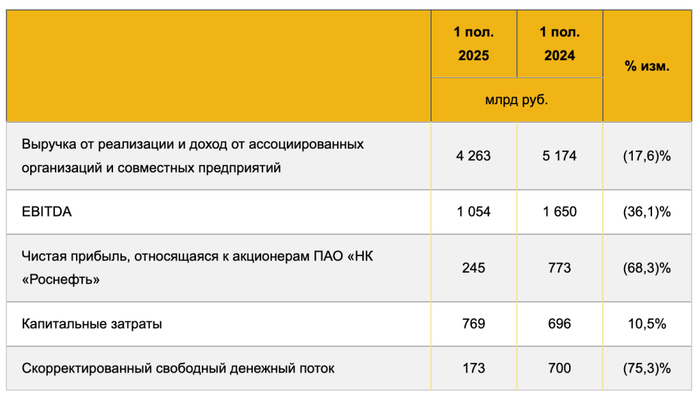

Предлагаю посмотреть финансовые результаты по МСФО за 1П2025. Оценить масштабы бедствия.

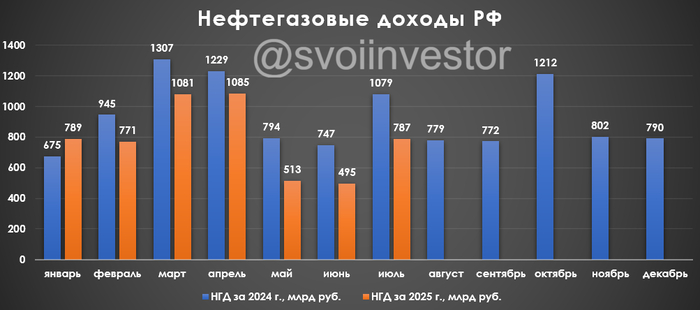

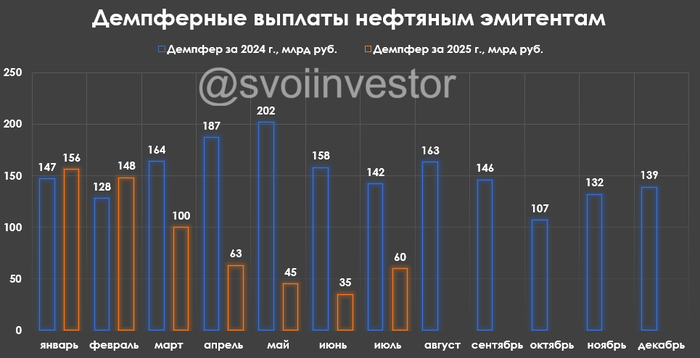

📛 Выручка уменьшилась до 4263 млрд рублей — на 17% г/г. EBITDA сократилась до 1054 млрд (-36,1% г/г). Это ещё в начале года рубль был крепким. Чистая прибыль акционерам составила 245 млрд рублей (-68,3% г/г).

📛 Скорр. свободный денежный поток рухнул до 173 млрд (-68,3%). Капитальные затраты выросли и составили 769 млрд (+10,5% г/г).

📛 На 1П2025 показатель Чистый долг/EBITDA составил 1,6. На 1К2025 был 1,36, по итогам прошлого составлял 1,2. Но тут ни для кого не будет секретом то, как работают долги при высокой ключевой ставке. Динамика не обнадёживающая.

✅ Разворот ДКП уже произошёл, так что дальше будет полегче, и чем ключ будет ниже, тем выше будет уровень лёгкости.

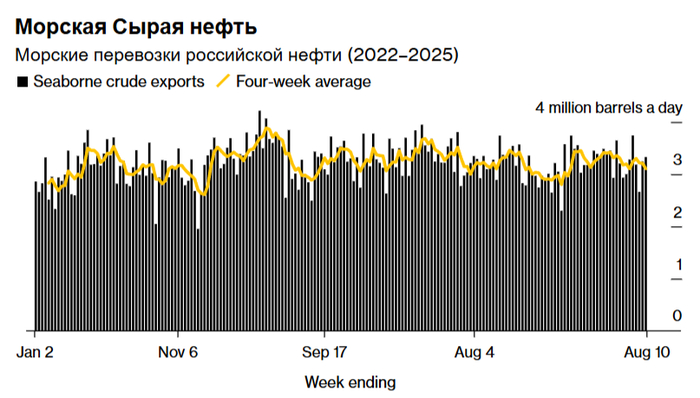

📛 Про санкционные риски тоже не забываем.

Роснефть 80% нефти продаёт Китаю и Индии, на которые твитит Трамп. При отказе от закупок на Роснефти можно будет ставить крест. Как минимум, до тех пор, пока не придумают, как снова обойти санкции;)

А, ну и Восток-Ойл. Легендарный. Скорее бы уже. Компания продолжает опытно-промышленную разработку, продолжается строительство магистрального нефтепровода, в высокой степени готовности находится строительство причалов. Работы кипят.

🛍 Такое мы берём?

Роснефть не так сильно ориентирована на дивиденды как его красный коллега, но они стабильны, растут, а время от времени даже падают. Сейчас высокий капекс, финансовые показатели снижаются, чем не повод взять пока недорого? Не для фанатов быстрого результата. Я беру, поскольку ориентируюсь на долгосрок. В моём портфеле 620 акций, ещё немного и стану нефтяным рантье;) Вы как, нефтяные котлетеры и туземунщики? Есть Роснефть в портфелях?

👍 Поддержите пост лайком — это лучшая поддержка и мотивация!

🧮 Сервис учёта инвестиций, которым я пользуюсь.

🔥 Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.