Падение рынка акций ускорилось! Будет ли отскок?

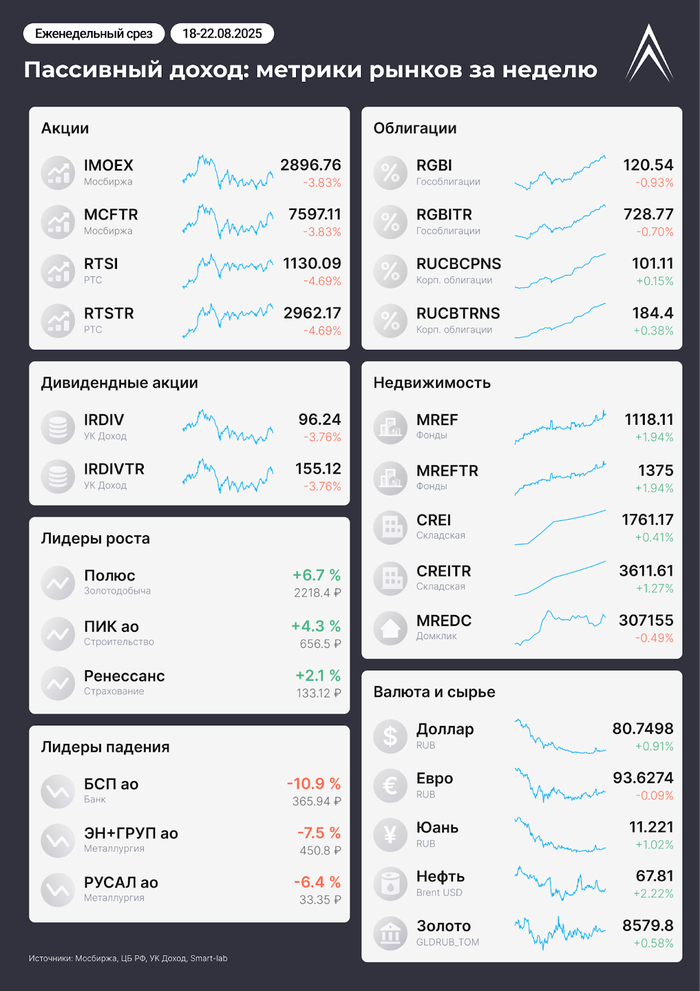

Практически всю эту неделю рынок акций провел в падении, которое ускорилось в последние дни. В итоге индекс ММВБ упал от 3000 к почти 2870 пунктам и в пятницу приостановил спад. В целом, это уже хорошая величина коррекции, относительно волны роста с начала августа, но все же еще недостаточная. В идеале было бы прийти к линии глобального восходящего тренда, после чего снова перейти к росту. Но судя по закрытию торгов в пятницу, у индекса появился шанс отскочить повыше уже с достигнутых значений. Давайте посмотрим, какие перспективы есть у рынка акций на ближайшие дни.

Как прогнозировал в прошлом обзоре, после пробоя второй линии аптренда падение индекса ускорилось в сторону области 2880-2900, которую также удалось пройти и спуститься ниже к 2870. В расчете на это ускорение падения я и продолжил держать шорт по фьючерсу на индекс, взятый во вторник от 3000 пунктов. В итоге половину прибыли по позиции зафиксировал в четверг вблизи 2870, а вторую половину пока оставил. Но судя по динамике рынка в пятницу, вероятно, ее придется закрывать в понедельник в случае закрепления индекса выше линии локального нисходящего тренда, которую индекс пытался пробить весь вечер.

Пробой же этой трендовой может привести к развитию отскока цены в сторону ранее пробитых вниз линий поддержек, а именно к 2950-2960. Пока еще говорить об этом преждевременно, так как цена не вышла четко за пределы локального нисходящего тренда, но, думаю, стоит предупредить об этой возможности.

Основная проблема и неуверенность в том, что этот отскок реализуется с достигнутых уровней состоит в том, что индекс немного не дошел до глобальной линии аптренда, что технически стоило бы сделать в рамках коррекции к волне роста с начала августа. Проверив на прочность этот тренд и отскочив от него, рынок бы подтвердил намерения к продолжению роста, который уже в следующие недели недели поддерживался бы ожиданием снижения ставки на сентябрьском заседании.

Но на данный момент еще нельзя утверждать, что рынок развернулся вверх и не дойдет до трендовой. Более того, даже если индекс не дойдет до трендовой (около 2850) и отскочит к 2950, это еще не будет значит, что коррекция закончилась, рынок может прийти к линии аптренда и на следующем откате уже от 2950-2960, только будет это уже, скорее, немного выше 2850.

С точки зрения технического анализа основная проблема заключается в том, что пробой уровня 2800 произошел ранее довольно быстро, и уровень не был протестирован сверху, а это несколько портит картину глобального разворота рынка вверх, который, по идее, произошел в начале августа.

Как прогнозировал в начале августа, после пробоя уровня 2800, рост рынка акций должен был ускориться, в сторону уровня 3000. Именно это мы пару недель назад и увидели! Индекс довольно быстро пришел к 3000 и вошел в разворотную область 3000-3025, из которой рынок смог перейти снова к падению, о возможности чего предупредил еще до событий прошлой субботы, поэтому и набрал возле нее шорт по фьючерсу на индекс во вторник в ожидании его падения к 2965-2970, как писал на своем канале, а затем и ниже к 2900 в случае пробоя поддержек в виде трендовых линий.

Кстати, ранее в телеграм-канале публиковал пост с результатами своих прогнозов по нескольким популярным акциям. Результаты отличные, все прогнозы исполнились!

При этом 3000 не является максимально возможной целью роста после пробоя 2800 вверх. В случае пробоя уровня 3025 рост мог продолжиться еще к уровню 3120, и тогда цена бы достигла глобального нисходящего тренда, от которого смогла мощно развернуться вниз еще в феврале этого года. По сути, пробой 2800 в начале августа как раз и открывает туда путь.

А значит, рост, который начался от уровня 2600 в июле может еще продолжиться. Это возможно, если индекс останется выше уровня 2800, а также выше глобального аптренда, к которому цена на этой неделе практически подошла.

По сути, этот аптренд и разделяет теперь рынок акций на растущий и падающий. И если индексу удастся под ним закрепиться, то падение рынка продолжится и ускорится. Кажется, что грядущие события ближайших пару недель вряд ли могут способствовать обвалу рынка, поэтому пока больше рассчитываю на отскок от области 2800-2850 и возвращение к росту.

Но сначала к ней еще было бы неплохо прийти, на что и рассчитываю, удерживая пока короткую позицию по фьючерсу на индекс. А в случае успешного тестирования трендовой планирую перейти к длинной позиции в расчете на отскок.

Собственно, переходить к покупкам акций в области 2800-2850 актуально даже в случае пробоя линии глобального аптренда, поскольку технически теперь упасть ниже уровня 2800 не так уж и просто. Скорее всего, даже если пробой аптренда произойдет, сразу ниже 2800 индекс не пустят, и рынок еще отскочит к 2900, после чего уже перейдет к продолжению падения. Поэтому брать лонг возле аптренда или ниже вблизи уровня 2800 выглядит разумно. Но обязательно со стопом, поскольку пробой и закрепление под 2800 несомненно сломает картину глобального разворота рынка вверх, и падение в этом случае может усилиться. Поэтому удерживать лонг в случае пробоя 2800 не собираюсь, скорее, снова перейду к шорту фьючерса.

И причин для этого может найтись достаточно. Экономика сейчас в плохом состоянии, а новостной фон меняется каждую неделю, поэтому на эмоциях рынок можно двинуть довольно далеко. А технически пробой 2800 снова открывает путь для снижения к уровню 2600, поэтому это нужно учитывать при планировании покупок бумаг.

Собственно, тот же Газпром на днях пробил глобальный аптренд возле ₽136 и ускорил падение в сторону уровня ₽128, о возможности чего писал в прошлом обзоре. Подойти вплотную к ₽128 пока не удалось, цена отскочила от ₽130,4, но уверенный пробой аптренда больше говорит о сломе растущей картины, поэтому подняться снова заметно выше ₽140 будет проблематично. Также и Лукойл пытается закрепиться под уровнем ₽6300, что может привести к продолжению падения к ₽6160-6200 уже в начале следующей недели.

И все же, думаю, пока на большее снижение рассчитывать не стоит. Пока индекс остается выше уровня 2800, глобально вероятность продолжения роста выше. Переход к действительно падающему рынку может произойти только после закрепления индекса ниже этого уровня, о чем в этом случае я постараюсь предупредить на своем канале.

Кстати, для тех, кто хочет всегда быть в курсе ключевых рыночных трендов, у меня есть телеграм-канал, где я оперативно делюсь самыми важными прогнозами и новостями. Присоединяйтесь сейчас, чтобы не упустить ключевые финансовые возможности уже в ближайшем будущем!

В общем, примерно такая сейчас складывается техническая картина рынка акций. Пока рассчитываю на продолжение падения по выше описанному плану, но в случае пробоя локального нисходящего тренда шорт закрою и попробую перейти к лонгу в расчете на отскок. Новостей в ближайшие пару недель будет довольно много, как позитивных, так и негативных, но, думаю, общий настрой будет все же позитивным, поэтому на падение ниже 2800 пока не рассчитываю.

Спасибо, что дочитали. Всем удачи и профита!