Все или почти все знают слово «инфляция», многие понимают, что это рост цен и что высокая инфляция — это плохо.

Да, инфляция — это устойчивый рост общего уровня цен на товары и услуги в экономике. То есть, со временем на одну и ту же сумму денег можно купить меньше товаров и услуг. Инфляция измеряется в процентах и обычно рассчитывается на годовой основе.

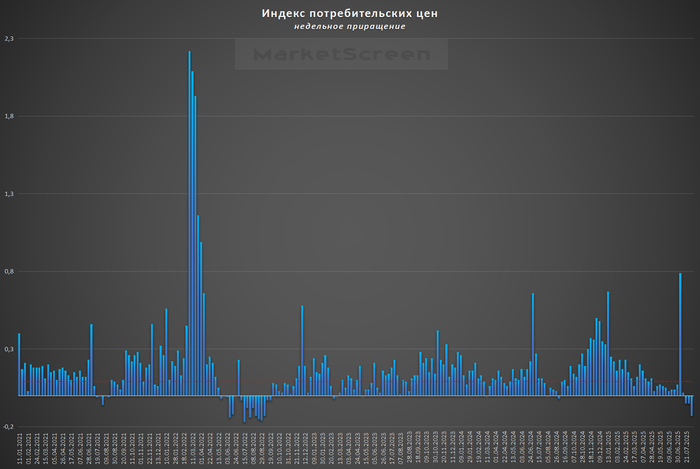

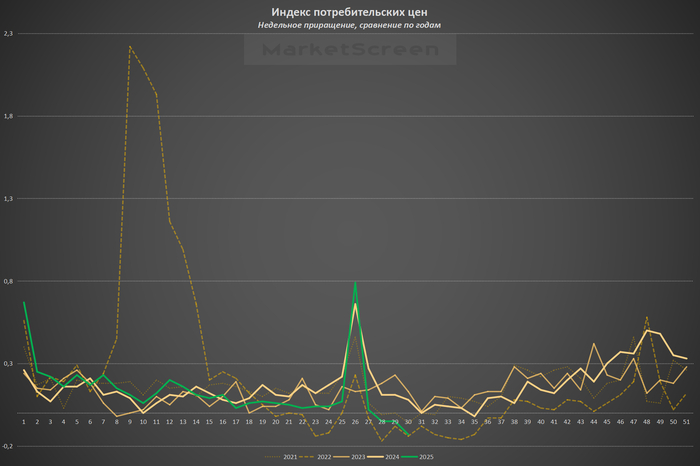

Та инфляция, которую мы регулярно видим в СМИ, рассчитывается Росстатом и официально называется Индекс потребительских цен (ИПЦ). Этот индекс усредняет потребительскую корзину всех россиян через анализ 775 тыс. товаров и услуг, реализуемых более чем 80 тыс. организациями торговли и сферы услуг в 282 городах, в которых проживает порядка 35% всего городского населения страны.

Набор этих товаров и услуг не меняется в течение года. Но раз в году что-то может выпадать из списка популярных товаров, а что-то замещать исключенное из-за возросшей популярности.

Например, DVD-диски Росстат исключил из списка только в конце 2010-х, а в 2022 году из-за эпидемиологических ограничений предшествующих лет были исключены автобусные экскурсии по городам Европы. Вместо них стали отслеживаться цены на отдых в Египте.

Когда мы ругаемся на нереальные цифры по инфляции, то есть на ИПЦ, мы не учитываем, что в расчет индекса попадает огромное количество товаров и услуг, часть из которых могла подешеветь, компенсировав в расчетах продукты, цены на которые выросли или остались неизменными. С 2022 года Росстат еженедельно собирает для своих расчётов данные по 106 позициям, ежемесячно — по 558 позициям.

Итак, какой же бывает инфляция?

Различают несколько видов инфляции, каждый из которых наблюдался в новой российской истории.

Нормальная инфляция. Это контролируемый рост цен, когда в годовом выражении он не превышает 5%, а лучше – находится в диапазоне 2-4%. Такой годовой показатель позволяет кредиторам выдавать займы, заемщикам — выплачивать проценты банкам, а инвесторов побуждает вкладывать средства в экономику.

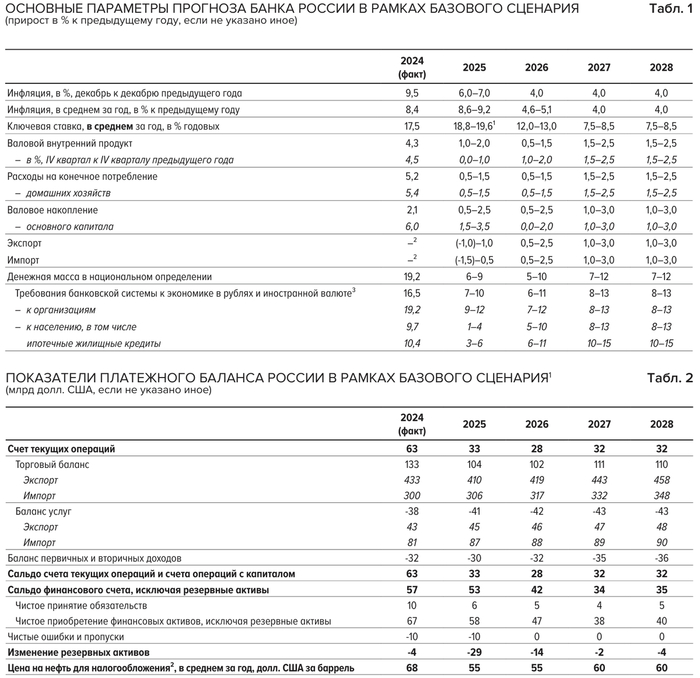

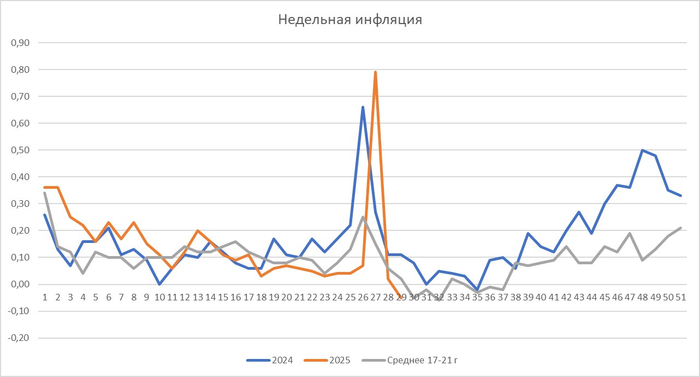

Умеренная (или «ползучая») инфляция — это инфляция на уровне до 10% в год. Например, сейчас официальная инфляция находится примерно в этих границах. Например, за прошлый год официальная инфляция составила 9,51%. По прогнозу Минэкономразвития инфляция в стране в 2025 году составит 7,6%. Прогноз по инфляции на 2026-2028 годы остался неизменным и равен 4,0% (долгосрочная цель ЦБ по инфляции)

Галопирующая инфляция — от 10% до 200% в год при быстром росте цен. При таком уровне роста цен наблюдается банкротство компаний, пересмотр договоров, отказ от фиксированных процентных ставок.

Гиперинфляция — более 50% в месяц (в годовом исчислении составляет 12 874,63%, т.е. рост цен почти в 130 раз).

Такая инфляция наблюдалась в стране в начале 90-х. Так, в 1992 году она составила сумасшедшие 2508,84%, в 1993 год – 839,9% и только в 1996 снизилась до двузначных значений.

Гиперинфляция повышает рыночные цены, уничтожает покупательную способность частных и государственных сбережений, приводит к оттоку денежной массы (будь то золото или твёрдая валюта) из страны и делает пострадавший регион непривлекательным для инвестиций. Одной из важнейших характеристик гиперинфляции является ускоряющаяся замена обесценивающихся денег стабильными деньгами — золотом и серебром в прежние времена, а затем относительно стабильными иностранными валютами после отмены золотого или серебряного стандарта. Часто при гиперинфляции граждане переходят на натуральный обмен, государство не может платить по долгам, поэтому объявляются дефолт и денежная реформа.

Надо сказать, что иногда наблюдается и дефляция — снижение общего уровня цен на товары и услуги, процесс противоположный инфляции. Очень редкое для российской экономики явление. Однако в июне 2022 года Росстат впервые за современную историю России зафиксировал месячную дефляцию в 0,35% по сравнению с маем того же года.

Долгосрочная цель по инфляции в России — 4% в год. Именно к такому показателю стремится Центральный Банк.

Причинами инфляции могут быть:

🔺 Рост спроса на товары и услуги, когда экономика растет, уровень занятости высок, доходы граждан увеличиваются и они склонны тратить больше денег. Резко растущий спрос, когда предложение товаров и услуг за ним не поспевает, ведет к росту цен на такие товары и услуги. Особенно если потребители ждут этого роста цен и готовы тратить здесь и сейчас. Во многом именно такая ситуация из-за проблем с импортом ряда товаров, высокой занятостью и значительным ростом доходов в некоторых секторах экономики, подстегивает динамику цен в России сейчас.

🔺 Снижение предложения. Когда предложение товаров и услуг сокращается, а спрос на них не меняется, образуется дефицит. Такое положение может быть вызвано санкциями, прерыванием цепочек поставок товаров в страну, ростом цен на сырьё, материалы, энергию, зарплаты, технику и технологии, нехваткой квалифицированной рабочей силы и мощностей для производства, достаточного для насыщения спроса на товары и услуги.

🔺 Уже описанное выше повышение издержек на производство товаров и услуг, их себестоимости, производитель переложит на конечного потребителя через увеличение цен. Вот такие они капиталисты!)))

🔺 Увеличение денежной массы, что называется, включение печатного станка. Когда центральный банк страны печатает больше денег или снижает процентные ставки, делая кредитные деньги более доступными, у населения и бизнеса появляется больше средств для трат. А если предложение товаров и услуг не растет пропорционально увеличению этой денежной массы, то растут цены.

🔺 Внешние факторы. Международные экономические условия (весь мир боролся с инфляцией после «ковидных» лет), включая проблемы с урожайностью тех или иных культур, динамику цен на энергоресурсы, что особенно важно для России, как экспортера таковых, снижение курса (стоимости) национальной валюты, влияющее на подорожание импортных товаров и др.

В принципе, среди этих базовых факторов влияния на динамику цен нетрудно найти знакомые обороты. Поскольку нынешний, да и предыдущие периоды роста цен, объяснялись одним из описанных факторов или их сочетанием.

К примеру, рост цен на определенные товары и услуги может привести к увеличению стоимости другого производства, из-за которого производители поднимут отпускные цены на свою группу продуктов.

То есть, может получиться замкнутый круг, в котором рост цен на одну группу товаров и услуг будет подпитывать рост цен на другую группу, та — на третью, и т.д. Этот круг призваны разорвать действия финансовых властей страны, располагающих для этого рядом инструментов.

Чтобы держать инфляцию в рамках долгосрочной цели (напомним, что ЦБ установил такую цель в 4%) основными инструментами, используемыми центральными банками являются ключевая ставка и коммуникация финансовых властей с финансовой системой и гражданами.

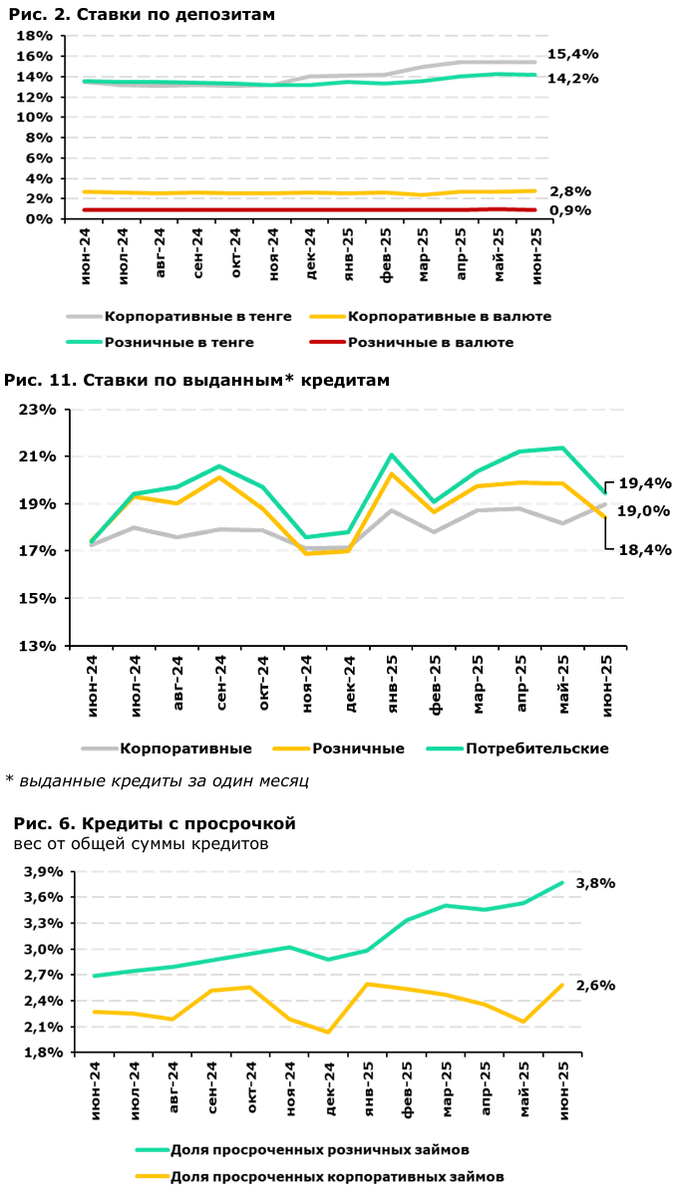

Ключевая ставка, безусловно, главный инструмент корректировки инфляции. Ключевая ставка – это процентная ставка, под которую Банк России проводит краткосрочные операции с коммерческими банками, предоставляя или привлекая у них денежные средства. Коротко, если ЦБ повышает ключевую ставку, то растут ставки по вкладам и по кредитам. Таким образом для населения кредитование по более высоким, чем до повышения ставкам становится не привлекательным. И наоборот – положить деньги в банк под более высокий процент становится выгоднее. Это способствует переходу граждан на сберегательную модель поведения: они начинают меньше тратить и больше сохранять, что в свою очередь влияет на спрос и в конечном итоге снижает инфляцию.

Всё самое важное об экономике и финансах именно для тебя.

Приняли закон - объясним, что такое ПДС - разберем, как сэкономить - расскажем!

Авторы канала работали в частных и государственных организациях внутри и снаружи российского финансового рынка и могут просто и доступно об этом рассказать.

Подписывайся, чтобы ничего не пропустить!))