Как заработать на валюте без банков: полное руководство по еврооблигациям для частных инвесторов

Еврооблигации представляют собой долговые ценные бумаги, выпускаемые компаниями и государствами для привлечения капитала в иностранной валюте. Эти финансовые инструменты позволяют инвесторам получать стабильный доход в долларах (реже в евро), одновременно предоставляя эмитентам доступ к международным рынкам капитала. Особенностью еврооблигаций является обращение на международных рынках, что делает их привлекательными для диверсификации инвестиционного портфеля.

Принципы функционирования еврооблигаций

Механизм работы еврооблигаций основан на долговых обязательствах. Эмитент выпускает ценные бумаги с определенным номиналом в иностранной валюте, которые приобретают инвесторы. В течение срока обращения облигаций эмитент выплачивает регулярные процентные платежи, называемые купонами. По истечении установленного срока производится полное погашение номинальной стоимости бумаг. Этот процесс обеспечивает инвесторам предсказуемый доход, а эмитентам — долгосрочное финансирование. По сути это как валютный вклад, только как правило доходнее.

Доходность еврооблигаций формируется из двух основных компонентов: купонных выплат и возможного изменения рыночной стоимости бумаг. Купонный доход обычно выплачивается каждые шесть месяцев или ежегодно, в зависимости от условий выпуска. Размер купона может быть фиксированным или переменным, привязанным к определенным финансовым индикаторам. Второй компонент дохода возникает при продаже облигаций на вторичном рынке по цене, отличающейся от цены покупки. Но тут важно учесть, что эмитент выкупит её не дешевле номинала, что делает бумагу предсказуемой по прибыли.

Разновидности валютных облигаций

Еврооблигации классифицируются по нескольким критериям, включая тип доходности, срок обращения и условия погашения. Облигации с фиксированной купонной ставкой обеспечивают стабильный предсказуемый доход на протяжении всего срока инвестирования. Плавающая ставка привязывается к международным эталонным показателям, таким как LIBOR или EURIBOR, что позволяет инвесторам получать доход, соответствующий текущей рыночной ситуации.

По сроку обращения различают краткосрочные бумаги со сроком до трех лет, среднесрочные от трех до десяти лет и долгосрочные свыше десяти лет. Долгосрочные облигации обычно предлагают более высокую доходность для компенсации рисков, связанных с длительным периодом инвестирования. Отдельную категорию составляют облигации с офертой, предоставляющие эмитенту право досрочного погашения, что добавляет гибкости в управлении долговыми обязательствами.

Современные замещающие облигации

В современных экономических условиях появился новый тип ценных бумаг — замещающие облигации. Эти инструменты сохраняют валютный номинал, но расчеты по ним производятся в рублях или других доступных валютах. Замещающие облигации позволяют инвесторам сохранять доступ к иностранной валюте при соблюдении действующих нормативных требований. Они обладают всеми характеристиками классических еврооблигаций, включая регулярные купонные выплаты и погашение по номиналу.

Преимущества замещающих облигаций включают защиту от инфляции благодаря валютной составляющей, возможность участия в росте курсов иностранных валют и высокую ликвидность на российских биржевых площадках. Эти инструменты особенно актуальны для инвесторов, желающих диверсифицировать валютную структуру своих активов без вывода капитала за рубеж. Многие крупные российские компании успешно используют этот механизм привлечения финансирования.

Стратегии заработка на еврооблигациях

Инвестирование в еврооблигации открывает несколько возможностей для получения дохода. Основной стратегией является покупка облигаций с целью удержания до погашения и получения регулярных купонных выплат. Этот подход подходит консервативным инвесторам, ориентированным на стабильный пассивный доход. Доходность таких инвестиций обычно превышает ставки по банковским депозитам в аналогичной валюте.

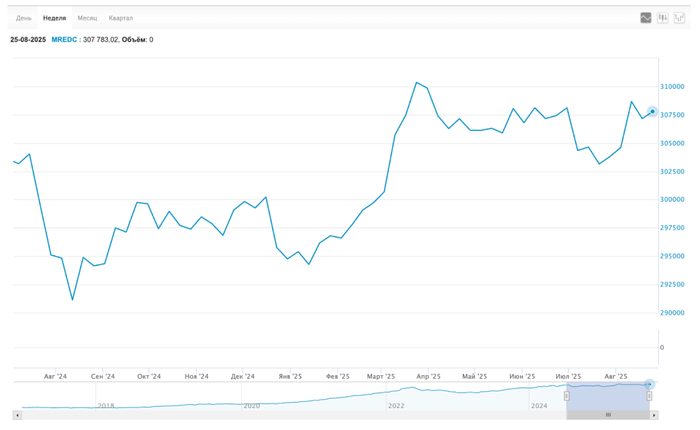

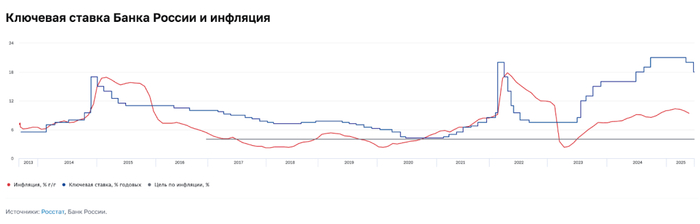

Активные инвесторы могут использовать торговые стратегии, основанные на изменении рыночных цен облигаций. При снижении процентных ставок стоимость облигаций обычно растет, что позволяет заработать на приросте капитала. Также существует возможность арбитражных операций при различии цен на разных торговых площадках. Комбинирование этих стратегий позволяет оптимизировать доходность портфеля в зависимости от рыночной конъюнктуры.

Сравнение с банковскими вкладами

Сравнительный анализ показывает преимущества инвестиций в еврооблигации перед традиционными валютными депозитами. Средняя доходность корпоративных еврооблигаций надежных эмитентов составляет 6-9% годовых в валюте, тогда как банковские депозиты редко превышают 3-4%. Разница в доходности становится особенно заметной при долгосрочном инвестировании благодаря эффекту сложного процента.

Важным преимуществом еврооблигаций является гибкость управления инвестициями. В отличие от банковского вклада, облигации можно продать в любой рабочий день без потери накопленного дохода. Это позволяет оперативно реагировать на изменения рыночной ситуации и реинвестировать средства в более привлекательные активы. Ликвидность многих еврооблигаций на вторичном рынке обеспечивает возможность быстрой конвертации в денежные средства.

Налогообложение инвестиционного дохода

Налоговые обязательства по операциям с еврооблигациями возникают при получении купонного дохода и реализации бумаг с прибылью. Стандартная налоговая ставка составляет 13% для резидентов России при годовом доходе до 5 миллионов рублей. Доходы сверх этой суммы облагаются по ставке 15%. Брокерские компании обычно выступают налоговыми агентами, автоматически удерживая и перечисляя налоги в бюджет.

Особенностью налогообложения является конвертация валютного дохода в рубли по курсу Центрального банка на дату получения дохода. Это означает, что инвестор может получить дополнительную налоговую выгоду при укреплении рубля. Важно вести учет всех операций для корректного расчета налоговой базы. Убытки от одних операций могут быть зачтены против прибыли от других, что позволяет оптимизировать общее налоговое бремя.

Управление инвестиционными рисками

Инвестиции в еврооблигации сопряжены с определенными рисками, которые необходимо учитывать при формировании портфеля. Кредитный риск связан с возможностью дефолта эмитента по своим обязательствам. Для его минимизации следует анализировать кредитные рейтинги компаний, выпускающих облигации. Международные рейтинговые агентства присваивают рейтинги от AAA для наиболее надежных эмитентов до D для находящихся в состоянии дефолта.

Процентный риск возникает при изменении рыночных ставок, что влияет на стоимость облигаций. При росте ставок цена существующих облигаций падает, и наоборот. Валютный риск связан с колебаниями обменных курсов, которые могут как увеличить, так и уменьшить доходность в рублевом выражении. Риск ликвидности проявляется в невозможности быстро продать бумаги по справедливой цене, особенно для облигаций малоизвестных эмитентов.

Практические аспекты приобретения

Для покупки еврооблигаций частному инвестору необходимо открыть брокерский счет у лицензированного участника рынка. Современные онлайн-платформы предоставляют удобный доступ к торгам на Московской бирже, где представлен широкий выбор валютных облигаций. Перед совершением сделок рекомендуется изучить условия конкретного брокера, включая размер комиссий и доступные торговые инструменты.

Выбор конкретных еврооблигаций зависит от инвестиционных целей и склонности к риску инвестора. Начинающим инвесторам стоит обратить внимание на облигации государственных компаний и крупных корпораций с высокими кредитными рейтингами. Опытные инвесторы могут диверсифицировать портфель, включая бумаги с более высокой доходностью и соответствующим уровнем риска. Важно проводить регулярный мониторинг инвестиционного портфеля и своевременно реагировать на изменения рыночной конъюнктуры.

Долгосрочные перспективы инвестирования

Инвестирование в еврооблигации следует рассматривать как долгосрочную стратегию сохранения и приумножения капитала. Исторические данные показывают, что качественные валютные облигации демонстрируют стабильную доходность, превышающую инфляцию в соответствующих валютах. Диверсификация по разным эмитентам, валютам и срокам погашения позволяет создать сбалансированный портфель, устойчивый к рыночным колебаниям.

Современные технологии предоставляют инвесторам мощные инструменты для анализа и управления инвестициями. Онлайн-платформы предлагают детальную аналитику, калькуляторы доходности и системы мониторинга рыночной ситуации. Регулярное пополнение инвестиционного портфеля и реинвестирование полученного дохода позволяет использовать эффект сложного процента для значительного увеличения капитала в долгосрочной перспективе.