Убыток, долги и рост котировок: что происходит с ДВМП

Хотите знать, стоит ли ваших денег акции легенды российского флота — Дальневосточного морского пароходства (FESH)? Почему модель оценки DCF показывает отрицательную стоимость акций, хотя котировки растут? И есть ли у этого «динозавра» морских перевозок скрытые козыри, которые могут взорвать портфель в будущем?

Эта статья будет полезна инвесторам, которые хотят понять реальную стоимость акций ДВМП (FESH) и найти ответы на эти вопросы. Мы разберем финансовые показатели компании, сравним ее с конкурентами и расскажем, где спрятаны риски, а где — редкие шансы. Узнайте прямо сейчас, что скрывается за графиками и цифрами старейшего пароходства России!

Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений.

Состояние и перспективы ДВМП.

Продолжаем исследовать компании транспортного сектора, ранее мы рассматривали:

Акции Вуш (Whoosh) переоценены в 2,5 раза? Сравниваем с конкурентами сектора.

НМТП: 5 причин, почему эта акция интересна инвесторам.

Дальневосточное морское пароходство (ДВМП) — одна из старейших судоходных компаний России, играющая важную роль в грузоперевозках по Тихоокеанскому региону. Компания сталкивается с серьёзными трудностями: стареющий флот, растущие расходы и напряжённая обстановка на рынке морских перевозок.

Компания активно обновляет свой флот. Несколько новых контейнеровозов уже работают, а ещё несколько заказаны. Это важно, так как спрос на логистику между Владивостоком и портами Азиатско-Тихоокеанского региона растёт.

С другой стороны, сохраняются проблемы с доступом к финансированию и ограничения в ремонте судов. Эти вопросы важны, так как они влияют на будущее компании.

Прогнозирование стоимости акций ДВМП.

Чтобы понять, насколько выгодной может быть инвестиция в акции Дальневосточного морского пароходства (ДВМП), мы воспользуемся методом дисконтированных денежных потоков. Это способ оценки компании, при котором прогнозируются будущие доходы, а затем приводятся к сегодняшнему дню с учётом рисков и инфляции.

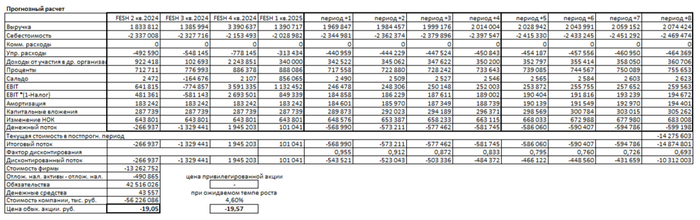

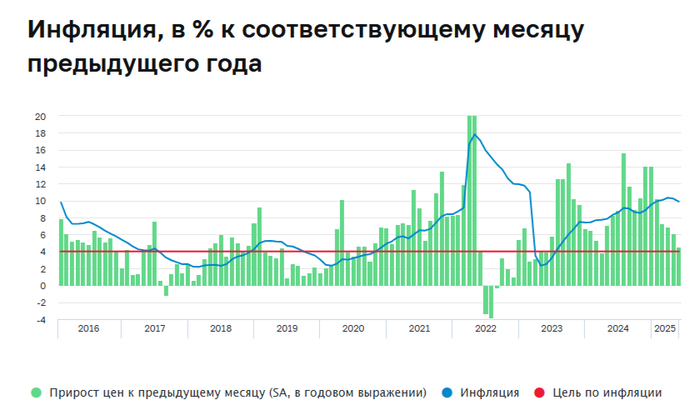

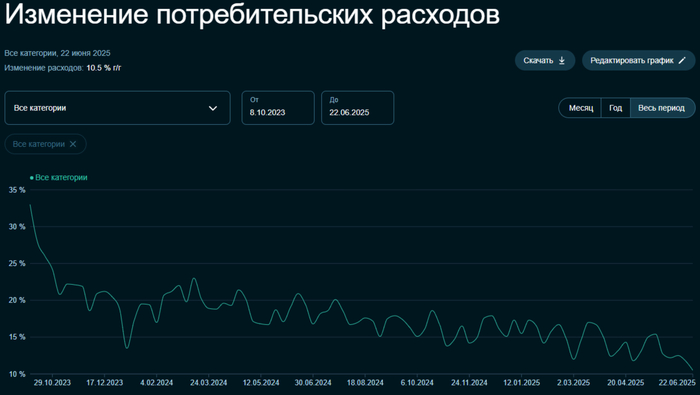

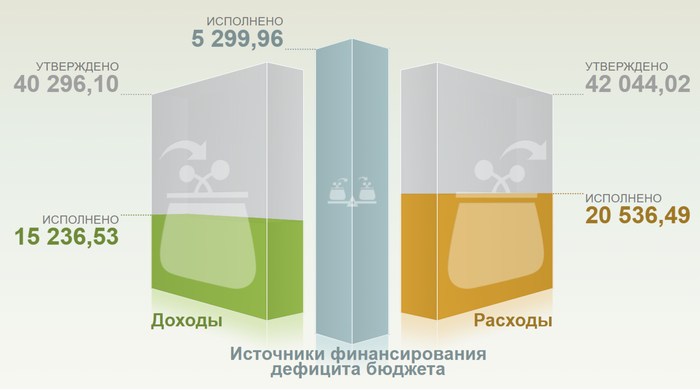

Для анализа берем финансовые данные по РСБУ за 2023 год и последующие кварталы — это самые свежие и достоверные цифры. Прогнозируем развитие событий на два года вперёд. При этом учитываем консервативный рост в размере 3% в год — такой запас прочности помогает избежать завышенных ожиданий. Процентные ставки для расчётов взяты из «Статистического бюллетеня Банка России» от 06.06.2025: 12,65% в долларах и 18,01% в рублях.

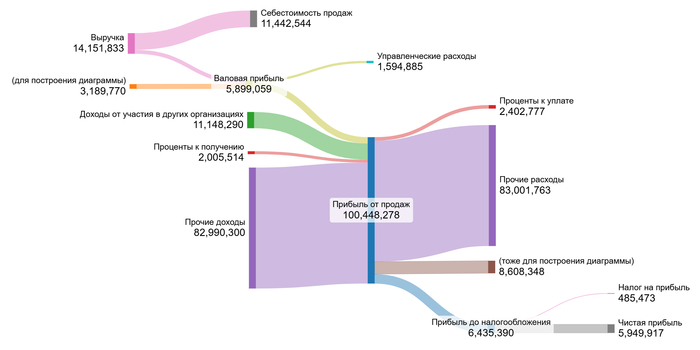

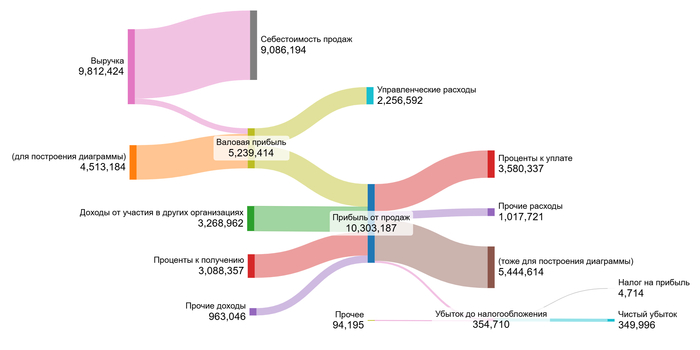

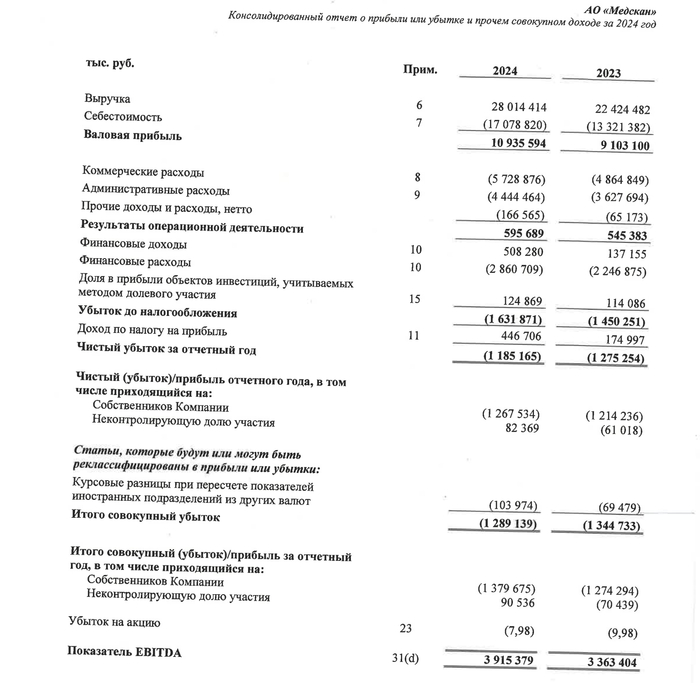

На графиках вы можете увидеть, как менялись показатели компании d 2023 году, 2024 году и в 1 квартале 2025 году. Эти диаграммы помогают понять тенденции и заметить важные изменения в работе компании.

Теперь перейдём к деталям модели DCF. Мы рассчитали медианные значения ключевых финансовых показателей за последние годы. Например, себестоимость перевозок оказалась выше выручки — минус 119%. Для отрасли это очень высокий уровень: в среднем по сектору Transportation этот показатель равен -33%. Такой разрыв может говорить о убыточности компании на уровне валовой прибыли.

Коммерческие расходы — 0%, что в среднем для отрасли. Управленческие — минус 22,4%, что выше среднего показателя минус 15,2%. Это может указывать на то, что компания — холдинг, и её основной доход поступает от дочерних структур.

Доля дохода компании от участия в других организациях составляет 17,4%. В транспортной отрасли это является исключением, поскольку компании обычно получают основную прибыль от своей основной деятельности. Это позволяет утверждать, что ДВМП можно рассматривать как холдинг.

Проценты к получению — плюс 36,4%, что выше отраслевого уровня (22,3%). Но и проценты к уплате — минус 38,7%, что тоже выше среднего по отрасли (минус 27,3%). Это говорит о том, что компания активно пользуется кредитами, и при этом платит за них дорого.

Итоговая маржа — минус 26,2%, тогда как в среднем по отрасли она положительная — плюс 37,9%. Это означает, что компания убыточна. Даже снижение ключевой ставки ей не поможет, только снижение себестоимости.

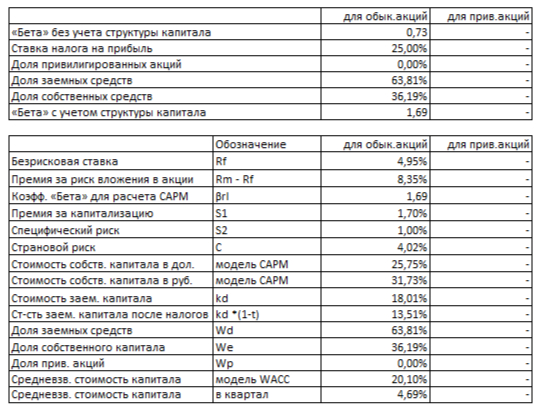

Теперь переходим к расчету WACC — средневзвешенной стоимости капитала. Это ключевой параметр, который влияет на финальную оценку. Безрисковая ставка составляет 4,95%, страновой риск — 4,02%, рыночная премия — 8,35%, премия за малую капитализацию — 1,7%, а также специфический риск самой компании — ещё 1%. Итоговое значение WACC — 20,1%. Чем выше этот показатель, тем более рискованным считается бизнес, и тем меньше будет оценочная стоимость акций.

Эти данные дают нам полное представление о текущем финансовом состоянии компании и позволяют перейти к финальному этапу — расчёту справедливой цены одной акции.

Итоговая оценка стоимости акций ДВМП и выводы для инвесторов.

Теперь подведём итоги и рассчитаем, сколько на самом деле могут стоить акции Дальневосточного морского пароходства. Мы рассмотрим две ситуации: когда компания растёт в ногу с отраслью, и когда рост зависит от её собственных возможностей.

Сценарий № 1: Консервативный прогноз

Предположим, что выручка компании будет расти умеренно — на 3% в год. Метод DCF (дисконтированных денежных потоков) позволяет оценить стоимость компании, суммируя все ожидаемые доходы в будущем и вычитая обязательства. После всех расчётов получается, что одна обыкновенная акция имеет отрицательную стоимость — минус 19,05 рублей. Это на 128,75% ниже текущей рыночной цены.

Отрицательная цена говорит о том, что долг компании превышает ожидаемые доходы. Инвесторам стоит задуматься: сможет ли компания обслуживать свои обязательства? Чтобы принять решение, не стоит полагаться только на DCF. Хорошо бы сравнить ДВМП с другими транспортными компаниями по таким критериям, как рост прибыли, дивидендов, маржа, коэффициент P/E и текущая дивидендная доходность.

Сценарий № 2: Ожидаемый темп роста

Другой вариант — более оптимистичный. Темп роста рассчитан как произведение реинвестирования прибыли на рентабельность капитала. Для ДВМП он составляет 4,6%. Если компания будет развиваться такими темпами, то по той же модели DCF стоимость одной акции составит минус 19,57 рубля. Разница с рынком — 129,53%.

Этот результат тоже отрицательный, а значит, даже с учётом внутреннего потенциала компания по модели пока не окупает своих обязательств. Важно помнить: модель DCF учитывает не только рост, но и долги. Перед инвестированием имеет смысл провести дополнительное сравнение по ключевым финансовым показателям с другими игроками в секторе Transportation.

Итог:

Оба сценария указывают на высокие риски. Компания нуждается в тщательном анализе перед инвестициями.

Любые инвестиционные решения сопряжены с рисками. Прошлые результаты не гарантируют будущей доходности. Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в развлекательных целях.

Итоги и ваш выбор.

Помните наш самый первый вопрос: почему растущие котировки FESH так сильно расходятся с ее отрицательной стоимостью, рассчитанной по фундаментальной модели (DCF)? Как видите, причина — в серьезных фундаментальных проблемах компании. Стареющий флот, высокая себестоимость, убытки и отсутствие дивидендов создают мощный противовес рыночному оптимизму. Модель DCF, как калькулятор будущего, просто не видит пока достаточно денежных потоков, чтобы покрыть обязательства и оправдать текущую цену.

Главный вывод, который стоит вынести:

Инвестиции в FESH сегодня — это ставка исключительно на будущее превращение компании из «динозавра» с проблемами в лидера. Без значительных улучшений в операционной эффективности и снижения долга, фундамент для роста остается шатким.

Сравнение с другими транспортными компаниями (NMTP, FLOT, NKHP) лишь подчеркивает: если вам важны стабильный доход или предсказуемый рост, есть более надежные варианты в секторе. FESH же подойдет только тем, кто верит в ее скрытый потенциал и готов к долгому ожиданию, высоким рискам и возможной волатильности.

А как думаете вы? Видите ли вы в Дальневосточном морском пароходстве того самого «спящего гиганта», который сможет удивить всех, или текущие проблемы перевешивают все возможные перспективы? Поделитесь вашим мнением в комментариях — обсудим вместе!

На сегодня это всё! Спасибо, что дочитали до конца — надеюсь, этот разбор помог вам лучше понять реальную стоимость акций ДВМП (FESH) и риски инвестиций в эту легенду флота.

Поставьте лайк, если материал был полезен и интересен! Это лучшая благодарность.

Подписывайтесь на мой телеграм-канал чтобы не пропустить новые разборы компаний.

Удачи в инвестициях!