Статистика, графики, новости - 16.05.2025 - доходность различных вложений за 4 периода

Сегодня в выпуске:

— Валютный рынок РФ в апреле.

— ОФЗ в апреле.

— Корпоративные облигации в апреле.

— Рынок цифровых финансовых активов в апреле.

Доброе утро, всем привет!

Пройдемся по финансовому рынку нашей с вами Федерации. А начнём с...

Что происходило в валютным рынком в апреле?

Что происходило в валютным рынком в апреле?

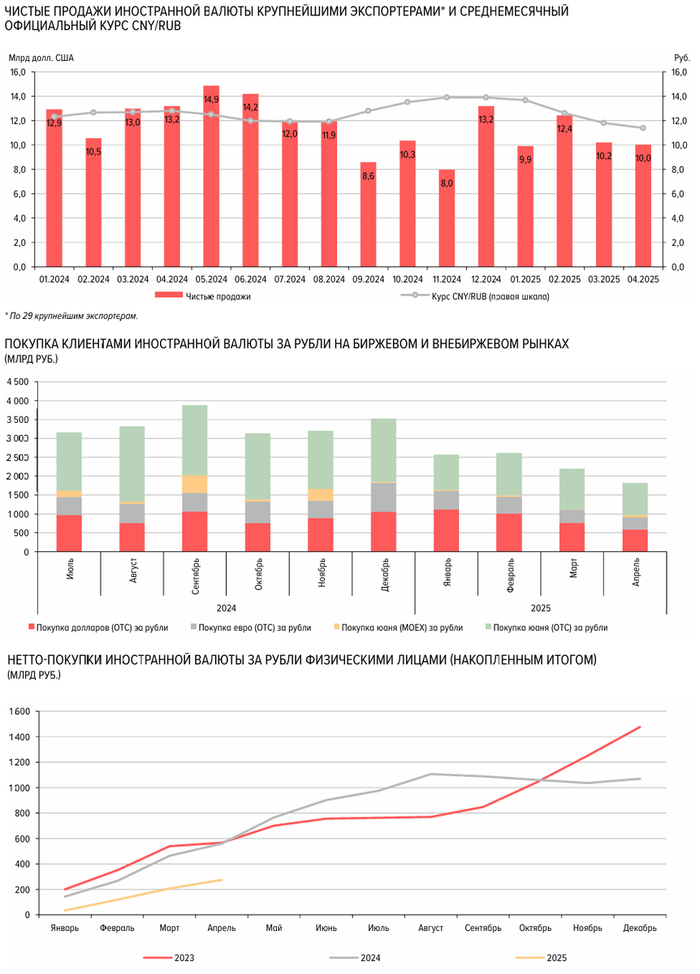

Доллар США упал на 2,5%, юань на 2,2%. Волатильность (скачки курса) рубля снизилась.

Чистые продажи 29 компаний из числа крупнейших российских экспортеров в апреле 2025 г. составили 10,0 млрд долл. США, снизившись на 2%. Среднедневные чистые продажи экспортёров составили 455 млн $., или 37,7 млрд ₽. Просто для понимания масштабов. На случай, когда там вещают про продажи ЦБ.

Спрос на валюту на внутреннем рынка постепенно снижается. Суммарные покупки валюты клиентами банков в апреле достигли минимума с момента прекращения части валютных торгов на Мосбирже. Нетто-покупки физиками на бирже и внебирже составили 68,5 млрд ₽ против мартовских 88,2 млрд ₽.

По данным ЦБ РФ.

ОФЗ в апреле

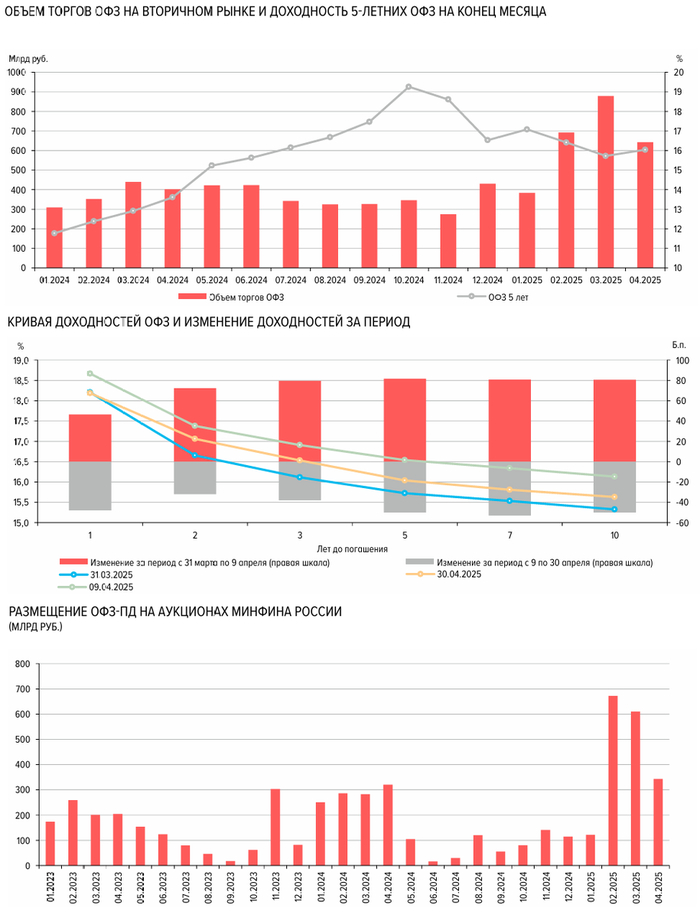

Обратите внимание, как снизилась доходность 5-летних выпусков с ноября по апрель. Чуть более чем на 3%.

Кривая доходности также снижается, хотя чуть выросла с середины до конца апреля. Её наклон неправильный: она вогнутая, а не выпуклая. В нормальной ситуации доходности на коротких сроках ниже, чем на дальних. И это логично – одалживая деньги на долгий срок, ты желаешь получить более высокий процент, нежели при небольшом сроке. Но сейчас ситуация другая. Будущее обещает нам более низкие ставки. Через это и ставки по длинным бумагам ниже, чем по коротким.

Размещение на аукционах ОФЗ последние три месяца показывает большие объемы. В основном это ОФЗ-ПД, т.е. облигации с фиксированным процентом. У покупателей большое желание зафиксировать пока еще высокие ставки. Кстати, основной спрос идет от системно значимых кредитных организаций. В апреле они выкупили 57,7% всех размещений.

На вторичном рынке физические лица совершили значительные покупки, тем не менее снизив их объем относительно предыдущего месяца с 30,9 до 16,3 млрд рублей.

Корпоративные облигации

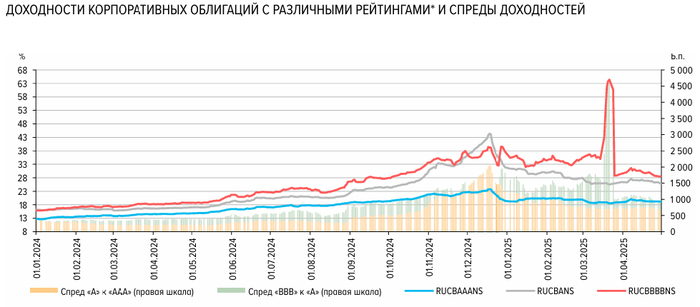

Объемы торгов на рынке корпоративных облигаций в апреле были хорошие, хотя и ниже мартовских.

Доходности облигаций различных рейтинговых групп в апреле в основном продолжали снижение. Так, доходности бумаг с рейтингами «AA» и «A» снизились на 15 и 60 б.п. соответственно. Доходности бумаг с рейтингом «BBB» показали самое значительное снижение – на 104 базисных пункта. Рост доходностей наблюдался только у бумаг с рейтингом «AAA» (на 15 б.п.). Спреды между облигациями с различными кредитными рейтингами также преимущественно сужались.

Безусловно, проценты по B и BBB весьма заманчивые. Но что внезапно бывает с хорошими бумагами из этого рейтингового ряда, мы писали здесь и здесь («Вложения в облигации с рейтингом ВВВ. Вжух, и вот уже дефолт»). Приобщитесь.

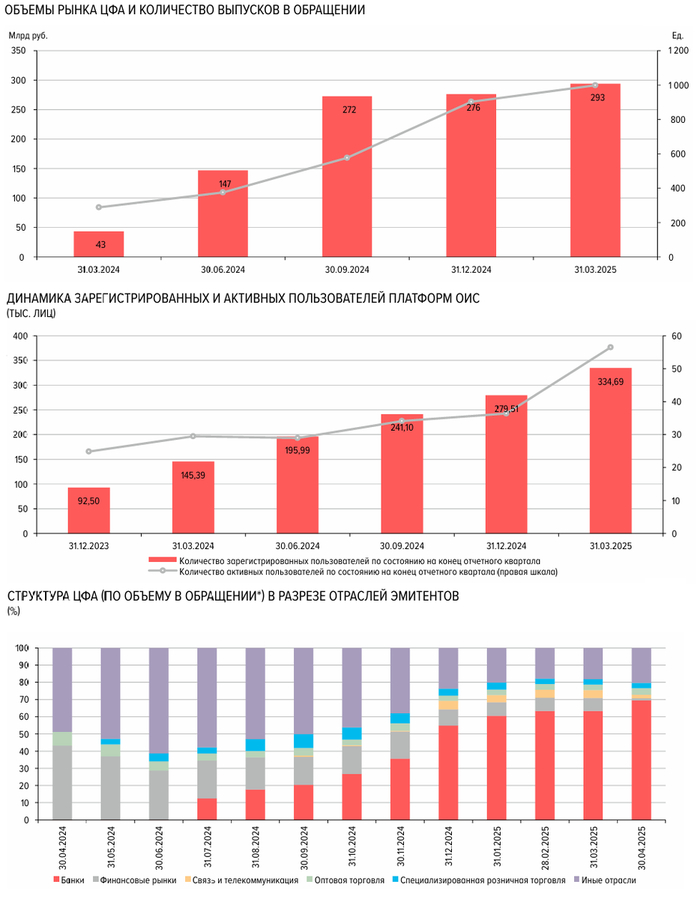

Рынок цифровых финансовых активов

Новое направление показывает мощный рост за последний год. Объем рынка на 31.03.2025 составил 293,5 млрд ₽. Мы нередко пишем в канале и на наших платных проектах про различные цифровые активы. Рекомендуем поискать по тегу и почитать. Кстати, рынок этот интересен должен быть не только инвесторам, но и тем, кто ищет финансирование.

В апреле 2025 г. ЦФА, как и ранее, использовались эмитентами в основном для привлечения краткосрочного финансирования. Так, наибольшее количество ЦФА было размещено на срок до 1 года (92,5% от общего количества выпусков).

В этом месяце компании разместили 139 выпусков общим объемом 92,43 млрд руб., при этом 85% от объема размещений пришлось на крупных игроков банковского сектора9. Также 85,75% от общего объема разместили эмитенты с высоким уровнем кредитоспособности (с рейтингами «ААА» и «АА+»).

ЦФА очень гибкий инструмент. К примеру, с помощью него собирают пожертвования на строительство храма.

Хм, появились мысли. У нас же тут масштабный информационно-трейдерский проект назревает.

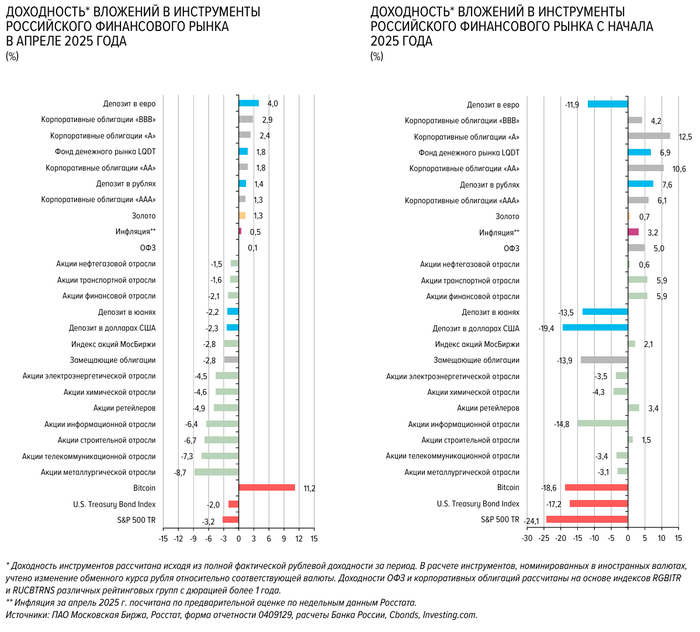

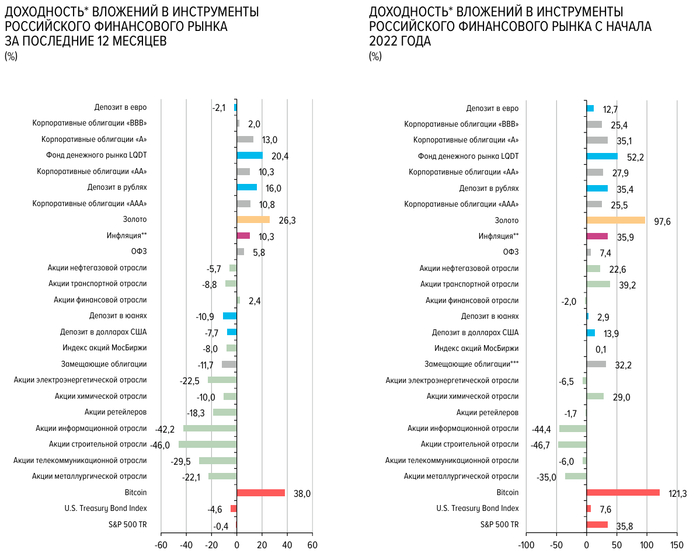

А здесь у нас 4 расклада по доходностям вложений в инструменты отечественного финансового рынка.

Соответственно, за апрель, с начала 2025 года, за последние 12 месяцев и с начала 2022 года.

Надо отметить, что доходность инструментов рассчитана исходя из полной фактической рублевой доходности за период. Т.е. здесь учтена инфляция, учтено изменение курса рубля для инструментов, номинированных не в рублях.

Всё больше и больше направляем мы взгляд очей наших в сторону корпоративных облигаций «АА» и «ААА». Наверное, стоит разбавить ими наш «детский» портфель ОФЗ. Одна беда – выпусков и эмитентов много. Выбирать очень сложно.

***

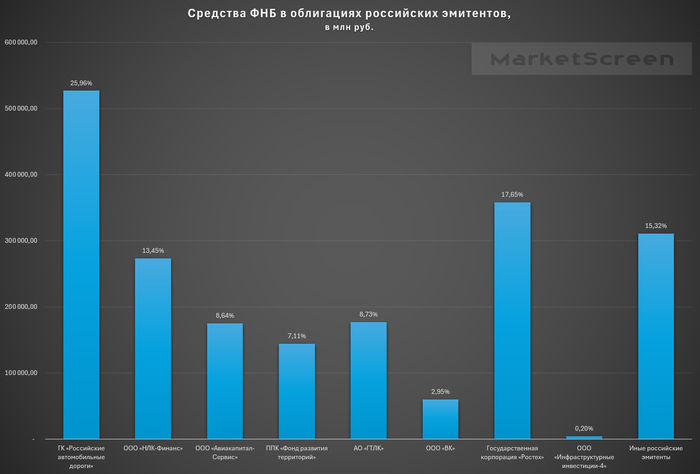

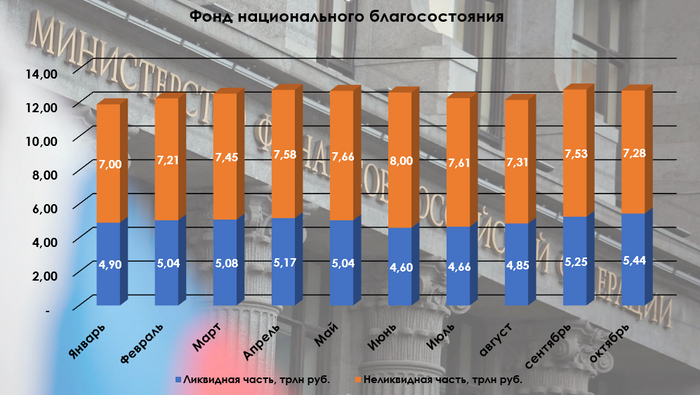

В какие облигации инвестирует ФНБ?

Нет повода не подсмотреть. А, возможно, и использовать.

ФНБ – фонд национального благосостояния. Наша котомочка. Наша кубышечка. С одной стороны, подушка безопасности государства. С другой, источник финансирования крупных государственных проектов. Финансовый резерв нашей с вами Федерации.

Собственно, на инфографике общая картина. Понятно, конкретные выпуски, в которые размещаются средства Фонда нам не покажут. Но даже то, что есть – это уже информация, с которой можно и нужно работать. Я начал со знакомства читателя с эмитентами и натурально ахерел.

Мы получили целевую концепцию организации экономики. Иерархия. Дерево целей. Они не отдельно. Они вместе. Единство и целостность организации. Создано обеспечение потребностей всех направлений системы. Результат натуральный. Не денежный. Пока. Никто (понятно, что не никто, но в целом) не смотрит на прибыль. Пока задача получить натуральный результат. Дороги, станки, жильё, улицы, новые технологии, самолёты и так далее. Но и от прибыли никто не отказывается. Ибо возвратность инвестиций. Причем на перманентной основе. Через купоны.

В общем, крайне интересно. Также было, когда я начал денежные агрегаты раскладывать по частям.

Сегодняшнее эссе готово и лежит на Sponsr и Boosty.

Но будет продолжение. Вливайтесь в нашу дружную информированную компанию на платниках. Спасибо!

***

Экономико-познавательный канал — MarketScreen

Трейдинг, анализ, графики, кривые — StockGamblers

Еще больше интересной и познавательной инфы я даю на своём платном проекте: Sponsr | Boosty

Дзен - StockGambler | Дзен