Стоит ли инвестировать в ЛСР

💭 Оцениваем риски вложений в компанию...

💰 Финансовая часть (1 п 2025)

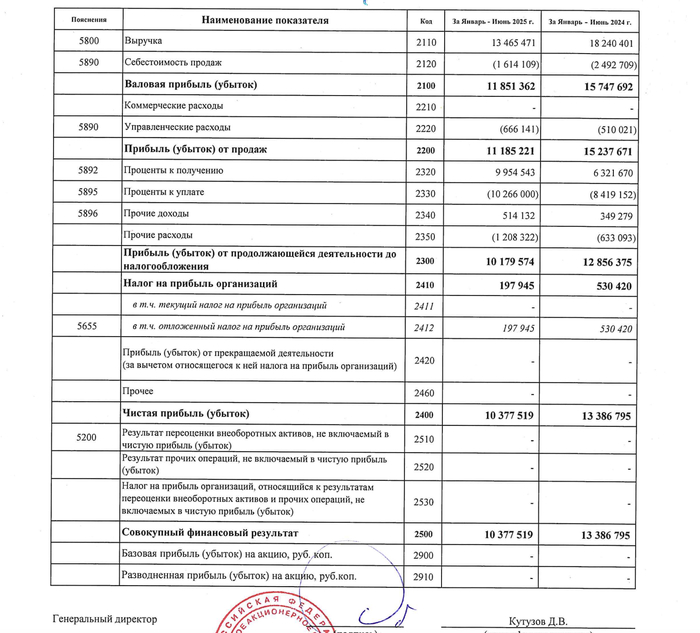

📊 Выручка компании составила 96,4 млрд рублей, что на 13,2% выше показателя аналогичного периода 2024 года. Однако убыток составил 2,5 млрд рублей против прибыли 4,4 млрд рублей в 2024 году. Чистый денежный поток от операционной деятельности составил -45,7 млрд рублей. При этом на счетах компании находится 24,9 млрд рублей денежных средств.

🤷♂️ Несмотря на рост выручки, компания столкнулась с серьёзными финансовыми трудностями. Основная причина — значительное превышение расходов над доходами. Важно, что компания сохраняет сильные рыночные позиции и потенциал для восстановления.

✔️ Операционная часть (1 п 2025)

👌Компания занимается разработкой и возведением жилых комплексов различной ценовой категории — от экономичного комфорта до престижного премиального уровня. Для обеспечения строительных объектов необходимыми материалами предприятие располагает собственной производственной базой, специализирующейся на выпуске железобетонных конструкций, газобетонных блоков и кирпичей, а также предприятиями по разработке месторождений нерудных ресурсов. Благодаря этому поставки сырья осуществляются непрерывно и своевременно.

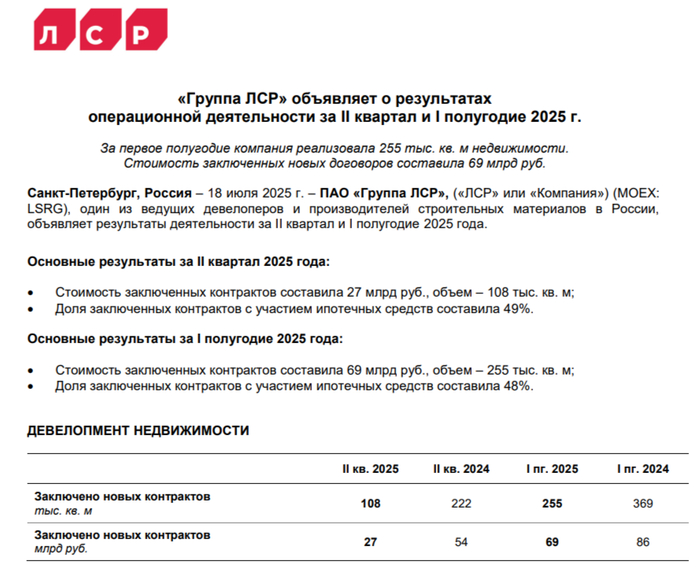

🧾 Продажи компании характеризуются высокой волатильностью. Например, во второй половине 2023 года наблюдался значительный рост продаж. Сейчас же за первые шесть месяцев текущего года компания сократила объем продаж недвижимости на 19,8% до 69 миллиардов рублей относительно предыдущего периода. Продажи жилой площади уменьшились на 31%, составив 255 тысяч квадратных метров против прежних 369 тысяч.

🏢 Особенно значительное падение зафиксировано в Екатеринбурге (-50%), где выручка упала до 3 млрд рублей, а площадь реализации жилья сократилась почти вдвое (на 59,6%). В столице продажи также ощутимо просели на 20%, сократившись до 40 млрд рублей и 113 тысяч квадратных метров соответственно. В Санкт-Петербурге ситуация менее критична: доходы упали лишь на 13,8%, составив 25 млрд рублей, а реализация площадей снизилась на 22,6% до 120 тысяч квадратов.

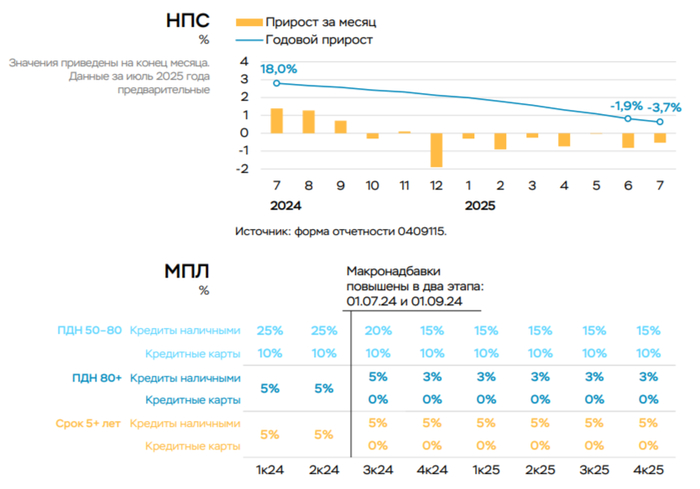

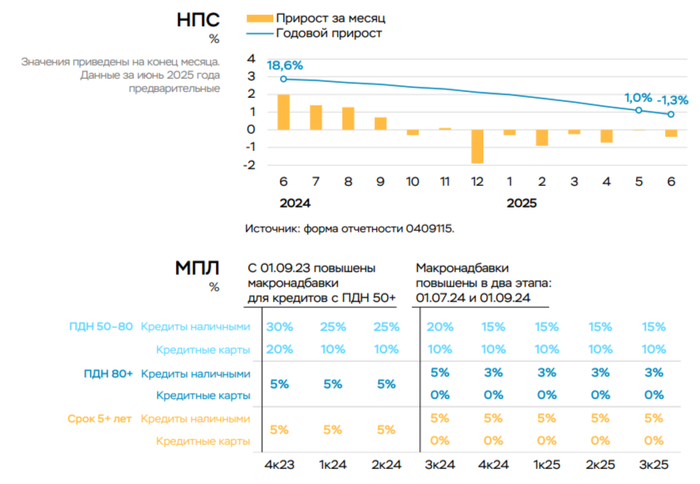

🤓 Стоит отметить, что доля сделок с привлечением ипотеки составляет около половины всех заключённых договоров — 48%.

💸 Дивиденды

🤑 Группа ЛСР занимает особое место среди публичных застройщиков России, являясь единственным девелопером, регулярно выплачивающим дивиденды своим акционерам. Это делает компанию особенно привлекательной для инвесторов, ищущих стабильный доход от вложений в строительный сектор.

💪 В 2023 году компания ЛСР установила рекорд, увеличив дивидендные выплаты до 100 рублей на каждую акцию. За следующий год, 2024-й, выплата составила уже 78 рублей на акцию, обеспечив инвесторам доходность в размере 8,94%.

📌 Итог

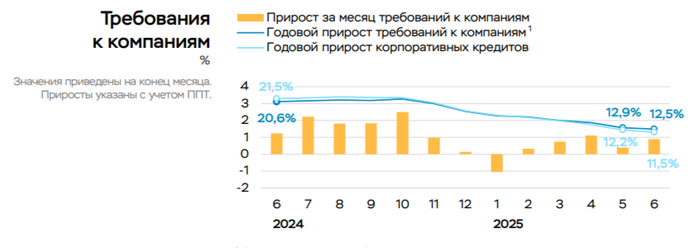

✅ Несмотря на текущие вызовы, компания демонстрирует высокую финансовую устойчивость и способность адаптироваться к изменениям рынка, что создает основу для долгосрочного развития бизнеса. Но сам рынок пока далек от полноценного восстановления, что напрямую отражается на операционной части. Однако стоит отметить, что рынок обладает значительным потенциалом после преодоления текущих трудностей.

🎯 ИнвестВзгляд: Идеи нет.

📊 Фундаментальный анализ: 🟰 Держать - рынок недвижимости переживает трудные времена - продажи снижаются, а долги растут, но демонстрируется устойчивость.

💣 Риски: ☁️ Умеренные - комплекс мер по управлению активами, эффективное использование производственных мощностей и гибкая реакция на изменение внешней среды позволили компании преодолевать текущие сложности.

💯 Ответ на поставленный вопрос: Хотя компания обладает сильной производственной базой и диверсифицированным бизнесом, инвестиции связаны с рисками. Котировки останутся под давлением до стабилизации рынка недвижимости, а этот процесс быстрым не будет.

💪 Благодарим Вас за поддержку! Пусть ваши инвестиции приносят результат!

$LSRG #LSRG #ЛСР #Девелопмент #Недвижимость #Рынок #Анализ #Дивиденды #Инвестиции #Застройщики #Ипотека