ИПЦ+Пособия США фокус. Сезонные тенденции и вероятности на четверг 11.09.2025

Здравствуйте Уважаемые трейдеры! С Вами снова Александр Борских. Подготовил для Вас свежую информацию.

Очередные сезонные тенденции на четверг 11 сентября 2025 по основным мажорам финансовых рынков.

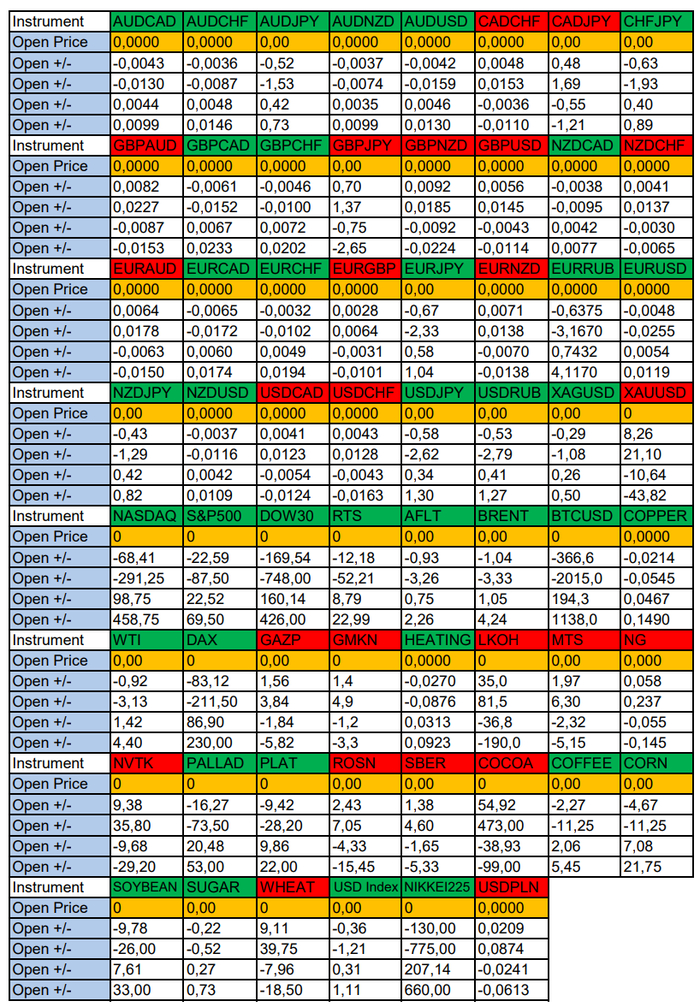

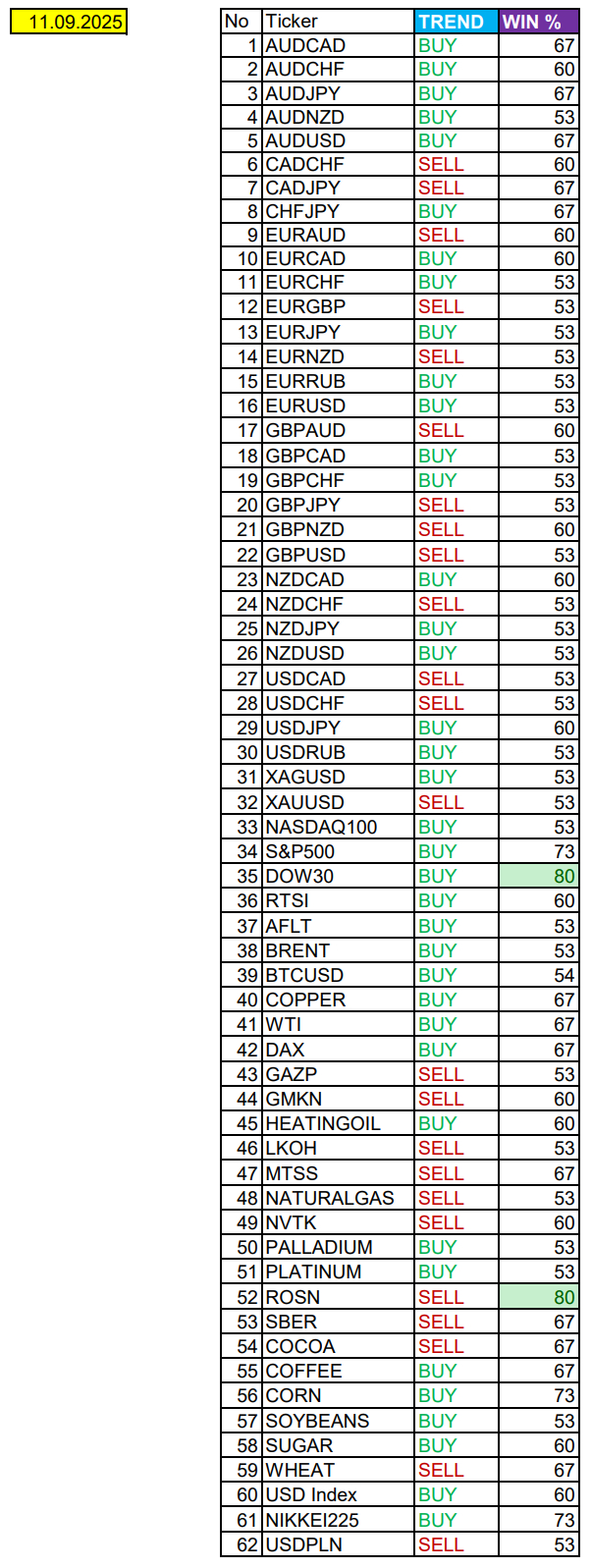

Весь перечень анализируемых активов указан ниже в общем количестве 62 инструмента. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента - Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе - Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива - смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

А теперь сам блок информации №2:

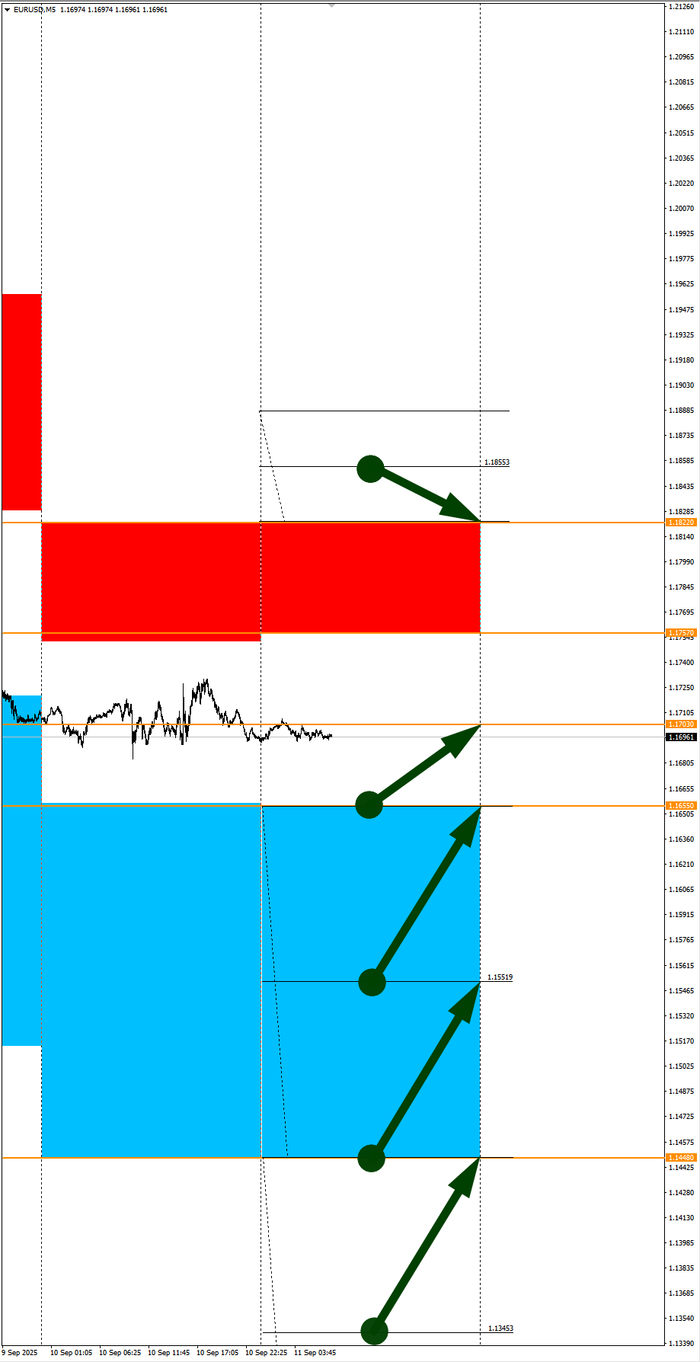

А теперь примеры построения блоков лимитных позиций и уточнение по сезонности с вероятностями отработки каждого актива по основным мажорам. По остальным активам, просмотрев теоретическое видео (Как использовать блок сезонности) - сможете построить лимитные блоки покупок и продаж самостоятельно. Ниже для примера продемонстрирую на сегодняшний день три основных мажора: Евро (EURUSD), Золото (XAUUSD), индекс НАСДАК (NASDAQ).

EURUSD

По Евро сегодня вероятность 53% к закрытию дня закрыть день выше цены открытия дня 1,1703

Зона покупок 1,1655-1,1448 с целью 1,1703. Покупки в приоритете пока фон доллара США слабый

Зона продаж 1,1757-1,1822. Но новые продажи ожидаем от уровня 1,18553 и выше с целью 1,1822. В продажах сокращаем торговый объем раза в 4, т.к. тренд восходящий

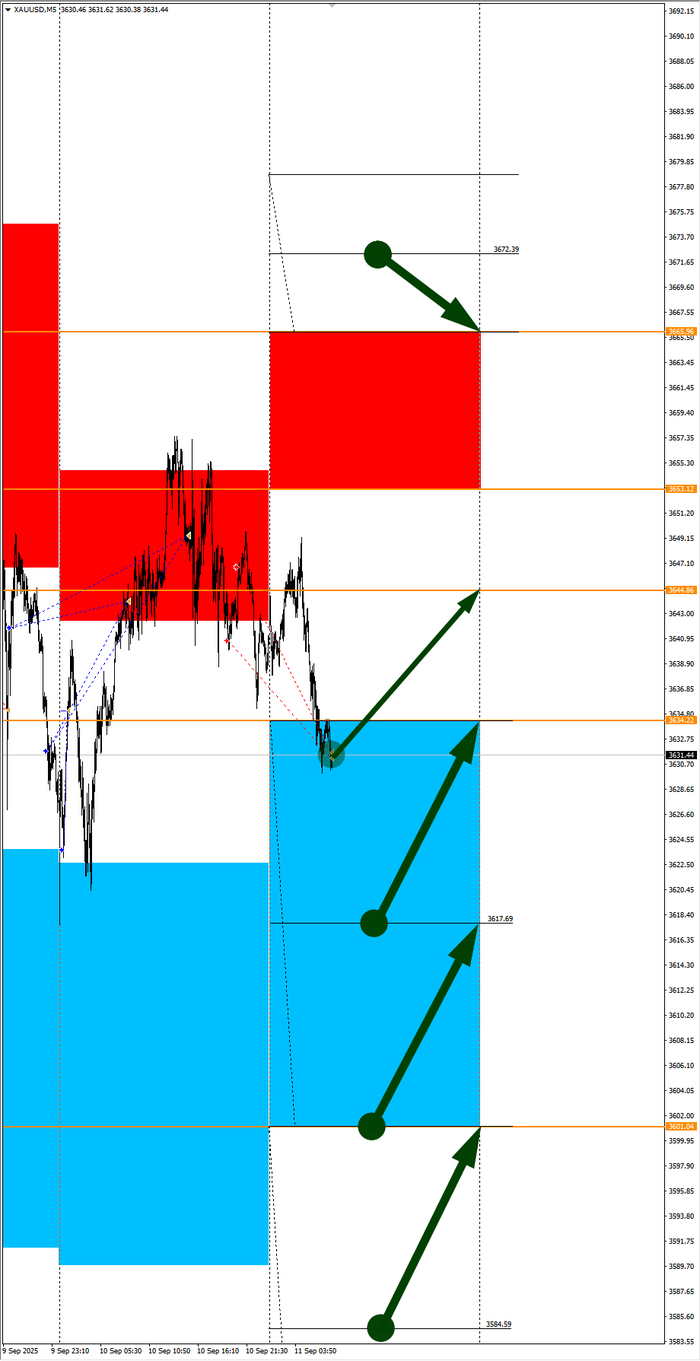

XAUUSD

По Золоту сегодня вероятность 53% к закрытию дня закрыть день ниже цены открытия дня 3644,86

Зона покупок 3634,22-3601,04 с целью 3644,86. Покупки в приоритете пока фон доллара США слабый

Зона продаж 3653,12-3665,96. Но новые продажи ожидаем от уровня 3672,39 и выше с целью 3665,96. В продажах сокращаем торговый объем раза в 4, т.к. тренд восходящий

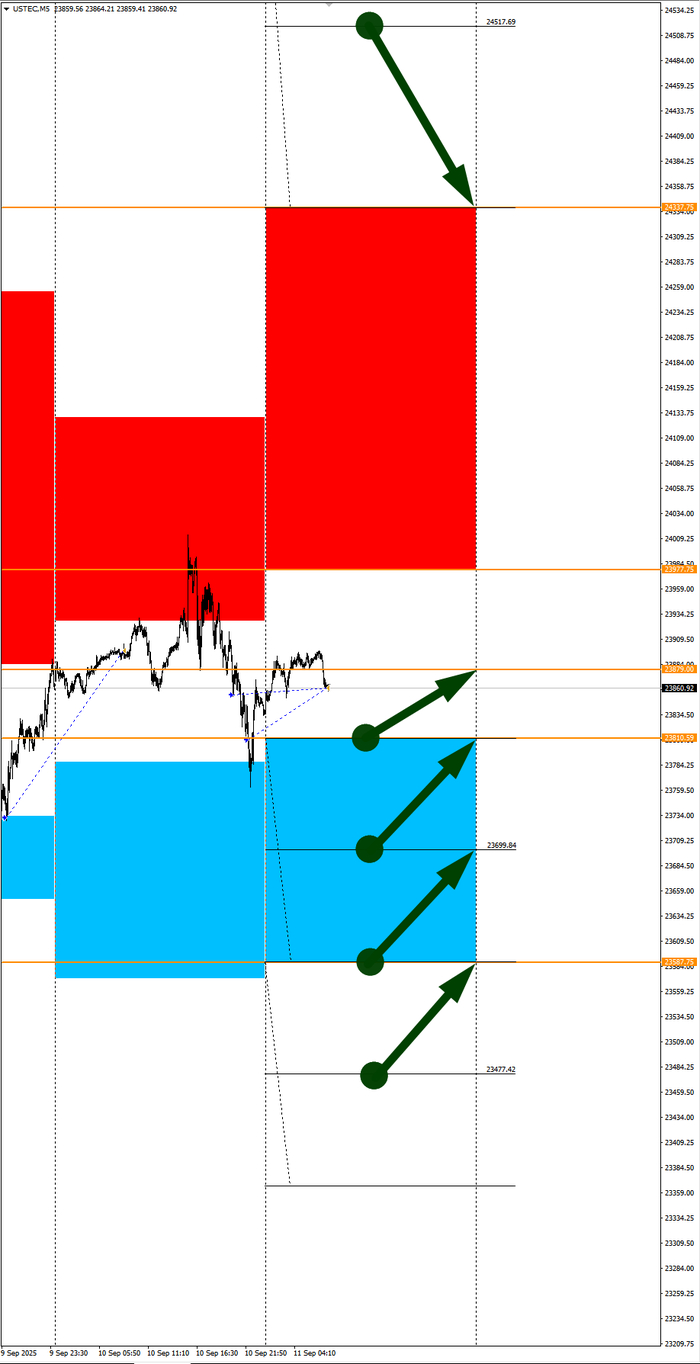

NASDAQ

По индексу сегодня вероятность 53% к закрытию дня закрыть день выше цены открытия дня 23879,00

Зона покупок 23810,59-23587,75 с целью 23879,00. Покупки в приоритете пока фон доллара США слабый

Зона продаж 23977,75-24337,75. Но новые продажи ожидаем от уровня 24517,69 и выше с целью 24337,75. В продажах сокращаем торговый объем раза в 4, т.к. тренд восходящий

А теперь новостная лента ожиданий аналитических агентств и разбор отдельных показателей на сегодняшний день, чего ожидать на основных торговых сессиях. Также укажем фон доллара США, сильный на текущий момент или же слабый. От фона доллара США будет зависеть направленное движение самой пары.

НОВОСТИ сегодня:

Фон доллара США слабый

15:15 МСК - ожидания частичного ослабления EUR

15:30 - ожидания укрепления доллара США USD

15:45 - пресс-конференция ЕЦБ

16:00 - резервы ЦБ РФ

Важные события текущей недели:

Четверг - % ставка Евро. ИПЦ + Данные рынка труда США. Резервы ЦБ РФ.

Пятница - ВВП Британии. ИПЦ Германии. % ставка Рубля РФ. ВВП РФ. Отчеты CFTC

Всем желаю профитов и отличного настроения на весь день!

Ученая Пермского Политеха объяснила причины обновления исторического максимума золота

На днях цена на золото достигла своего исторического максимума и превысила $3600 за унцию, это связано с ростом геополитической нестабильности и инфляционных рисков. Эксперт Пермского Политеха Юлия Стародумова объяснила, что ключевыми факторами стали ослабление рубля, спрос со стороны Банка России и глобальные экономические колебания. Такой рост цен делает золото привлекательным активом для сохранения капитала, несмотря на связанные с этим риски.

– Ключевым драйвером роста цен на золото выступает динамика курса рубля. Даже при стабильных мировых ценах на активы драгоценного металла в долларах ослабление национальной валюты напрямую ведет к удорожанию золота и серебра в рублевом выражении. Важнейшим фактором, определяющим состояние российской валюты, остаются цены на нефть — традиционный ориентир для сырьевой экономики, – рассказывает Юлия Стародумова, старший преподаватель кафедры «Экономика и финансы» Пермского Политеха.

Важнейшим внутренним фактором выступает спрос со стороны Банка России, который является одним из крупнейших мировых покупателей золота для пополнения золотовалютных резервов страны.

– Политика Центробанка по закупкам золота — это стратегия диверсификации международных резервов, направленная на снижение зависимости от доллара и защиту от санкционных рисков, поскольку физическое золото, хранящееся внутри страны, не может быть заморожено или конфисковано. Кроме того, оно исторически служит надёжным активом-убежищем, которое сохраняет стоимость в периоды экономической нестабильности и инфляции и обеспечивает долгосрочную защиту резервов. Высокая ликвидность и универсальное признание золота, как ценности, укрепляют доверие к активам ЦБ и способствуют стабильности финансовой системы, – комментирует Юлия Стародумова.

Освобождение инвестиционных монет и слитков от налога на добавленную стоимость (НДС) также существенно повышает их привлекательность в качестве инструмента для сохранения капитала. Отсутствие дополнительной налоговой нагрузки позволяет инвесторам приобретать драгметаллы по более низкой цене, увеличивая доходность вложений. Учёная говорит, что таким образом, данный механизм создает прозрачные и равные условия для всех участников рынка, обеспечивая защиту долгосрочных сбережений граждан.

Важными факторами, которые влияют на цену золота, остаются повышение внутренней процентной ставки и рост инфляции, которая оказывает значительное влияние на рынок драгоценных металлов. При высокой инфляции или рисках девальвации рубля спрос на них, как защитный актив, закономерно увеличивается.

– В случае укрепления рубля цены на драгметаллы, вероятно, стабилизируются на достигнутых уровнях, поскольку глобальная геоэкономическая нестабильность продолжает стимулировать спрос на защитные активы, – добавила Юлия Стародумова.

Также высокие цены на золото оказывают, как позитивные, так и негативные последствия.

– С одной стороны, рост стоимости способствует укреплению золотовалютных резервов страны, повышая финансовую устойчивость государства. Одновременно стимулируется развитие добывающей отрасли: увеличиваются объемы инвестиций, растет добыча и создаются новые рабочие места. Бюджетная система также получает дополнительные доходы через увеличение налоговых поступлений от предприятий сектора. С другой стороны, высокая стоимость золота приводит к удорожанию сырья для перерабатывающих отраслей промышленности, таких как электроника, ювелирное производство и приборостроение. Это создает инфляционное давление и может привести к росту цен на готовую продукцию для конечных потребителей, что негативно сказывается на покупательной способности населения, – уточняет ученая Пермского Политеха.

Стоит ли инвесторам вкладываться сейчас? Эксперт советует смотреть на драгоценные металлы не как на способ быстро разбогатеть, а как на надежный «финансовый щит» для своих накоплений.

– Покупать актив на максимуме цен всегда рискованно. Однако если у вас есть свободные деньги, то часть из них можно разместить в физическое золото или серебро — в слитки или монеты. Для тех, кто не хочет хранить металл дома, есть вариант открыть обезличенный счет в банке. Но здесь крайне важно выбрать максимально надежный банк, которому вы доверяете, – комментирует Юлия Стародумова.

Сейчас текущие исторические максимумы цен на драгоценные металлы обусловлены именно уникальной совокупностью всех перечисленных факторов.

– Во-первых, нынешний курс рубля делает покупку металлов выгодной для защиты сбережений. Во-вторых, люди стали активнее вкладываться в золото внутри страны. В-третьих, Банк России сам продолжает активно скупать золото для резервов, поддерживая высокий спрос. Наконец крупные организации ищут надежные способы сохранить деньги. В результате такой ажиотажный спрос и подтолкнул цены к историческим максимумам, – поделилась ученая.

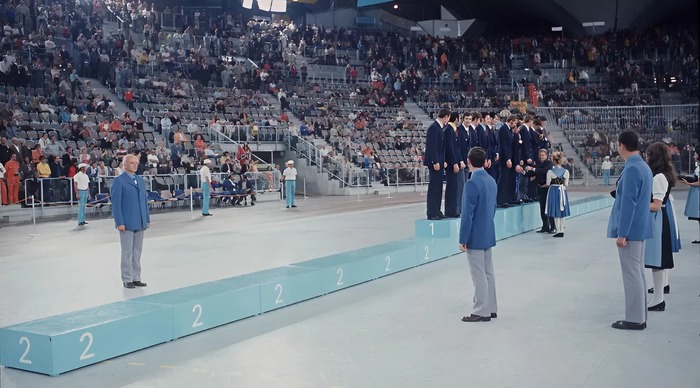

Финал баскетбольного турнира Олимпийских игр 1972

10 сентября 1972 года в Мюнхене, в зале «Rudi-Sedlmayer-Halle» (ныне известном как Audi Dome), царила невероятно напряжённая атмосфера. Баскетбольный финал Олимпийских игр, начавшийся ещё поздно вечером предыдущего дня, приближался к своему завершению. Сборная США, не знавшая поражений с 1936 года, яростно штурмовала кольцо соперника. Советские же баскетболисты, собрав волю в кулак, из последних сил удерживали минимальный перевес.

За шесть секунд до финальной сирены счёт был 49:48 в пользу СССР. Но атака Александра Белова завершилась роковой ошибкой — его пас был перехвачен Дугласом Коллинзом. Стремительный прорыв американца к щиту прервал Зураб Саканделидзе, совершив фол.

После этого Коллинз холоднокровно реализовал оба штрафных броска, и впервые за игру команда США вышла вперёд — 50:49. Казалось, судьба матча решена.

Фото: https://st-cars.ru

Был назначен повторный ввод мяча. Однако сирена прозвучала до того, как был совершён бросок. Американские игроки уже начали праздновать победу! Но Уильям Джонс вновь вмешался, указав на ошибку и настояв на повторении эпизода. Мяч снова был введён в игру. И тогда Иван Едешко совершил свой легендарный пас через всю площадку прямо в руки Александру Белову.

Тот, в плотном кольце двух защитников, буквально уложил мяч в корзину.

Фото: https://st-cars.ru

На мгновение воцарилась гробовая тишина, прерванная вслед за этим оглушительным рёвом трибун. Сборная Советского Союза стала олимпийским чемпионом! Окончательный счёт 51:50 был зафиксирован на табло. Американская сторона подала протест, который рассматривался всю ночь, но победа всё же осталась за советской командой. Так была прервана победная серия сборной США, длившаяся 36 лет и 63 матча. Это была триумфальная спортивная победа, которая имела огромное значение для советского баскетбола.

В знак протеста против судейских решений сборная США не явилась на церемонию награждения и навсегда отказалась получать серебряные медали, которые до сих пор хранятся в сейфе олимпийского музея в Швейцарии.

Мюнхенский финал навсегда вошёл в историю как один из самых драматичных и значимых эпизодов мирового спорта. Для советской сборной этот матч стал главным в жизни — матчем, в котором они добыли для своей страны золото, выкованное в напряжённейшей борьбе.

Золотой кубок из могильника Марлик (Иран), датирован примерно 1400 годом до н. э

Изображает четырёх мифических крылатых быков с расправленными крыльями, словно готовых взлететь. Обнаруженный в деревне Марлик на севере Ирана, он хранится в Национальном музее Ирана.

Фокус PPI США. Сезонные тенденции и вероятности на среду 10.09.2025

Здравствуйте Уважаемые трейдеры! С Вами снова Александр Борских. Подготовил для Вас свежую информацию.

Очередные сезонные тенденции на среду 10 сентября 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 62 инструмента. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента - Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе - Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива - смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

А теперь сам блок информации №2:

А теперь примеры построения блоков лимитных позиций и уточнение по сезонности с вероятностями отработки каждого актива по основным мажорам. По остальным активам, просмотрев теоретическое видео (Как использовать блок сезонности) - сможете построить лимитные блоки покупок и продаж самостоятельно. Ниже для примера продемонстрирую на сегодняшний день три основных мажора: Евро (EURUSD), Золото (XAUUSD), индекс НАСДАК (NASDAQ).

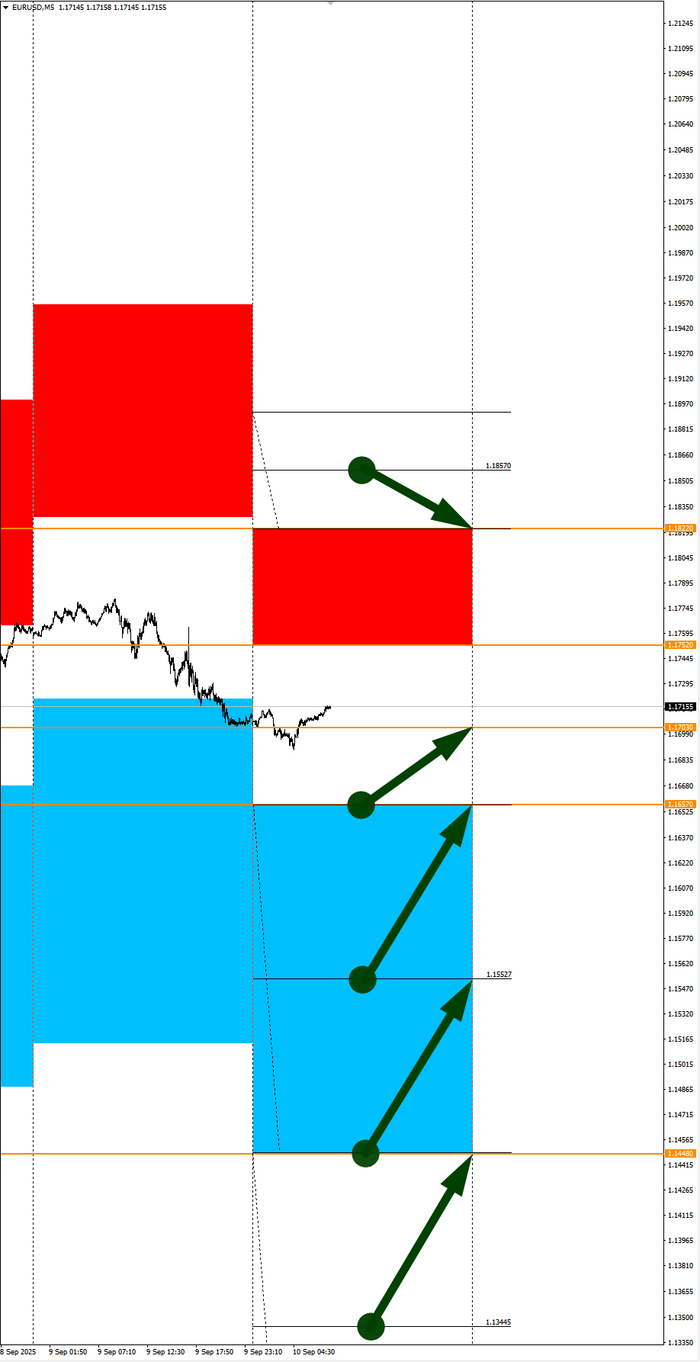

EURUSD

По Евро сегодня вероятность 53% к закрытию дня закрыть день ниже цены открытия дня 1,1703

Зона покупок 1,1657-1,1448 с целью 1,1703. Покупки в приоритете пока фон доллара США слабый

Зона продаж 1,1752-1,1822. Но новые продажи ожидаем от уровня 1,1857 и выше с целью 1,1822. В продажах сокращаем торговый объем раза в 4, т.к. тренд восходящий

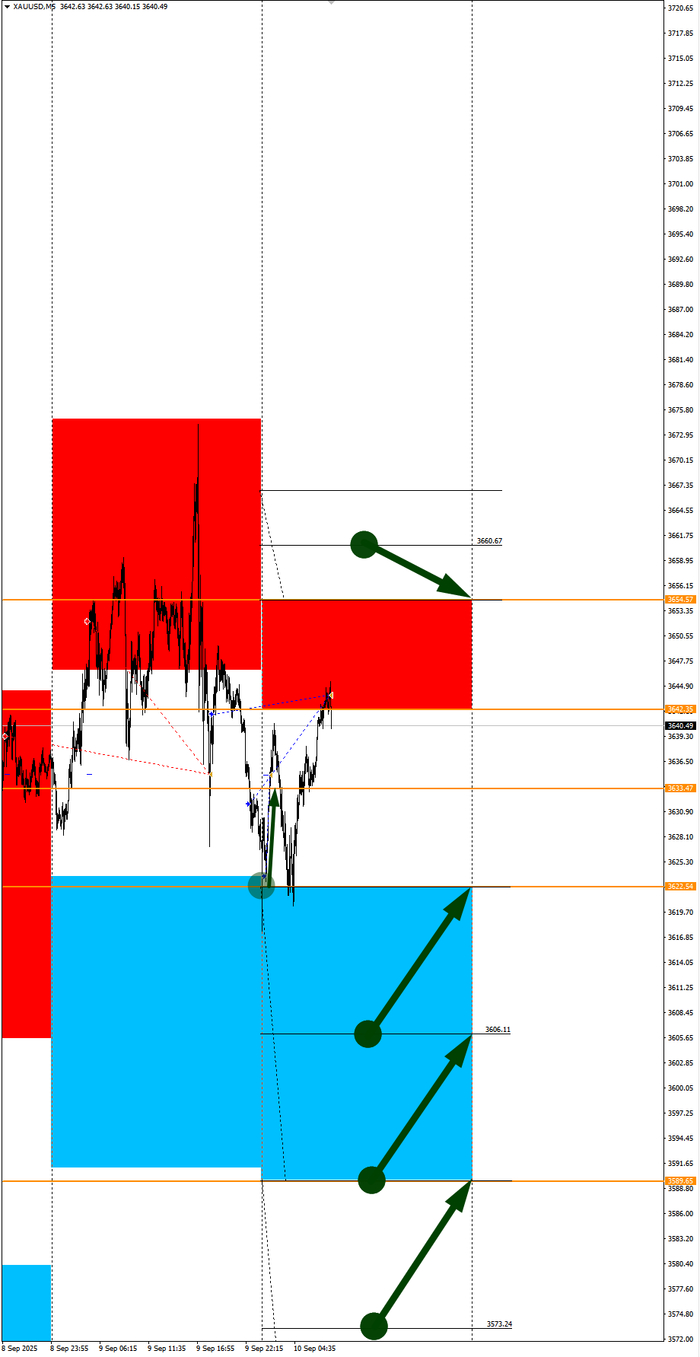

XAUUSD

По Золоту сегодня вероятность 60% к закрытию дня закрыть день ниже цены открытия дня 3633,47

Зона покупок 3622,54-3589,65 с целью 3633,47. Часть покупок отработали с открытия дня от уровня 3622,54 с целью 3633,47. Новые покупки ожидаем от уровня 3606,11 и ниже с целями на графике. Покупки в приоритете пока фон доллара США слабый

Зона продаж 3642,35-3654,57. Но новые продажи ожидаем от уровня 3660,67 и выше с целью 3654,57. В продажах сокращаем торговый объем раза в 4, т.к. тренд восходящий

NASDAQ

По индексу сегодня вероятность 53% к закрытию дня закрыть день выше цены открытия дня 23861,00

Зона покупок 23786,41-23571,25 с целью 23861,00. Покупки в приоритете пока фон доллара США слабый

Зона продаж 23927,20-24129,50. Но новые продажи ожидаем от уровня 24231,44 и выше с целью 24129,50. В продажах сокращаем торговый объем раза в 4, т.к. тренд восходящий

А теперь новостная лента ожиданий аналитических агентств и разбор отдельных показателей на сегодняшний день, чего ожидать на основных торговых сессиях. Также укажем фон доллара США, сильный на текущий момент или же слабый. От фона доллара США будет зависеть направленное движение самой пары.

НОВОСТИ сегодня:

Фон доллара США слабый

15:30 МСК - ожидания ослабления доллара США USD

17:30 - ожидания роста цен на нефть

Важные события текущей недели:

Среда - PPI США. Запасы сырой нефти. ИПЦ РФ

Четверг - % ставка Евро. ИПЦ + Данные рынка труда США. Резервы ЦБ РФ.

Пятница - ВВП Британии. ИПЦ Германии. % ставка Рубля РФ. ВВП РФ. Отчеты CFTC

Всем желаю профитов и отличного настроения на весь день!

АЛРОСА выходит из тени алмазов и вливается в золотую жилу!

АЛРОСА реализует стратегическую диверсификацию, выходя на рынок золотодобычи с существенными инвестициями. Соглашение с Правительством Магаданской области, подкрепленное вложением 8,3 млрд рублей в геологоразведочные работы на Дегдеканском и прилегающих участках, отражает решимость компании занять прочные позиции в новом для себя сегменте.

Отход от практики попутной золотодобычи в пользу целевой разработки золоторудного месторождения – это принципиальный сдвиг в стратегии, направленный на оптимизацию портфеля активов и расширение источников доходов. С точки зрения управления рисками, такой шаг представляется обоснованным: он позволяет АЛРОСА хеджировать волатильность алмазного рынка за счет диверсификации в золото, традиционно рассматриваемое как "тихая гавань" для инвесторов.

Прогнозируемый объем производства в 3,3 тонны золота в год позволит АЛРОСА занять значимую долю рынка, хотя и не сразу войти в число лидеров. Создание тысячи рабочих мест в регионе существенно укрепит социальную устойчивость проекта. Долгосрочный горизонт разработки месторождения, охватывающий период до 2042 года, гарантирует стабильные налоговые поступления в бюджет Магаданской области и позволяет региону планировать свою экономическую политику на годы вперед.

Важно отметить, что реализация социальных проектов, заявленных АЛРОСА, является не только актом корпоративной социальной ответственности, но и необходимым условием для успешной деятельности в регионе. Инвестиции в инфраструктуру и повышение качества жизни населения неразрывно связаны с благоприятным инвестиционным климатом и поддержкой со стороны местного сообщества.

В контексте общей тенденции развития добывающей промышленности в Дальневосточном и Арктическом регионах, шаг АЛРОСА выглядит логичным и обоснованным. Освоение новых месторождений, подкрепленное государственными программами развития, создает благоприятную среду для притока инвестиций. Диверсификация бизнеса АЛРОСА не только повышает ее устойчивость, но и вносит вклад в развитие региональной экономики, демонстрируя взаимовыгодное сотрудничество бизнеса и государства. С точки зрения стратегического менеджмента, выход на рынок золотодобычи – это взвешенное решение, позволяющее АЛРОСА максимизировать свою ценность и укрепить свои позиции на российском и мировом рынках.

А мы с вами верим в успех компании в этой нише? Пишите, что думаете об этой новости в комментах

Золото бьёт рекорды на фоне долгового хаоса

А теперь, соединяем все воедино. Финальное соединение произойдёт в грядущем воскресном ролике.

В сентябре 2025 золото пробило исторический уровень $3 600/oz. Это не просто инфляционный хедж. Это ответ на системное недоверие:

1) Муниципалы США рушатся. Посты были здесь и здесь.

2) Французский долговой рынок трещит по швам.

3) Японский долговой рынок на грани краха. Регулярно об этом пишем, свежий пост был здесь.

4) Доходности британских 30-летних Gilts также взлетели в июле, щас ещё выше.

5) В Италии, всё тоже самое, что и во Франции.

Всё трещит одновременно.

Инвесторы выбирают то, что не зависит от налогоплательщика и политиков. Физический металл не подвержен дефолту и маржин-коллам.

Вывод: золото становится новым «центральным активом» мировой системы. Пока нет плана «контролируемого демонтажа» долгов, оно останется главным хранилищем доверия.

НАШ ТГ КАНАЛ: https://t.me/+KvGj2ztTTNMxNTMy